Huobi Growth Academy|Crypto Market Macro Research Report: "Cryptocurrency Week" i USA kommer, og ETH har startet klimakset av det institusjonelle våpenkappløpet

I. Innledning

Denne uken innledet kryptomarkedet to blockbuster-katalysatorer – den lovgivningsmessige offensiven til Washingtons «Crypto Week» og det intensive utbruddet av Ethereums institusjonelle layout, som sammen utgjør «politisk vendepunkt» og «kapitalvendepunkt» for kryptoindustrien i andre halvdel av 2025. Den underliggende logikken i denne kryptosyklusen skifter fra Bitcoin til Ethereum, stablecoins og finansiell infrastruktur på kjeden. Vi mener at den politiske klarheten i USA + den institusjonelle utvidelsen av Ethereum markerer at kryptoindustrien går inn i et stadium med strukturell positiv, og fokuset på markedsallokering bør gradvis gå over fra "prisspill" til "regler + infrastruktursystem utbyttefangst".

2. USAs «Crypto Week»: De tre store lovforslagene signaliserer at kompatible eiendeler vil bli revalueret

I juli 2025 startet den amerikanske kongressen offisielt Crypto Week, første gang i USAs historie at en lovgivningsagenda ble brukt til systematisk å fremme omfattende styring av kryptoaktiva. I sammenheng med de nåværende drastiske endringene i det globale digitale finansielle landskapet og den kontinuerlige utfordringen med tradisjonelle reguleringsmodeller, er forslaget til denne serien av lovforslag ikke bare et svar på markedsrisiko, men også et signal om at USA prøver å dominere neste runde med konkurranse om finansiell infrastruktur.

Den viktigste milepælen er GENIUS-loven, som etablerer et komplett regelverk for stablecoins, som dekker nøkkelelementer som depotkrav, revisjonsopplysninger, aktivareserver og likvidasjonsprosesser. Dette betyr at stablecoin-systemet, som lenge har vært utenfor tradisjonell finansiell regulering og er avhengig av "markedstillit", for første gang vil bli inkludert i USAs suverene juridiske struktur. Den høye stemmen i Senatet (68 stemmer for og 30 stemmer imot) viser også den sterke tverrpolitiske støttebasen til lovforslaget, som kan kalles en institusjonell "forsikring" for hele kryptoindustrien. Når det er vedtatt av Representantenes hus og sendt til presidenten for signering, vil lovforslaget offisielt tre i kraft, og markere USA som den første store økonomien i verden som etablerer et enhetlig finansielt regelverk for stablecoins.

Et annet sentralt lovforslag, CLARITY Act, fokuserer på deling av verdipapirer og råvareattributter for kryptoaktiva. Kjerneintensjonen er å klargjøre «hvilke kryptoaktiva som er verdipapirer og hva som ikke er det», og å klargjøre de regulatoriske grensene mellom SEC og CFTC. De siste årene har tvister om hvorvidt tokens som ETH og SOL skal anerkjennes som verdipapirer ført til at et stort antall selskaper og prosjektparter har flyttet ut av det amerikanske markedet. Hvis lovforslaget blir vedtatt, vil det avslutte den lenge ventende tilstanden til den "regulatoriske gråsonen" for kryptoaktiva, gi et forutsigbart juridisk grunnlag for prosjektparter, børser og fondsforvaltere, og i stor grad frigjøre vitaliteten til samsvarsinnovasjon.

Mer politisk symbolsk er Anti-CBDC Surveillance State Bill. Lovforslaget forbyr Federal Reserve å utstede en sentralbank digital valuta (CBDC) og hindrer regjeringen i å etablere sanntidsovervåkingsmuligheter for enkeltpersoners finansielle aktiviteter gjennom den digitale dollararkitekturen. Selv om lovforslaget ennå ikke er vedtatt av Senatet, gjenspeiler det viktigheten som den amerikanske kongressen legger på økonomisk personvern og markedsfrihet. Det sender faktisk et annet signal: USA har ikke til hensikt å dominere den digitale finansrevolusjonen med et statlig monopol, men velger i stedet å støtte et markedsdrevet, teknologinøytralt, åpent og sammenkoblet kryptoaktivaøkosystem.

I det store og hele peker disse tre lovforslagene i fellesskap på «regelbasert innovasjon og innovasjon» i retningen, vektlegger «klare grenser og reduser usikkerhet» i virkemidlene, og deres kjernekrav er ikke lenger «restriksjoner», men «veiledning». Når lovgivningen går inn i implementeringsfasen, forventes flere umiddelbare konsekvenser: For det første vil barrierene for storskala inntreden for institusjonelle investorer på grunn av bekymringer om overholdelsesrisiko gradvis fjernes, inkludert pensjonsfond, statlige investeringsfond og forsikringsselskaper vil være i stand til lovlig å distribuere kryptoposisjoner; For det andre vil rollen til stablecoins som "on-chain dollar" bli bekreftet av politikken, og dens effektivitet i scenarier som grenseoverskridende oppgjør, desentralisert finans og RWA vil bli eksponentielt forsterket. For det tredje vil kompatible børser og depotbanker motta policygodkjenninger for å omforme tillitsstrukturen til det globale kryptomarkedet.

På et dypere nivå er denne serien av lovgivning en strategisk respons på den nye runden med omforming av finansordenen i USA. Akkurat som den amerikanske dollaren var avhengig av Bretton Woods-systemet for å bli den globale oppgjørsvalutaen etter andre verdenskrig, er stablecoins i ferd med å bli kjøretøyet for den digitale utvidelsen av dollarens innflytelse, og den amerikanske kongressen prøver å injisere institusjonell legitimitet i den gjennom regulatoriske midler. Dette er et spill om finansiell geopolitisk makt, og et direkte svar på Kinas digitale sentralbankvaluta (e-CNY) og EUs MiCA-regelverk. Den som tar ledelsen i å fullføre byggingen av reguleringssystemet vil sette standarden og ha rett til å uttale seg i det fremtidige globale finansielle nettverket.

Derfor er "Crypto Week" ikke bare et øyeblikk for markedet til å revurdere verdsettelseslogikken til kryptoaktiva, men også en institusjonell bekreftelse på politikken for den teknologiske trenden. Dette institusjonelle prissignalet vil injisere et mer stabilt forventningsanker i markedet, og også gi investorer en vei til å identifisere "regulatoriske, bærekraftige" eiendeler. Vi tror at denne regulatoriske sikkerheten gradvis vil oversettes til verdsettelsessikkerhet, og kompatible eiendeler, spesielt stablecoins, ETH og deres omkringliggende infrastruktur, vil være de viktigste fordelene ved neste runde med strukturell revaluering.

3. ETH Institutional Arms Competition: ETF-inngang, transformasjon av pantsettelsesmekanisme og oppgradering av aktivastruktur går hånd i hånd

Nylig, med den sterke oppgangen i ETH-prisen, har markedstilliten gradvis kommet seg, og bak dette har en ny runde med "kapitalvåpenkappløp" rundt Ethereum i det stille utfoldet seg. Fra Wall Street-finansgiganter som fortsetter å øke sine posisjoner gjennom ETF-kanaler, til flere og flere børsnoterte selskaper som inkluderer ETH i balansen, gjennomgår Ethereum en dyp omforming av markedsstrukturen. Dette betyr ikke bare at anerkjennelsen av ETH av tradisjonell kapital har gått inn i et nytt stadium, men markerer også at Ethereum akselererer utviklingen fra en desentralisert eiendel med høy volatilitet og høy teknisk terskel til en vanlig finansiell eiendel med allokeringslogikk på institusjonelt nivå.

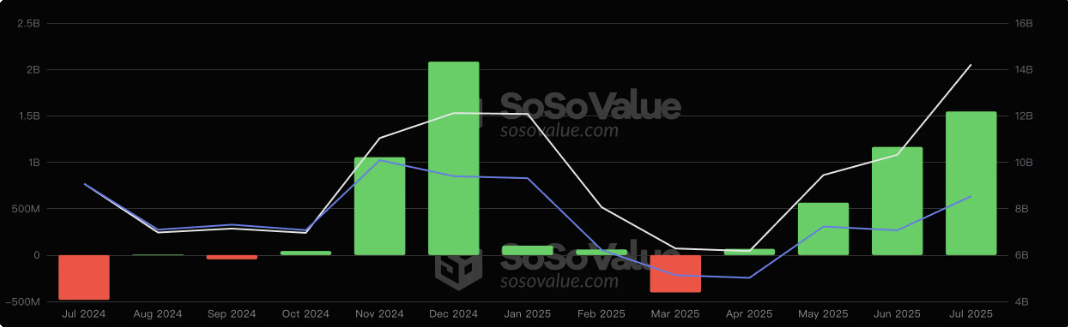

Siden den offisielle lanseringen i juli 2024 ble Ethereum spot ETF en gang sett på som en viktig katalysator for ETH-prisutbrudd, men den faktiske ytelsen skuffet en gang markedet. Kombinasjonen av negative faktorer som nedgangen i ETH/BTC-kursen, den lave prisen og den kontinuerlige reduksjonen av fondets beholdning gjorde at ETH ikke umiddelbart slapp sitt oppadgående momentum etter at ETFen ble notert, men falt i en dyp korreksjon. Spesielt på bakgrunn av suksessen til Bitcoin ETF, ser ETH ut til å være ganske ensom.

I midten av 2025 begynner imidlertid denne situasjonen å snu stille. Å dømme etter data på kjeden og ETF-fondsinnstrømningen, fortsetter ETHs institusjonelle innsamlingsprosess på en lavmælt, men fast måte. I følge SoSoValue-statistikk, siden ETFs lansering, har Ethereum spot ETFer tiltrukket seg en kumulativ nettotilstrømning på 5,76 milliarder dollar, noe som står for nesten 4 % av markedsverdien. Selv om prisen falt en stund, fortsatte innstrømningsytelsen til fond å være stabil, noe som viser anerkjennelsen av verdien av ETH-allokering av langsiktige institusjonelle fond. Denne trenden har begynt å akselerere de siste to månedene, med en rekke Ethereum ETF-produkter som registrerer månedlige nettotilstrømninger på mer enn 1 milliard dollar, og tradisjonelle finansaktører som Bitwise, ARK og BlackRock har økt beholdningen betydelig.

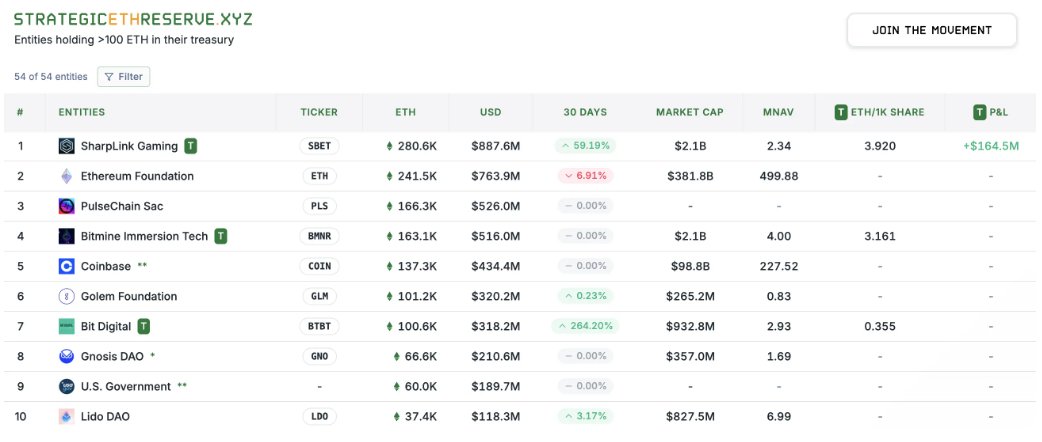

Samtidig kommer en mer symbolsk endring fra fremveksten av bølgen av "strategisk reserve Ethereum" av børsnoterte selskaper. En rekke offentlige markedsselskaper som SharpLink Gaming, Siebert Financial, Bit Digital, BitMine og mange andre har suksessivt annonsert inkluderingen av ETH i balansene sine, noe som markerer et nytt narrativt vendepunkt der ETH forvandles fra en "spekulativ eiendel" til en "strategisk reserveeiendel". Det er spesielt bemerkelsesverdig at den totale mengden ETH som for tiden holdes av SharpLink har oversteget 280 000, og overgår de nåværende 242 500 ETH til Ethereum Foundation, og blir verdens største enkeltstående institusjonelle ETH-innehaver. Til en viss grad har dette faktum fullført en del av overføringen av «diskursmakt» på kapitalens symbolske nivå.

Fra perspektivet til den nåværende institusjonelle deltakelsesstrukturen, kan den tydelig deles inn i to leire: den ene er "Ethereum native camp" representert av SharpLink, som samler tidlige Ethereum-økologiske deltakere som ConsenSys og Electric Capital; Den andre er "Wall Street Style" representert av BitMine, som direkte replikerer logikken til Bitcoin-reserver, og danner en kapitalforsterkningseffekt ved hjelp av innflytelse, økonomiske operasjoner og avsløring av økonomiske rapporter. Denne nord-sør sandwich institusjonelle posisjonsbyggingsmodellen har fått ETHs verdianker og prisstøttesystem til å bevege seg bort fra den tradisjonelle detaljhandelsspekulasjonen til et institusjonalisert, langsiktig og strukturert mainstream kapitalrammeverk.

Den vidtrekkende virkningen av denne trenden er ikke bare på prisnivået, men også fordi styringen, diskursen og den økologiske dominansen til selve Ethereum-nettverket kan stå overfor rekonstruksjon. I fremtiden, hvis selskaper som SharpLink eller BitMine, som er tunge på ETH, fortsetter å utvide beholdningen sin, kan deres potensielle innflytelse på retningen til Ethereum ikke ignoreres. Selv om de fleste av disse selskapene fortsatt står overfor økonomisk press, og allokeringen av ETH er mer av spekulativ sikring og kapitaldriftshensyn, og ikke fullt ut har demonstrert sin vilje til å binde konstruksjonen av Ethereum-økosystemet dypt, har deres inntreden hatt en forstørrende effekt i kapitalmarkedet: ETH har blitt revaluert, markedsfortellingen har byttet, og det overfylte sporet til DeFi og L2 har flyttet til et nytt rom med "reserveaktiva + ETF + styring".

Det er verdt å merke seg at i motsetning til Michael Saylor (administrerende direktør i MicroStrategy), den "åndelige lederen" i Bitcoin-reservehistorien, som fortsetter å styrke sin kognisjon og forkynne og øke sin posisjon, har Ethereum ennå ikke fremstått som en slik representant med både trosbakgrunn og tradisjonell kapitalappell. Selv om fremveksten av Tom Lee og andre har vekket markedsassosiasjoner, har den ennå ikke dannet nok narrativ penetrasjon. Mangelen på støtte fra slike figurer har også bremset veien til tillitstransformasjon i hodet til institusjonelle investorer til en viss grad.

Dette betyr imidlertid ikke at Ethereum mangler respons på institusjonelt nivå. Vitalik Buterin og Ethereum Foundation har nylig uttalt seg ofte, og lagt vekt på Ethereums tekniske motstandskraft, sikkerhetsmekanisme og desentraliseringsprinsipper, og samtidig begynt å styrke "dual-track"-arkitekturen til den økologiske styringsmekanismen, med den hensikt å omfavne institusjonell kapital samtidig som man unngår styring fra å bli kontrollert av en enkelt kraft. I en nylig offentlig artikkel argumenterer Vitalik for at brukerinteresser, utviklerledet og institusjonell etterlevelse må balanseres, og at desentralisering må være «handlingsdyktig» snarere enn bare et slagord.

Alt i alt gjennomgår ETH en omfattende kapitalstrukturendring: å gå fra et åpent marked dominert av detaljinvestorer til en institusjonalisert markedsstruktur drevet av ETFer, børsnoterte selskaper og institusjonelle noder. Virkningen av dette skiftet vil være vidtrekkende, og ikke bare bestemme den fremtidige banen til ETH-prishuben, men også potensielt omforme styringsstrukturen og utviklingsrytmen til Ethereum-økosystemet. I dette våpenkappløpet er ETH ikke lenger bare en representant for teknologistabelen, men er i ferd med å bli et sentralt mål i bølgen av digital kapitalisme, ikke bare som et verdibærende verktøy, men også som fokus for maktkamp.

4. Markedsstrategi: BTC bygger en plattform på høyt nivå, og ETH og applikasjonskjeder av middels til høy kvalitet innleder logikken for å gjøre opp for økningen

Med Bitcoin som lykkes med å bryte gjennom $120 000-merket og gradvis gå inn på platået, blir det strukturelle rotasjonsmønsteret til kryptomarkedet tydeligere. Med BTC som dominerer logikken, begynner Ethereum og appchain-eiendeler av høy kvalitet å innlede sin egen verdivurderingsreparasjonsperiode. Fra flyten av midler til markedsytelsen, viser det nåværende markedet en typisk struktur med "stor markedsverdi plattformssjokk + middels markedsverdi rotasjon oppadgående angrep", og ETH og en rekke L1/L2-protokoller med både narrativ og teknisk støtte har blitt den mest verdifulle retningen etter Bitcoin.

1. BTC har gått inn i stadiet med å bygge en plattform på høyt nivå: det er støtte på nedsiden, og det er svakhet på oppsiden

Bitcoin, som den viktigste drivkraften i denne markedsrunden, har i utgangspunktet fullført den viktigste oppadgående bølgen drevet av trippelfortellingen om spot-ETFer, halveringssykluser og institusjonelle reserver. Den nåværende trenden har gått inn i en sidelengs byggefase, selv om den fortsatt er i en teknisk oppadgående kanal, men det oppadgående momentumet har en tendens til å svekkes på kort sikt. Ut fra dataene på kjeden å dømme har antallet aktive adresser og handelsvolum for BTC falt til en viss grad, mens den underforståtte volatiliteten til opsjoner i derivatmarkedet har fortsatt å synke, noe som indikerer at markedets forventninger til det kortsiktige gjennombruddet har falt.

Samtidig har ikke entusiasmen for tildeling av tradisjonelle institusjoner svekket seg vesentlig. I følge den siste rapporten fra CoinShares opprettholdt BTC ETF-er fortsatt en liten nettotilstrømning, noe som indikerer at bunnfondsstøtten fortsatt er der, men fordi forventningene er fullt ut realisert, vil den påfølgende oppadgående rytmen til BTC sannsynligvis ha en tendens til å være langsom eller til og med sidelengs i etapper. For institusjoner har Bitcoin gått inn i "kjerneallokering"-stadiet, i stedet for hovedslagmarken for å fortsette å jage kortsiktig profitt.

Dette betyr også at markedets oppmerksomhet gradvis skifter fra Bitcoin til andre voksende kryptoaktiva.

2. Dannelsen av ETH-påfyllingslogikk: re-vurderingen fra "tapt leder" til "verdidepresjon".

Sammenlignet med Bitcoin har Ethereums ytelse siden andre halvdel av 2024 blitt sett på som en "skuffelse", med priskorreksjonen og forholdet til BTC som falt til det laveste på tre år. Det var imidlertid under nedgangskonjunkturen at ETH gradvis fullførte verdsettelsesrepriser og optimalisering av posisjonsstruktur. For tiden har anerkjennelsen av ETH fra institusjonelle fond økt raskt, ikke bare spot-ETFen fortsetter å ha en netto tilstrømning, men også trenden til børsnoterte selskaper til å reservere ETH har blitt et klima, og til og med Ethereum-beholdninger har overgått grunnlaget.

Fra et teknisk synspunkt har prisen på ETH brutt gjennom den forrige nedadgående trendlinjen, begynt å etablere en oppadgående kanal og gjenvunnet en rekke viktige tekniske glidende gjennomsnitt på rad. Kombinert med kapital- og sentimentindikatorer har ETH gått inn i en ny runde med endringssyklus for markedssentiment. I løpet av den sidelengs perioden med BTC har allokeringskostnadsytelsen til ETH som en sub-mainstream-eiendel gradvis økt, og markedet undersøker sitt langsiktige verdigrunnlag på nytt på grunn av flere faktorer som L2 økologisk ekspansjon, stabil innsatsinntekt og forbedret sikkerhet.

Fra perspektivet til aktivaallokering har ETH ikke bare fordelen av "verdsettelsesdepresjon" på det nåværende stadiet, men begynner også å ha institusjonell anerkjennelse og narrativ integritet som ligner på BTC, med både tekniske og institusjonelle fordeler, og har blitt det foretrukne målet for påfyll under kapitalrotasjon.

3. Fremveksten av applikasjonskjeder av middels og høy kvalitet: Solana, TON, Tanssi og andre kjeder har innledet strukturelle muligheter

I tillegg til BTC og ETH, akselererer markedet overgangen til appkjede-eiendeler av middels til høy kvalitet som er "støttet av en ekte fortelling". Solana, TON, Tanssi, Sui og andre kjeder, på grunn av deres mange fordeler med "høy ytelse + sterk økologi + klar posisjonering", har oppnådd rask konsentrasjon av midler i denne oppgangsrunden.

For å ta Solana som et eksempel, har den nåværende økologiske aktiviteten tatt seg betydelig opp, flere applikasjoner på kjeden har kommet tilbake til brukerens synsfelt, og nye fortellinger som DePIN, AI og SocialFi har gradvis landet i Solana-økosystemet. Som en fremvoksende infrastrukturprotokoll i Polkadot-økosystemet, får Tanssi stor oppmerksomhet fra institusjoner og utviklere ved å stole på ContainerChain-modellen for å løse langsiktige problemer som "kompleks applikasjonskjededistribusjon, høye driftskostnader og fragmentert infrastruktur".

I tillegg, etter hvert som Ethereum går over til en mer modulær og optimalisert bane for datatilgjengelighet, frigjør mellomlagsprotokoller (som EigenLayer og Celestia) og L2 Rollup-løsninger (som Base og ZkSync) gradvis verdi, og blir et viktig "verdsettelsessenter" mellom den offentlige kjeden og applikasjonslaget. Disse protokollene eller plattformene er skalerbare, sikre og innovative, og har blitt den nye grensen for gjennombrudd i kapitalkonsentrasjon.

4. Markedsstrategiutsikter: Fokus på "verdirotasjon" og "fortelling fremover"

I det hele tatt har logikken til kapitalrotasjon i denne runden med kryptomarkedet blitt klar: rytmen til BTC-topping - ETH som veier opp for økningen - applikasjonskjederotasjon utfolder seg gradvis. Den nåværende fasen av strategien bør fokusere på følgende:

(1) BTC-allokering er igjen nederst, ikke hovedangrepsretningen: kjerneposisjonen er uendret, men det er ikke hensiktsmessig å fortsette å jage høyere, og ta hensyn til risikoen for potensielle politiske eller makroforstyrrelser.

(2) ETH som kjerneallokeringsmål for rotasjon: teknisk reparasjon + institusjonell narrativ styrking, egnet for mellomlangsiktig allokering, hvis ETF-fond akseler innstrømningen, kan det være ytterligere oppside.

(3) Offentlige kjeder av middels og høy kvalitet og modulære protokoller fokuserer på kjeder med teknologisk innovasjon, sterkt økologisk fundament og kapitalstøttespillere (som SOL, TON, Tanssi, Base og Celestia) med potensial for kontinuerlig vekst.

Flytt fortellingen fremover og se aktivt etter nye muligheter på kanten: Vær oppmerksom på de tidlige layoutmålene i retning av DePIN, RWA, AI-kjeden og ZK, som er i forhåndsfinansieringsfasen og kan bli kjernen i neste rotasjonsfase.

Den endelige konklusjonen er at det nåværende markedet har gått inn i det strukturelle rotasjonsstadiet fra det enkeltaktivadrevne stadiet, den viktigste oppadgående bølgen av BTC er midlertidig suspendert, og rotasjonen av ETH og nye offentlige kjeder av høy kvalitet vil bli den viktigste drivkraften i andre halvdel av markedet. Strategisk bør vi forlate treghetstenkningen om å «jage lederen» og vende oss til trendoppsettet på mellomlang sikt med «verdsettelsesrebalansering + narrativ diffusjon».

5. Konklusjon: Regulatorisk klarhet + ETH hovedøkning, markedet har gått inn i en institusjonell syklus

Med fremdriften av tre nøkkelregninger i "Crypto Week" i USA, har bransjen innledet en enestående periode med politisk klarhet. Denne klarheten i det regulatoriske miljøet eliminerer ikke bare usikkerheten om overholdelse som har ventet i mange år, men legger også et solid grunnlag for institusjonalisering og formalisering av kryptoaktivamarkedet. Med akselerasjonen av det strategiske reservevåpenkappløpet for kjerneaktiva som Ethereum, går markedet gradvis inn i en ny syklus dominert av institusjoner.

Tidligere skyldtes volatiliteten og usikkerheten i kryptomarkedet i stor grad regulatorisk tvetydighet og politiske svingninger. Kriser som kollapsen av FTX og Luna-hendelsen har avslørt den dype risikoen ved mangelen på regulering i bransjen og har også kastet en skygge i hodet til investorer. I dag, med implementering av forskrifter som GENIUS Act, CLARITY Act og Anti-CBDC Act, har markedets forventninger til etterlevelse økt betydelig, inngangsterskelen for institusjonell kapital er jevnt senket, og tilliten og likviditeten til eiendeler har blitt kraftig forbedret. Dette bidrar ikke bare til å redusere systemisk risiko, men gir også en "bro" mellom kryptoaktiva og tradisjonelle finansmarkeder, og legitimerer og standardiserer identiteten og atferden til markedsdeltakere.

Katalysert av dette institusjonelle miljøet, innleder Ethereum, som en leder innen smarte kontraktsplattformer, et nøkkelvindu for sin viktigste stigende bølge. Ethereum har ikke bare et klart teknisk veikart og aktiv økologisk innovasjon, men fortsetter også å optimalisere nettverkssikkerheten og den desentraliserte styringsstrukturen, noe som gjør det til en av de foretrukne digitale eiendelene for institusjoner. Superposisjonen av strategiske reserver og ETF-fond markerer begynnelsen på revurderingen av verdien av Ethereum i kapitalmarkedet. Det er forutsigbart at Ethereum vil opprettholde en langsiktig sunn verdiveksttrend i fremtiden, drevet av den doble veksten av applikasjoner på kjeden og kapitalstøtte.

Mer generelt får denne koblingen mellom regulatorisk klarhet og gjenopplivingen av vanlige aktivaverdier kryptomarkedet til gradvis å bevege seg bort fra den forrige "bull-bear-syklusfellen" og utvikle seg til en mer stabil og bærekraftig institusjonell syklus. Det fremtredende trekket ved den institusjonelle syklusen er at markedsvolatiliteten er mer styrt av fundamentale forhold og politiske forventninger, og svingninger i aktivapriser domineres ikke lenger av spredte følelser og regulatoriske nyheter, men gjenspeiles i det godartede samspillet og den jevne veksten av kapital og teknologi. Den dype involveringen av institusjonell kapital vil også fremme forbedring av markedslikviditetsstrukturen, noe som fører til at investeringsstrategier skifter fra kortsiktig spekulasjon til mellom- og langsiktige verdiinvesteringer.

I tillegg betyr åpningen av den institusjonelle syklusen også diversifisering av markedsstrukturen og flerdimensjonal oppgradering av økologien. Den teknologiske innovasjonen og styringsreformen av Ethereum-økosystemet vil fortsette å fremme diversifiseringen av applikasjoner på kjeden og forbedre nytten av nettverket, mens klarheten i tilsynet vil akselerere utviklingen av samsvar av flere prosjekter av høy kvalitet og fremme den dype integrasjonen av finansiering på kjeden og tradisjonell finansiering. Dette utviklingsmønsteret vil omforme investeringslogikken til kryptoaktiva og gjøre det mulig for markedet å gå inn i en ny normal med "teknologidrevet + kapitalrasjonalitet + regulatorisk støtte".

Selvfølgelig betyr ikke den institusjonelle syklusen at markedsvolatiliteten forsvinner, men at volatiliteten vil være mer endogen og forutsigbar, og investorer må være mer oppmerksomme på kontinuerlig sporing av fundamentale forhold og politikk. Samtidig vil markedsstyringsmekanismen, spillet mellom desentralisering og sentraliserte krefter også bli viktige variabler for å fremme økologisk evolusjon.

For å oppsummere åpner det regulatoriske gjennombruddet til "Crypto Week" i USA og kapitaltrenden til Ethereums hovedvekst et viktig kapittel i modenheten til kryptomarkedet. Markedet skifter fra stadiet med spredt og uordnet «barbarisk vekst» til stadiet med institusjonalisert og standardisert «rasjonell utvikling». Dette vil ikke bare øke investeringsverdien til eiendeler, men også fremme den generelle oppgraderingen av kryptoindustriens økologi og forme kjernegrunnlaget for fremtidens digitale økonomi. Investorer bør gripe det institusjonelle utbyttet og vekstmulighetene til kjerneaktiva, aktivt distribuere Ethereum og applikasjonskjeder av høy kvalitet, og omfavne en sunnere og mer bærekraftig ny æra av krypto.