DeFi stagnan.

Sektor RWA menjaga kripto tetap hidup.

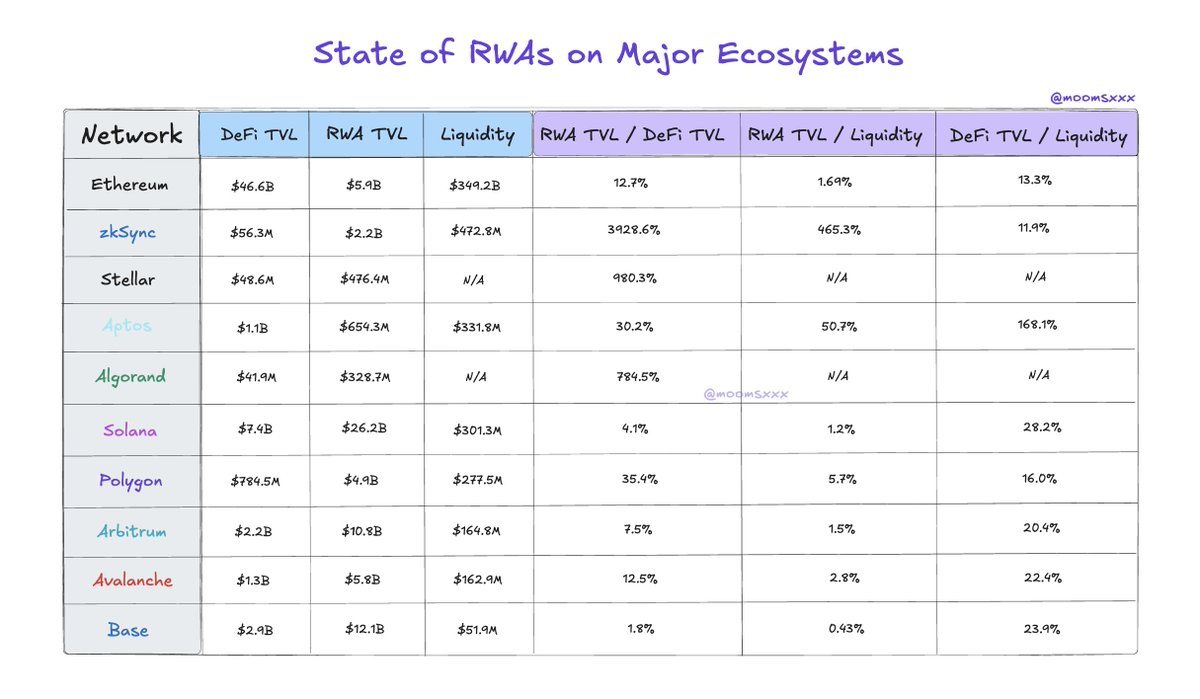

Selama setahun terakhir, sektor RWA telah tumbuh sebesar 695% yang mengesankan, sementara DeFi sebagian besar tetap stagnan, tumbuh hanya 3,4%.

Menurut data dari @RWA_xyz, 10 ekosistem sekarang membanggakan lebih dari $50 juta dalam aset token, tanda yang jelas dari adopsi institusional yang berkembang.

Dalam bagian ini, kita akan menyelami ekosistem ini, membandingkan vertikal RWA mereka dengan aktivitas dan likuiditas DeFi yang lebih luas, untuk memahami di mana sektor RWA mendapatkan momentum dan di mana kemungkinan besar sektor ini akan berkembang.

Kami akan pergi secara berurutan berdasarkan nilai total RWA per rantai, dari yang terbesar hingga yang terkecil.

1.) @ethereum

Pertama dengan jumlah total aset tokenisasi, dengan $5,98 miliar, Ethereum L1 memegang 56,8% dari total pangsa pasar RWA.

Selain itu, meskipun kami tidak akan membahas ini secara rinci di sini, perlu digarisbawahi bahwa 54,8% dari total kapitalisasi pasar stablecoin dipegang pada Ethereum L1, diikuti oleh Tron dengan 29,9% dan Solana dengan pangsa pasar 5,5%.

📊 RINCIAN TVL

TVL DeFi - $46.6 miliar

TVL Jembatan - $349.2 Miliar

RWA TVL - $5.9 miliar

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 12.7%

Dengan rasio ini, kami menganalisis seberapa banyak aktivitas DeFi rantai terdiri dari RWA.

RWA TVL / TVL Jembatan - 1.69%

Rasio ini membantu kita memahami berapa banyak dari total likuiditas yang dijembatani pada rantai yang benar-benar mengalir ke RWA.

Rasio yang rendah menyiratkan ada permintaan yang belum dimanfaatkan dan modal menganggur yang dapat diarahkan ke aset dunia nyata. Di sisi lain, rasio yang tinggi menunjukkan rantai efektif dalam menangkap nilai dan mengarahkannya ke RWA.

Anda juga dapat menganggap ini sebagai efisiensi modal untuk adopsi RWA.

Dalam kasus Ethereum, jelas ada banyak modal yang menunggu untuk dibuka.

TVL DeFi / TVL Jembatan - 13.3%

Dengan menggunakan logika yang sama, kita dapat menerapkan metrik sebelumnya ke DeFi dan mengamati bahwa bagian yang lebih besar dari likuiditas yang dijembatani secara aktif digunakan dalam protokol DeFi dibandingkan dengan RWA. Hal ini pada akhirnya menunjukkan composability yang lebih tinggi dan modal yang lebih "produktif" di seluruh DeFi daripada di sektor RWA.

Meskipun masih ada banyak ruang untuk pertumbuhan, ketika kita membandingkan pertumbuhan DeFi dan RWA di Ethereum sejak titik terendah tahun 2022, trennya jelas.

Dari 21 Nov 2022 hingga 21 April 2025:

• DeFi TVL tumbuh sebesar 100,5%

• RWA TVL tumbuh sebesar 486,2%

🏛️ KEHADIRAN KELEMBAGAAN DALAM EKOSISTEM

8 dari 17 dana institusional saat ini digunakan di Ethereum, dengan 7 di antaranya dikelola oleh @Securitize dan yang lainnya oleh @superstatefunds.

Selain itu, dua token berdukung emas terbesar, $PAXG dan $XAUT, juga diterbitkan di Ethereum.

Sejauh ini, terlepas dari kritik seputar tumpukan teknologi Ethereum, institusi terus mendukungnya daripada rantai lain, dan tren itu tampaknya tidak akan melambat dalam waktu dekat.

🧱 MANFAAT TOKENISASI ASET DI ETHEREUM

• Likuiditas Dalam - Potensi tinggi untuk menemukan permintaan aset Anda

• Composability - Kesempatan untuk meluncurkan produk dan fitur baru berkat ekosistem DeFi yang dinamis

• Keandalan & Keamanan - Rantai yang mapan tanpa riwayat masalah keamanan atau keandalan dan dijamin oleh modal senilai lebih dari $50 miliar.

2.) @zksync

Nilai Total RWA, zkSync melihat peningkatan 10x lipat dalam metrik ini pada akhir Februari, berkat peluncuran @tradable_xyz, protokol kredit swasta yang saat ini memiliki lebih dari $2 miliar dalam pinjaman aktif.

📊 RINCIAN TVL

TVL DeFi - $56.3M

TVL Jembatan - $472.8M

RWA TVL - $2.2 miliar

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 3928.6%

Rasio ini sangat tinggi, menunjukkan ekosistem DeFi yang kurang berkembang dibandingkan dengan jumlah RWA yang signifikan di rantai, meskipun sebagian besar berasal dari satu protokol.

RWA TVL / TVL Jembatan - 465.3%

Rasio ini juga cukup tinggi dan dapat ditafsirkan dalam dua cara: apakah ada jumlah likuiditas yang rendah pada rantai, atau RWA sudah memanfaatkan sebagian besar permintaan yang ada, dengan sedikit ruang untuk pertumbuhan.

TVL DeFi / TVL Jembatan - 11.9%

Melihat rasio ini, kami melihat itu sangat mirip dengan Ethereum.

Namun, penting untuk dicatat bahwa nilai total $2 miliar yang berasal dari Tradable secara signifikan meningkatkan metrik ini, yang mungkin tidak memberikan gambaran yang tepat tentang situasi zkSync.

Jika kita mengecualikan $2B Tradable dari persamaan, nilai total RWA zkSync adalah ~$191M. Ini memberi kita:

RWA TVL / DeFi TVL - 241%

RWA TVL / TVL Jembatan - 40%

Rasio yang disesuaikan ini menunjukkan bahwa sektor RWA lebih berkembang daripada sektor DeFi, dan bagian signifikan dari likuiditas "aktif" diarahkan ke RWA.

🧱 MANFAAT TOKENISASI ASET DI ZKSYNC

• Kemampuan untuk meluncurkan rantai ZK elastis Anda sendiri

• Interoperabilitas antar rantai ZK

Tumpukan teknologi ZKSync adalah salah satu yang paling canggih di bidang ini. Kemampuan institusi untuk meluncurkan rantai bertenaga zk mereka masih diabaikan secara besar-besaran.

Kita dapat melihat masa depan di mana dua bank masing-masing mengoperasikan rantai ZK mereka sendiri sambil dapat berbagi data dan modal dari satu ke yang lain, menjaga kerahasiaan tentang nilai transfer tersebut.

Privasi yang diaktifkan oleh teknologi ZK sudah dieksplorasi oleh pemain seperti @DeutscheBank, @sygnumofficial, dan @UBS.

Tidak akan terkejut melihat lebih banyak institusi segera bergabung dengan ekosistem.

3.) @StellarOrg

Peringkat ke-3 berdasarkan nilai total RWA, Stellar telah membangun hubungan yang kuat dengan perusahaan, institusi TradFi, dan pemerintah—berkat fokusnya pada pembayaran lintas batas berbiaya rendah dan penerbitan aset.

📊 RINCIAN TVL

TVL DeFi – $48.6 juta

RWA TVL – $476.4M

📋 RASIO UTAMA

RWA TVL / DeFi TVL – 980.3%

Rasio besar ini mengatakan semuanya: aset tokenisasi di Stellar hampir 10x lebih besar dari ekosistem DeFi-nya.

Sebagian besar aset tokenisasi Stellar berasal dari $BENJI, dana onchain @FTI_US yang berfokus pada Treasury AS, yang menyumbang 98% dari TVL RWA di Stellar.

Perhatikan juga bagaimana @WisdomTreeFunds meluncurkan token yang didukung emas $WTGOLD di Stellar, tetapi dengan kapitalisasi pasar hanya $1 juta, traksinya tetap rendah untuk saat ini.

🧱 MANFAAT TOKENISASI ASET DI STELLAR

1.) Rantai ini dikenal karena memungkinkan pasar DeFi atau "semi-pribadi" yang diizinkan, yang sangat dihargai oleh entitas tradFi.

2.) Pada saat yang sama, ia memiliki catatan yang kuat dalam bekerja dengan perusahaan mapan seperti @MoneyGram, @circle, @veloprotocol, dan lainnya.

Secara keseluruhan, Stellar kurang fokus pada composability DeFi dan lebih pada rel dan infrastruktur FX/remittance yang sudah dikenal oleh institusi.

4.) @Aptos

Aptos telah menjadi salah satu rantai dengan pertumbuhan tercepat dalam hal TVL selama 6 bulan terakhir. Sebagian besar pertumbuhan itu berasal dari RWA, yang melonjak sebesar 50%.

📊 RINCIAN TVL

TVL DeFi - $1.1 miliar

TVL Jembatan - $654.3M

RWA TVL - $331.8M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 30.2%

RWA TVL / TVL Jembatan - 50.7%

TVL DeFi / TVL Jembatan - 168.1%

Fakta bahwa aset tokenisasi menyumbang hampir 30% dari aktivitas DeFi pada rantai dengan $1 miliar dalam TVL menunjukkan daya tarik yang kuat dalam ekosistem RWA.

Ini lebih jelas ketika melihat jumlah pemain tradFi yang membangun Aptos. Inilah tampilan RWA TVL-nya:

Pinjaman aktif @pactconsortium - $219 juta

$BUIDL oleh Blackrock - $53 juta

$BENJI oleh Franklin Templeton - $22 juta

Tiga dana onchain @librecap - $20 juta

$ACRED oleh Securitize - $10M

$USDY oleh Ondo - $7M

Juga perlu dicatat Aptos adalah rantai terbesar kedua untuk $BUIDL setelah Ethereum.

🧱 MANFAAT TOKENISASI ASET DI APTOS

1.) Aptos menggunakan Move alih-alih Solidity.

Ini membuatnya sangat aman untuk aplikasi keuangan, di mana Anda tidak menginginkan eksploitasi seperti bug re-entrancy atau kesalahan luapan lainnya.

2.) Meskipun saya mencoba untuk fokus sesedikit mungkin pada teknologi, Aptos memproses 326 juta transaksi dalam satu hari tanpa kegagalan, penundaan, atau lonjakan biaya gas pada Agustus 2024.

Saya percaya dua alasan ini adalah mengapa rantai ini menarik bagi insinyur TradFi.

5.) @Algorand

📊 RINCIAN TVL

TVL DeFi - $41.9M

RWA TVL - $328.7M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 784.5%

Saya melihat Algorand dalam posisi yang mirip dengan Stellar. Alih-alih mendorong DeFi dengan keras, rantai ini berfokus pada kolaborasi dengan perusahaan dan pemerintah seperti @FIFAcom, @bancaditalia, @UN, dan lainnya.

Saat ini, 100% dari total nilai RWA-nya berasal dari saham tokenisasi @exodus.

Sangat menarik bagaimana @Securitize sekali lagi menjadi mitra infrastruktur yang menangani penerbitan dan backend produk.

🧱 MANFAAT TOKENISASI ASET DI ALGORAND

1.) Salah satu keuntungan utama tokenisasi di Algorand terletak pada hubungannya yang kuat dengan pemerintah dan bank sentral, terutama di seluruh Eropa.

2.) Pada saat yang sama, Algorand menggunakan Algorand Standard Assets (ASA), standar tokenisasi asli yang menyederhanakan proses bagi pengembang untuk meluncurkan produk tokenisasi.

Contoh yang baik adalah ZTLment, sebuah perusahaan fintech Eropa yang bermigrasi dari Ethereum ke Algorand. Di ETHDenver mereka menjelaskan bagaimana fitur bawaan Algorand, seperti Transaksi Atom dan persetujuan multisig, membantu mereka mengurangi kebutuhan akan pengembangan khusus.

6.) @solana

Anehnya, Solana menempati peringkat ke-6 berdasarkan nilai total RWA di rantai.

📊 RINCIAN TVL

TVL DeFi - $7.4 Miliar

TVL Jembatan - $26.2 miliar

RWA TVL - $301.3 juta

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 4.1%

RWA TVL / TVL Jembatan - 1.2%

TVL DeFi / TVL Jembatan - 28.2%

Seperti yang diharapkan, Solana menunjukkan ekosistem DeFi yang lebih berkembang dibandingkan dengan kebanyakan rantai yang telah kita diskusikan sejauh ini, yang menghasilkan rasio yang lebih rendah di dua metrik pertama.

Mempertimbangkan Ethereum dan Aptos, satu-satunya dua rantai dengan $1 miliar + TVL yang telah disebutkan, ekosistem RWA Solana tampaknya kurang berkembang untuk jaringan seukuran itu.

Lebih mendalam, nilai total RWA tersebar seperti ini:

$USDY oleh Ondo - $173 juta

$OUSG oleh Ondo - $79M

$ACRED per @apolloglobal - $25 juta

$BUIDL oleh Blackrock - $20 juta

Dana @librecap - ~$4M

🧱 MANFAAT TOKENISASI ASET DI SOLANA

1.) Solana memiliki ekosistem DeFi paling dinamis setelah Ethereum, menawarkan composability tinggi bagi institusi yang ingin mengeksplorasi kasus penggunaan baru untuk aset tokenisasi mereka.

2.) Seperti Aptos, Solana memberikan kecepatan transaksi tinggi dan biaya lebih rendah, menjadikannya ideal untuk perdagangan volume tinggi.

Selain itu, komunitas pengembang dan inisiatif ekosistem Solana (seperti @superteam di berbagai wilayah) berkembang pesat, dengan peningkatan sumber daya dan dukungan untuk pengembang.

7.) @0xPolygon

📊 RINCIAN TVL

TVL DeFi - $784.5M

TVL Jembatan - $4.9 Miliar

RWA TVL - $277.5M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 35.4%

RWA TVL / TVL Jembatan - 5.7%

TVL DeFi / TVL Jembatan - 16.0%

Yang menonjol dengan Polygon adalah ekosistem RWA-nya yang relatif berkembang dengan baik dibandingkan dengan ekosistem DeFi-nya, tetapi dengan lebih banyak ruang untuk pertumbuhan karena likuiditas yang belum dimanfaatkan.

Dalam kasus Polygon, sebagian besar dari nilai total RWA berasal dari tagihan treasury, tetapi kali ini, bukan hanya yang AS.

• $110 juta (40% dari nilai total) berasal dari $EUTBL, T-bill Eropa pada @Spiko_finance.

• Tambahan $17 juta berasal dari T-bill AS yang ditokenisasi Spiko.

Separuh lainnya dari ekosistem RWA rantai terdiri dari:

• $65 juta dibagi rata di $BENJI dan $BUIDL

• $15 juta dari dana dua @hamilton_lane

• Sisa $67 juta dari pinjaman aktif @MercadoBitcoin

🧱 MANFAAT TOKENISASI ASET DI POLYGON

1.) Polygon adalah perhentian pertama bagi banyak institusi yang mengeksplorasi RWA rantai publik.

Polygon adalah salah satu jaringan pertama yang dibangun di atas Ethereum, memanfaatkan keamanannya yang tinggi tetapi menawarkan infrastruktur yang lebih cepat dan lebih efisien. Ini menjadikannya pilihan utama bagi banyak institusi yang menjelajahi RWA tokenisasi di rantai publik.

2.) Sistem identitas digital zk-proof Polygon.

Polygon meluncurkan Polygon ID, infra identitas digital yang memungkinkan pengguna untuk memverifikasi diri mereka sendiri tanpa mengungkapkan data pribadi.

Seperti yang dibahas dalam artikel saya sebelumnya tentang ekuitas tokenisasi, memiliki infrastruktur identitas digital sangat penting bagi tradFi dan perusahaan yang ingin mentokenisasi aset mereka.

Jika Anda belum membacanya, Anda dapat memeriksanya di sini:

3.) CDK Polygon untuk rollup zk khusus.

CDK Polygon memungkinkan pengembang untuk membangun rollup zk mereka sendiri dan mengonfigurasinya berdasarkan kebutuhan mereka. Untuk institusi tradFi, ini bisa termasuk mengaktifkan fitur privasi tertentu atau KYC wajib.

8.) @arbitrum

📊 RINCIAN TVL

TVL DeFi - $2.2 miliar

TVL Jembatan - $10.8 Miliar

RWA TVL - $164.8M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 7.5%

RWA TVL / TVL Jembatan - 1.5%

TVL DeFi / TVL Jembatan - 20.4%

Bagian dari produk @Spiko_finance juga tersedia di Arbitrum, dengan $ 25 juta hampir terbagi rata antara tagihan keuangan Eropa dan AS.

$137 juta, sekitar 83% dari RWA TVL, berasal dari tagihan perbendaharaan AS yang dikeluarkan oleh pemain yang disebutkan sebelumnya, sementara ≈$3 juta sisanya aset tokenisasi berasal dari saham tokenisasi @DinariGlobal.

Perlu dicatat bahwa, meskipun jumlah totalnya tidak terlalu tinggi, Arbitrum adalah salah satu dari sedikit rantai yang dapat menunjukkan traksi dalam saham token dalam ekosistemnya.

🧱 MANFAAT TOKENISASI ASET DI ARBITRUM

1.) Ekosistem DeFi yang Berkembang

Kekuatan terbesar Arbitrum terletak pada ekosistem DeFinya yang matang dan luas. Untuk tokenizer aset, ini membuka berbagai integrasi dan kasus penggunaan inovatif dengan memanfaatkan kumpulan besar protokol dan likuiditas yang sudah ada di jaringan.

2.) Tumpukan orbit

Sama halnya dengan ekosistem lain, Arbitrum memungkinkan pengembang untuk meluncurkan rantai L3 mereka sendiri dan mengonfigurasinya berdasarkan kebutuhan mereka.

3.) Inisiatif yang difokuskan pada sektor RWA

Poin besar yang mendukung Arbitrum adalah komitmen publiknya untuk mendukung sektor RWA di rantainya.

Pada Juni 2024, yayasan tersebut menginvestasikan $27 juta di enam produk RWA sebagai bagian dari strategi untuk mendiversifikasi perbendaharaan DAO. Tambahan $15,5 juta diinvestasikan dua bulan lalu, selalu dengan tujuan memperluas sektor RWA dalam ekosistemnya.

9.) @avax

📊 RINCIAN TVL

TVL DeFi - $1.3 miliar

TVL Jembatan - $5.8 Miliar

RWA TVL - $162.9M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 12.5%

RWA TVL / TVL Jembatan - 2.8%

TVL DeFi / TVL Jembatan - 22.4%

Dari perspektif rasio, Avalanche tidak condong ke arah menjadi DeFi-sentris atau RWA-fokus.

Namun, yang membedakan Avalanche adalah keragaman kehadiran kelembagaan dalam ekosistemnya, lebih luas dari kebanyakan rantai lain yang disebutkan sejauh ini.

Kami menemukan lagi entitas seperti @Securitize, @BlackRock, dan @FTI_US, tetapi juga protokol unik seperti:

• @opentrade_io - $31 juta dalam obligasi AS dan global

• @re - $12 juta dalam produk asuransi

• @joinrepublic - $21 juta dalam portofolio modal ventura

Avalanche juga merupakan rantai terbesar ketiga untuk $BUIDL BlackRock, tepat di belakang Ethereum dan Aptos, dengan pangsa yang hampir sama dengan Aptos.

🧱 MANFAAT TOKENISASI ASET DI AVALANCHE

1.) Subnet

Sama halnya dengan ekosistem lain, pengembang dapat meluncurkan rantai mereka sendiri, L1 dalam kasus Avalanche, sehingga dapat:

• Pilih validator

• Tetapkan persyaratan kepatuhan (KYC, akses izin)

• Logika VM kustom atau kompatibel dengan EVM

Misalnya, Avalanche Evergreen Subnets terkenal karena disesuaikan dengan institusi dan "mempertahankan manfaat pengembangan jaringan publik sambil mengaktifkan fitur tertentu yang secara historis hanya mungkin dalam solusi perusahaan".

2.) Longsoran salju sering dimasukkan dalam R&D institusional dan program percontohan

Lembaga keuangan besar telah memilih Avalanche sebagai bagian dari bukti konsep (PoC) tokenisasi mereka. Misalnya:

• JPMorgan dan Apollo Global melakukan uji coba tokenisasi melalui Onyx Digital Assets dan Partior, menggunakan infrastruktur testnet Avalanche.

• Citi telah menampilkan Avalanche dalam penelitiannya tentang keuangan yang dapat diprogram.

Terlibat secara teratur dalam R&D profil tinggi meningkatkan reputasi rantai dan memposisikannya untuk menarik lebih banyak entitas sekaliber itu.

3.) Inisiatif dan dana yang berfokus pada RWA

Bersama dengan Arbitrum, Avalanche adalah satu-satunya ekosistem dalam daftar ini dengan inisiatif khusus yang diumumkan secara publik untuk RWA.

Pada Q4 2023, Avalanche meluncurkan Avalanche Vista, dana $50 juta yang bertujuan untuk mempercepat adopsi RWA. Dana ini berfokus pada pembelian aset tokenisasi yang dicetak di Avalanche, membantu bootstrap likuiditas untuk RWA di rantai.

10.) @base

Terakhir, berdasarkan nilai total RWA, kami memiliki Base, jaringan yang mengalami pertumbuhan TVL dan aktivitas paling tajam selama 18 bulan terakhir.

📊 RINCIAN TVL

TVL DeFi - $2.9 Miliar

TVL Jembatan - $12.1 miliar

RWA TVL - $51.9M

📋 RASIO UTAMA

RWA TVL / DeFi TVL - 1.8%

RWA TVL / TVL Jembatan - 0.43%

TVL DeFi / TVL Jembatan - 23.9%

Data menunjukkan ada aktivitas DeFi yang tinggi di rantai, dengan pertumbuhan RWA masih dalam tahap awal.

Mayoritas TVL RWA Base berasal dari $BENJI dana perbendaharaan AS @FTI_US, senilai $46 juta.

Sisanya ~$6 juta dikelola oleh Centrifuge, juga dalam bentuk tagihan Treasury AS.

Menariknya, saham @DinariGlobal juga tersedia di Base, tetapi dengan traksi yang sangat rendah dibandingkan dengan Arbitrum.

🧱 MANFAAT TOKENISASI ASET DI BASIS

1.) Keuntungan ekosistem Coinbase

Meskipun Base beroperasi secara independen, ia mendapat manfaat dari integrasi mendalam dengan rangkaian alat dan infrastruktur Coinbase. Pengembang dapat memanfaatkan sumber daya seperti Coinbase Wallet, dukungan USDC asli, dan Prime Custody, secara signifikan meningkatkan pengalaman pengguna, kustodian tingkat institusional, dan strategi GTM.

2.) Composability DeFi yang Baik

Seperti yang disorot di atas, meskipun sektor RWA masih dalam tahap awal, penerbit di Base dapat mengandalkan ekosistem DeFi yang matang dan mengeksplorasi kasus penggunaan untuk aset mereka, termasuk potensi integrasi dengan Coinbase itu sendiri.

Pikirkan, misalnya, tentang @CoinbaseWallet mendukung pinjaman BTC.

3.) Anggota ekosistem OP

Meskipun ini adalah visi jangka panjang, Base adalah anggota inti dari @Optimism Superchain, yang bertujuan untuk menjadi jaringan L2 yang dapat dioperasikan. Saat visi ini terwujud, aset dan pengguna yang ditokenisasi di Base akan dapat berinteraksi dengan rantai OP lainnya, menciptakan lanskap yang menarik bagi institusi untuk meluncurkan rantai mereka sendiri.

📗 PERTIMBANGAN AKHIR

Singkatnya, saya percaya lingkungan yang dapat dikonfigurasi seperti subnet Avalanche, Arbitrum Orbit, rantai elastis zkSync, dan Polygon CDK sangat penting.

Institusi menginginkan kontrol atas lingkungan mereka tanpa mengorbankan manfaat jaringan publik. Kemampuan untuk "mengisolasi" bagian rantai sambil mempertahankan composability dengan protokol DeFi adalah nilai jual yang kuat.

Bagian penting lainnya adalah infrastruktur identitas digital. Baik itu menjadi DID Polygon atau standar lain yang muncul, institusi akan membutuhkan solusi identitas yang kuat untuk memenuhi kebutuhan KYC, AML, dan kepatuhan sekaligus melindungi privasi pengguna.

Jika saya harus memberi peringkat faktor-faktor kunci yang perlu dipertimbangkan saat mengevaluasi ekosistem dan kesesuaiannya untuk tokenisasi aset, itu akan terlihat seperti ini:

1. Kepatuhan terhadap peraturan

2. Lingkungan yang dapat dikonfigurasi

3. Skalabilitas & biaya

4. Composability DeFi

5. Keamanan yang terbukti

Meskipun semua elemen ini penting, kemampuan untuk memenuhi persyaratan peraturan dan menyediakan lingkungan yang aman dan dapat disesuaikan tidak dapat dinegosiasikan bagi pemain institusional.

Penting juga untuk diingat bahwa elemen lain, meskipun bukan fokus dari karya ini, memainkan peran penting.

• Jaringan oracle terintegrasi

• Kustodian mitra

• Dukungan stablecoin asli,

• Infrastruktur tokenisasi yang tersedia

• Interoperabilitas dengan rantai lain.

Akhirnya, saya tidak akan meremehkan peran ETF. Rantai seperti Avalanche dan Solana, yang memiliki pengajuan ETF terbuka untuk token mereka, mungkin mendapat manfaat dari peningkatan legitimasi dan kesadaran yang dibawanya untuk menarik institusi dan mitra.

Jangan ragu untuk membagikan pemikiran Anda atau memberikan umpan balik apa pun di komentar, dan nantikan bagian n°2, di mana kami akan menyelami gelombang rantai RWA-sentris yang akan datang memasuki pasar, seperti @plumenetwork, @convergeonchain, @, dan banyak lagi.

Tampilkan Versi Asli

79,55 rb

125

Konten pada halaman ini disediakan oleh pihak ketiga. Kecuali dinyatakan lain, OKX bukanlah penulis artikel yang dikutip dan tidak mengklaim hak cipta atas materi tersebut. Konten ini disediakan hanya untuk tujuan informasi dan tidak mewakili pandangan OKX. Konten ini tidak dimaksudkan sebagai dukungan dalam bentuk apa pun dan tidak dapat dianggap sebagai nasihat investasi atau ajakan untuk membeli atau menjual aset digital. Sejauh AI generatif digunakan untuk menyediakan ringkasan atau informasi lainnya, konten yang dihasilkan AI mungkin tidak akurat atau tidak konsisten. Silakan baca artikel yang terkait untuk informasi lebih lanjut. OKX tidak bertanggung jawab atas konten yang dihosting di situs pihak ketiga. Kepemilikan aset digital, termasuk stablecoin dan NFT, melibatkan risiko tinggi dan dapat berfluktuasi secara signifikan. Anda perlu mempertimbangkan dengan hati-hati apakah trading atau menyimpan aset digital sesuai untuk Anda dengan mempertimbangkan kondisi keuangan Anda.