對話 StakeStone 創始人 Charles:為什麼被 WLFI 選中,怎麼吃 USD1 的首只螃蟹?

撰文:Web3 農民 Frank

穩定幣生意的核心競爭力是什麼?

「信用」。

StakeStone 創始人 Charles 的回覆直白而赤裸, 而在穩定幣戰局中,「信用」的典型體現正是像 USD1 這樣依託特朗普家族的信用背書。USD1 誕生不到 100 天,就實現了堪稱現象級的「從 0 到 1」增長及頂級交易所的全覆蓋:

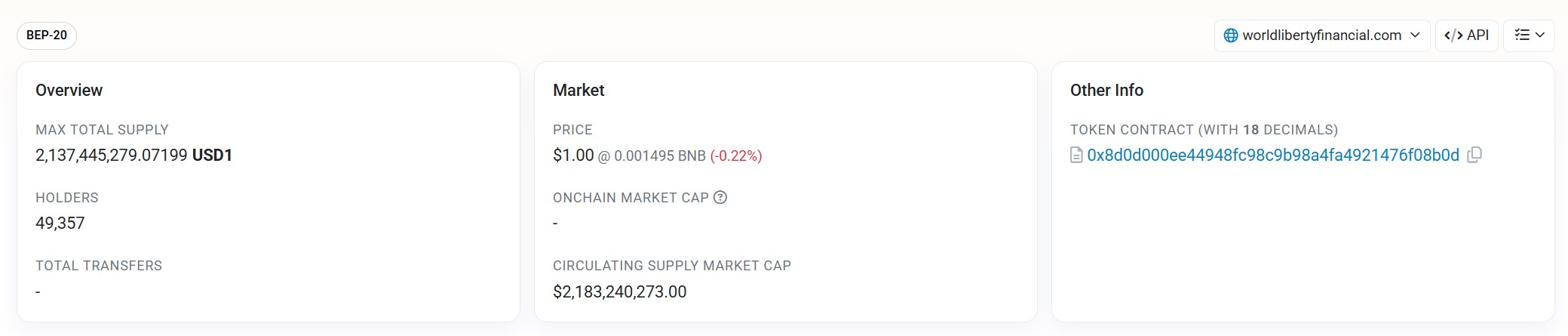

3 月至今,發行量飆升至 21 億美元,超過 FDUSD、PYUSD 躋身全球第五大穩定幣(CoinMarketCap 數據),並全面登陸 HTX、Bitget、幣安等頭部 CEX,相比之下,兩年來由 PayPal 撐腰的 PYUSD 卻還在苦苦推進滲透。

在 Charles 看來,「貨幣發行的本質是信用」,越強的信用將會獲得越快的應用,所以他篤定,USD1 將是 2025 年最具增長潛力的穩定幣。

那麼,為什麼是 StakeStone 拿下了這第一張船票?

「USD1 的發展邏輯迥異於 USDT/USDC」, USD1 獨特的信用背書使其在現實世界的推廣將比傳統穩定幣更具跨域採用與資源整合能力。

所以 USD1 的最大增長潛力並不在 Web3 圈層,就像 USDT 和 USDC 的今天的更大比例應用也都在傳統金融領域,包括但不限於:大型金融機構、跨境貿易公司、中小企業、個體經營者(如自由職業者、內容創作者)、金融服務不發達地區。這些領域都將極大的受益於這輪數字穩定幣(Digital Money)的普及。

而 USD1 在鏈上的廣泛採用則必須通過一個全鏈流動性的樞紐來實現。因此據 Charles 透露,其實早在 2024 年下半年,StakeStone 就與 USD1 背後的發行方 World Liberty Finance(WLFI)展開洽談關於全鏈流動性的合作。

而真正促使 WLFI 選擇 StakeStone 的關鍵因素,正是 StakeStone 在此前 Berachain 等一系列產品中所體現的多鏈運營能力,尤其是始終構建的「全鏈流動性分發」中的職能表現——所以在 USD1 的生態版圖中,StakeStone 其實承擔著雙重角色:官方鑄造通道和全鏈流動性樞紐。以此為 USD1 提供從鑄造到全鏈、全場景覆蓋的一站式門戶。

從這個角度講,由 StakeStone 來吃 USD1 這只螃蟹,算是 WLFI 與 USD1 一拍即合的默契,本次專訪也希望透過 Charles 的視角,理解 WLFI/USD1 與 StakeStone 的合作邏輯、他眼中穩定幣格局正在發生哪些根本性的變化,以此揭開這一輪穩定幣新敘事的關鍵拼圖。

去年底洽談,為什麼 WLFI 選中 StakeStone?

當被問及 StakeStone 成為 USD1 首個 DeFi 鑄造商的原因時,Charles 首先拆解了 USD1 的發行機制:

機構用戶完成 KYC 認證等合規流程後,需將美元存入指定託管銀行賬戶,經 WLFI 驗證資金到賬,機構即可按最小 100 美元單位鑄造 USD1——但這一過程中的 USD1 餘額仍停留在賬戶體系中,尚未上鏈,必須通過「提現」進入公鏈世界,而目前 USD1 官方僅支持以太坊和 BNB Chain 兩條鏈(且後者佔總發行量的 98% 以上)。

換句話說,在當前的鏈上環境中,USD1 並未實現原生多鏈部署,若要在其他鏈上實現 USD1 的流通與使用,目前只有兩種方式。一是依賴官方推出的跨鏈橋,但這遠遠不夠,只能解決資產「跨鏈存在性」,卻無法構建完整的應用場景;二就是通過合作伙伴構建獨立的全鏈分發體系。

StakeStone 正是在這個關鍵環節中切入,利用自身的多鏈分發和場景運營能力將 USD1 分發至 20 多條鏈上,實現在多鏈 DeFi 場景中的原生落地與應用。

據 Charles 披露,StakeStone 與 WLFI 團隊從 2024 年底開始多輪接洽,對方最終決定合作,離不開 StakeStone 已在多鏈生態中建立起的資產分發體系,同時也看重其在藍籌資產收益整合方面的豐富經驗,可以將 USD1 快速引入真實 DeFi 應用場景。這也意味著,從 USD1 誕生之初,StakeStone 就不只是一個「鑄造方」,而更像是它走向多鏈生態的戰略伙伴——不僅要作為核心樞紐實現 USD1 的全鏈分發,還負責在 DeFi 各鏈上構建生息產品、提供收益憑證、打造 USD1 的鏈上使用土壤,未來實現「法幣入金 → 鑄造 → 多鏈分發 → 鏈上鏈下場景對接」一體化銜接,為 USD1 構建起真正的一站式流動性閉環服務。

以下是相關專訪問題:

Frank:我們看到 StakeStone 是「USD1 穩定幣官方的全鏈流動性支持夥伴」,能否介紹一下與 WLFI 合作的具體內容,StakeStone 將為 USD1 提供哪些核心支持和服務?

Charles:目前我們既是 USD1 的鑄造服務商,也深度參與其治理生態,承擔起全鏈流動性的構建工作,未來合作規劃包括:

-

支付產品:推出基於 USD1 的收款工具,支持全球企業通過 Visa/Mastercard 直接接收 USD1,並隨著穩定幣合法後接入傳統銀行系統;

-

全鏈 DeFi 收益產品:在鏈上推出 USD1 的一站式全鏈收益產品 USD1 LiquidityPad Vault 產品;

-

CeDeFi 產品:同時構建與傳統金融機構美元理財產品和量化交易收益相結合的 USD1CeDeFi 產品;

-

合規通道建設:申請多國支付牌照,打通法幣 → USD1 的一站式兌換路徑,逐步替代 OTC 通道;

Frank:目前 USD1 對 Mint 服務商資質要求很高,為何 WLFI 選擇 StakeStone 作為首個 DeFi 協議鑄造服務商,是什麼契機促成了此次雙方的合作?

Charles:我們與 USD1 團隊的合作始於其去年底的私募階段(2024 年 Q4),早期參與其技術路徑規劃,基於我們在多個項目中成功的流動性分發經驗,USD1 團隊認可我們在多鏈生態建設中的能力,雙方最終達成戰略合作伙伴關係。

Frank:此前 StakeStone 未曾推出過與穩定幣直接相關的業務或產品,此次與 USD1 的深度合作標誌著 StakeStone 正式邁入合規穩定幣領域麼?

Charles:我們之前確實沒有穩定幣產品,這次合作是我們進軍穩定幣基礎設施的第一步,未來我們一定會圍繞 USD1 打一整套產品,包括 USD1 的 LiquidityPad 全鏈流動性分發金庫、 USD1 的鑄造和穩定生息產品等。

這些其實都是 StakeStone 已經擅長做的東西,只是之前我們主要服務藍籌資產或公鏈資產,現在我們會為 USD1 做一整套「穩定幣即服務」的解決方案。

Frank:作為「USD1 首個 DeFi 協議鑄造商」,未來普通用戶是否可以通過 StakeStone 直接鑄造或跨鏈兌換 USD1?

Charles:我們肯定是希望能把這套機制封裝好,比如用戶通過 StakeStone 前端,綁定銀行卡,直接法幣入金,然後系統後臺通過我們的機構賬戶鑄造出 USD1,再通過橋跨到用戶所選的目標鏈,這樣就實現了從入金、鑄造到分發的全流程一站式體驗。

目前我們已經在佈局這方面的合規牌照,尤其是在新加坡、香港這些合規牌照比較明確的區域去打通支付渠道,可能未來用戶可以通過信用卡、SWIFT、電匯等方式入金兌換 USD1。

「USD1 更大的應用場景不在幣圈」,全鏈流動性 × 全球流動性的新增長範式

「USD1 更大的應用場景,不在幣圈。」

StakeStone 也正在籌備基於 USD1 的支付產品,為中小企業、數字遊民、自僱個體等提供合規、高效的全球聚合收單產品。

他認為這一方向所指向的市場,是不容忽視的更大的穩定幣的下半場。StakeStone 不僅要為 USD1 提供「穩定幣即服務」的全棧式支持,也試圖推動其演變為一個服務於真實結算與全球流通的「鏈上美元 API」。

以下是相關專訪問題:

Frank:全鏈穩定幣分發產品,理解起來可能有些抽象,您能否舉例說明,普通用戶通過 StakeStone,如何全鏈使用 USD1、參與不同生態並賺取收益?

Charles:可以簡單理解為「三步走」,用戶先將 USD1 存入 StakeStone 的流動性金庫,StakeStone 發行生息穩定幣憑證,用戶再通過持有的生息憑證參與目標鏈藍籌 DeFi 場景(如 Morpho、Pendle 等)賺取收益。

同時,StakeStone 將分發底層的 USD1 進入全鏈生態中,參與跨鏈多生息策略的部署。

最後,用戶通過持有的生息憑證可以無憂的領取到全鏈收益。

Frank:從生態合作視角來看,您如何評估這次 StakeStone × USD1 的協同價值?這是否意味著雙方會形成一個穩定幣 + 流動性協議的長期聯盟,共同滲透多鏈、跨區域市場?

Charles:我們未來將是 USD1 從鑄造到分發的一站式門戶。

在加密領域,我們為 USD1 發了專屬的 LiquidityPad 金庫,幫助其完成多鏈 DeFi 場景的拓展。同時也將發佈基於 USD1 的 RWA+CeDeFi 產品,為其提供穩定的生息服務。而在傳統金融領域,我們正在推進支付牌照的申請與合作,目標是實現用戶從法幣直接鑄造 USD1 的合規、低摩擦路徑,真正打通鏈下資金的入口。

這一閉環要想真正落地並跑通,仍需依賴三大關鍵變量的推動:首先是監管進展,如美國《穩定幣法案》等政策能否順利落地,將直接決定 USD1 的法幣通道合法性;其次是場景滲透能力,即中小企業、跨境自由職業者、全球貿易機構是否大規模採納 USD1 作為收款工具;最後是生息產品擴展能力,即能否將 USD1 的鏈上收益進一步拓展到 RWA、國債等鏈下資產、CeDeFi 等。

2025 年最大的 Alpha 就是「合法穩定幣」,而閉環的真正落地,取決於監管、場景與產品這三駕馬車的共同驅動。

下一步怎麼走?

「穩定幣行業已經進入下半場,競爭焦點正從體量與流量,轉向合規能力與場景滲透。」

除了產品合作,Charles 也在本次對話中分享了他對穩定幣對於行業未來格局的理解,他認為合法穩定幣是加密行業的劃時代分水嶺時刻,具體來說:

-

合法穩定幣的出現將逐漸蠶食傳統法幣在跨境支付中的市場。因為很明顯加密穩定幣擁有更低的賬本安全維護成本和更低的全球接入成本。

-

合法穩定幣的出現將結束現有的 P2P 出入金結構,最終將被各個國家的合法換匯牌照企業替代。

-

合法穩定幣的出現將使得傳統銀行和 Web3 穩定幣資管項目的業務邊界逐漸模糊,二者未來將只有賬本記賬方式(中心化數據庫記賬 VS 鏈上記賬)的不同和監管要求的不同,其業務邊界將越來越接近。

所以,StakeStone 在 2025 年將堅定的擁抱穩定幣市場尤其是 USD1 等最有潛力成為合法穩定幣的新興穩定幣。