Uniswap V3上线,它解决了什么问题?

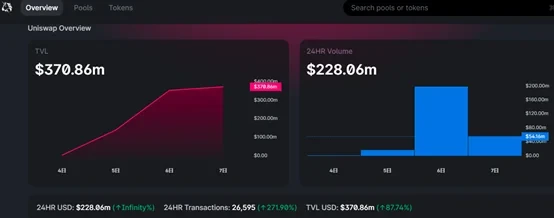

据公开消息,Uniswap 团队已经于2021年5月5日将Uniswap V3版本正式部署至以太坊主网。截至撰稿时,新版Uniswap链上锁定资产已突破3.7亿美元,24小时交易量也达到2.28亿美元。

对比Uniswap V2版本最近24小时11亿美元的交易量,这一成绩依然可圈可点。另外值得注意的一点是,自Uniswap V3上线以来,Uniswap V2中的交易量呈现持续减少趋势,已经从5月4日的20.2亿美元减少到5月6日的11.2亿美元,两天内降幅达44.6%。基于以上数据的变化,我们可以主观的猜测,在这几天时间里已经有相当体量的资金从Uniswap V2转移到了Uniswap V3。

话分两头,我们再回过头来看一下Uniswap协议的治理token——UNI的市场表现。据欧易OKX行情显示,UNI自5月3日出现反弹高点以来呈现震荡下行走势,截至5月7日13时,UNI暂报39.5USDT。

坦率的讲,Uniswap V3的上线算得上是DeFi乃至加密行业内里程碑式的事件,而UNI在二级市场上波澜不惊的走势似乎与这一事件的重要程度并不相匹配。不过细思之下就能理解出现这种情况并不奇怪,一方面Uniswap V3 原定于今年3月底推出,关于其创新之处在此之前已经被市场充分讨论、消化,并且体现在了1月以来的UNI走势中,同样据欧易OKX行情信息,进入2021年以来,UNI已经从4.7美元的低位上涨至44美元之上,涨幅达855%;另一方面,这也符合我们经常提到的“买预期,卖事实”交易策略。

闲话少叙,关于UNI的价格暂且说这么多,在接下来的部分我们将着重围绕Uniswap V3所解决的主要问题这一条主线来了解其主要创新机制。

“提高资金效率”

提高资金效率——这是Uniswap V3版本致力于解决的核心问题。Uniswap团队表示,V3 版本较之前版本的最大改变是有望大幅提高流动性提供者的资金效率,“流动性提供者的资金效率有望比 V2 版本最高提高 4000 倍”。这无疑是一个非常正确的方向,诚然,我们对于一个加密资产交易平台的期望——不论是CEX还是DEX—— 会有多方面的要求,诸如友好的交互设计、全面的交易产品、高效的资金利用率等等,其中的重点必然是资金利用率。在提高用户资金效率的设计上,欧易OKX近期上线的统一账户和Uniswap V3的理念可谓不谋而合。

如何提高资金效率?

在之前的文章《UNI创下新高,DEX发展迅猛但短板依然明显》中,我们介绍了当前主流DEX所使用的AMM 自动做市商模式,同时提到了目前制约更多流动性提供者进入DEX的一个关键因素——无常损失。之所以会产生无常损失,就是因为在AMM机制下,受限于流动性的不足,当加密资产的市场价格向任何方向偏离时,流动性提供者的资产就有可能受到损失。可以说无常损失和便捷的交易体验对于流动性提供者来说,是DEX的一体两面,这次Uniswap V3就给市场和流动性提供者带来了新的解决方案。

围绕提高资金效率这一核心目标,Uniswap V3推出了“集中流动性”、“非同质化仓位”、“费率自定义”、“范围订单”等功能。其中最重要的当属“集中流动性”——流动性提供者可以在自定义价格范围内分配资金,从而在此过程中创建个性化的价格曲线,例如,流动性提供者可以选择仅为某一个价格区间提供流动性,以在指定价格区间的范围内参与做市,从而获得更高的资本回报率。在官方给出的Uniswap V3介绍中,通过动画形式演示了流动性提供者将其流动性集中在定制价格范围内的过程。

简单来说,集中流动性是在原有的恒定乘积规则“XY=K”曲线增加了“颗粒度控制”功能,流动性提供者可以将自己的资金集中在交易最频繁的区间内,以获得最大收益。举例来说,最近一周时间,UNI/USDC 的价格大多数都处于 39USDC~45USDC的范围内,流动性提供者就可以将自己的资金仅放入该区间内的 XY=K 曲线内,而不需要考虑行情极端波动情况。如果价格偏离出该范围,那流动性提供者就会自动止损,不参与范围外的交易。通过这样的规则设定,就可以帮助流动性提供者最大限度的规避无常损失。

接下来我们通过模拟操作来对比一下Uniswap V3集中流动性下的交易和V2版本下收益的不同变化。

在 V3 的流动性池模拟操作中,我们以 UNI/USDC 作为交易对。投资额为 1,000 美元,也就是初始投资额有 500 美元的 UNI与 500 美元的 USDC 投入。当下 UNI 兑换 USDC 设定为 40.16 美元。

我们可以设置两种策略来比较。

策略一价格范围较窄,策略二价格范围更宽一点。策略一设定的上下限是 39~45,表示仅在这个范围提供流动性,若UNI/USDC 的价格超过 45,那么交易者的流动性会全部变成 USDC,若低于 39,就会全数转为 UNI。策略二同样适用上述逻辑。

接下来看,V3 的策略一与策略二,跟 V2 的全范围价格区间,有何不同。

绿色线代表的是,UNI/USDC 流动性在 Uniswap V2 中的价值变化,由于流动性池中必须保持两种代币的价值对等,所以当币价变化时,币的数量也会随之调整。

由于 V2 提供的流动性,预设价格范围是没有上下限,它在 UNI/USDC 价格升高时,资产的价值变化是较有利的。由于 UNI/USDC 的流动性不会全部转为其中一种,因此相较 V3 策略一与二,相对来说能够在全部的价格范围中,维系总资产价值。

再来看看 V3 的策略,由于有限制价格范围,流动性会在接近范围上下限时,大量转换成其中一种代币。可以看到策略一与二,都在 UNI/USDC 价格接近区间上限时,几乎全部转为 USDC,导致在 UNI 持续上涨时,流动性价值仅有些许提升。接近区间下限时,逻辑相同。

从上面的模拟操作结果看,当UNI价格达到70美元时,在V2版本中,投入的 1,000 美元会变为1315美元 ; 在V3版本策略一的情况下,会变为 1200 美元。

那么Uniswap V3 的好处在哪里?需要指出的是,上面的情况是假定UNI价格在39~45美元之间震荡情况下制定的策略,而在实际交易中流动性提供者必然是会根据行情变化及时调整策略的。所以除了资产总价值之外,我们还需要关心流动性提供者的手续费收入。从上图可以看到,由于 V3 的流动性提供者,会把资产集中在价格范围中提供交易,也就是说同样的资金投入,V3 能在价格范围中,占据较多的流动性占比,因此可以收到更多的交易手续费。

所以我们可以在模拟操作结果中看到,V3版本策略一中,相较 V2 有 28.46 倍的手续费收益,V3版本策略二中,相较 V2 有 2.77 倍的手续费收益。

总结来说,在一般情况下,Uniswap V3在帮助流动性提供者尽可能规避无常损失的同时,还可以帮助其收取尽可能多的交易手续费。

对此,Jump Capital 的Peter Johnson评论道:“Uniswap V3 是 Uniswap 向前迈出的一大步,在如何在协议中提供流动性方面,它为做市商提供了更大的灵活性,这使流动性供应更具吸引力,也应该使 Uniswap 的交易对交易者来说更有效率。”

Uniswap仍有改进空间

罗马不是一日建成的。Uniswap的完善也一定不会是一蹴而就的,Uniswap V3在降低流动性提供者的无常损失方面提供了建设性的解决方案,但同时可能会引发引发公平性问题。欧易OKX研究院指出,在 Uniswap V2 中,所有的 LP 地位都是平等的,所获取的手续费也是平均分配。然而,Uniswap V3 通过集中流动性来提高资本效率,在无形中为 Uniswap V3 引入了流动性竞争机制—有组织性的、专业的流动性提供者将会实时根据市场价格的变动调整自己存放流动性的价格范围,以此获取更大的收益;而普通的流动性提供者很难及时调整,因此其资本效率和手续费分成也相对更低。所以对于这部分用户来说,如果选择了一个错误的价格区间,可能会放大无常损失。

也许随着Uniswap V3的发展,当这一问题逐渐被越来越多的用户关注之后,未来会有第三方服务,来帮助用户选择分配流动性的最佳策略。在发展中摸索,在摸索中前行,这不正是DeFi一直以来走的路吗?