多项链上数据显示市场情绪偏弱,上周我们经历了第二轮投降

自5月中旬的抛售以来,比特币始终维持在一个低位区间震荡。上周初,比特币一度跌破29,000美元,但随后多头进行反击,最后周线收于33,000美元上方。多日来的震荡,意味着投资者对市场的看法仍存在严重的分歧,创立了BTC-S2F模型的圈内知名分析师PlanB表示,到2021年年底比特币价格会达到13.5万美元,此前彭博BI高级商品策略分析师Mike McGlone也曾指出比特币的下一步是10万美元,而不是跌下2万美元,上市公司MicroStrategy更是身体力行,以4.89亿美元的总价购入13,005枚比特币。但与此同时,比特币挖矿难度将迎来四连下调,为2018年熊市以来首次,技术派们参考的MA120和MA200均失守,且未能再度站上,再加上机构开始减缓入场,因此并非所有人都相信市场已真正见底,存在进一步下行风险。

作为全球第二大加密资产——以太坊,即将迎来伦敦硬分叉,EIP-1559的升级或会使得以太坊供应紧缩,如自6月24日以太坊测试网Ropsten激活伦敦升级后,截至目前已销毁约88,931.57枚ETH,价值超1.90亿美元。

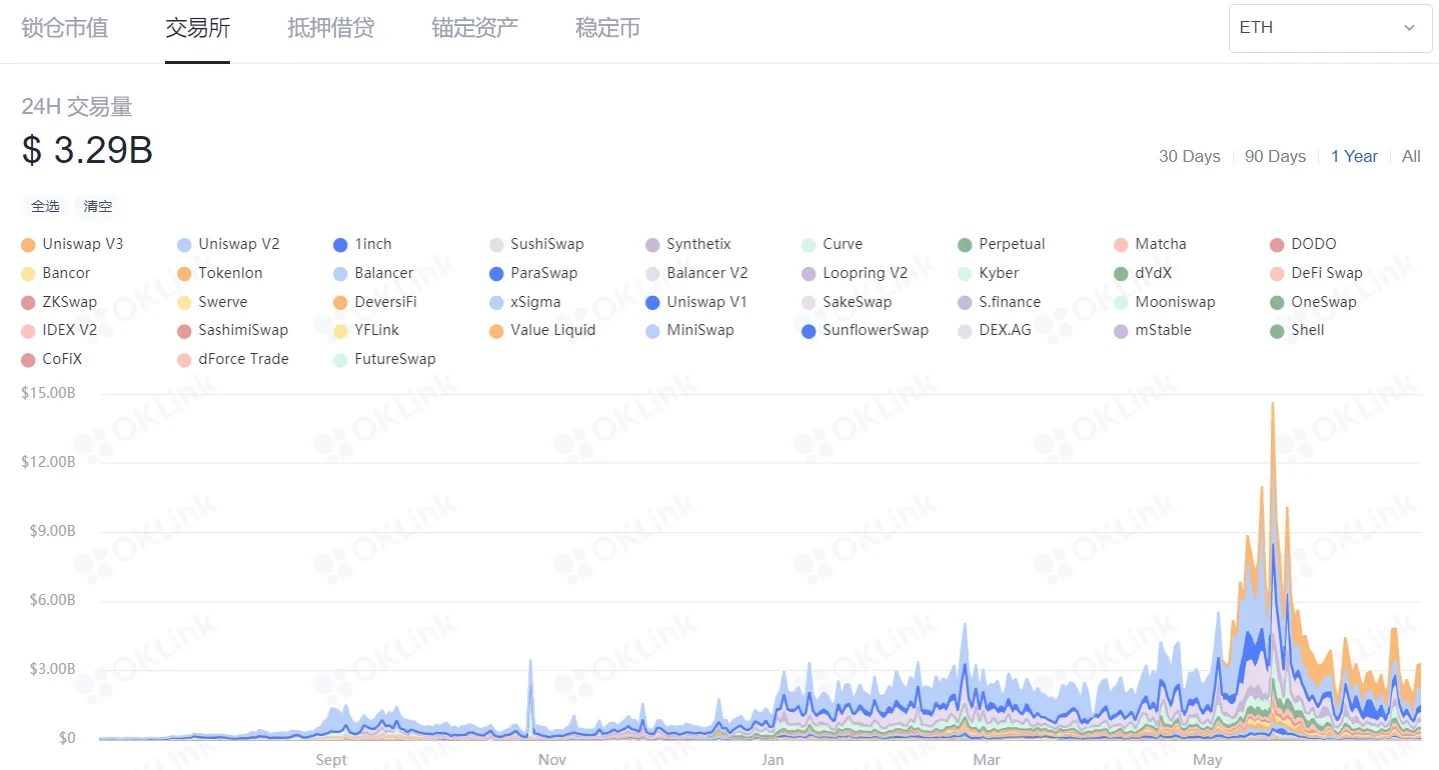

上周初由于比特币下跌,以太坊也一度跌至1,700美元,现已站上2,000美元。近期,大盘表现一般,以太坊的链上活跃度有所下降,DEX交易量较高点下降了77.5%,且由于市面上充斥着大量的稳定币,导致DeFi的无风险收益率也出现严重下滑。不过,仍有分析人士表示,作为最常用的区块链,以太坊的价值被严重低估了。但就目前而言,ETH/BTC的汇率再次回到了0.061,其走势也难以与比特币“脱钩”。

市场经历了第二轮投降,机构需求放缓

今日凌晨,Glassnode发布了上周的链上周报。周报显示,自从5月中旬的下跌创下了26.5亿美元的最高已实现净亏损后,超过2020年3月因流动性危机导致的13.8亿美元抛售的前期高点,我们在上一周看到了市场的再次投降,并创造了新的历史记录,34.5亿美元的已实现亏损。

实际上,上周的总亏损为38.3亿美元,由于长期持有者基本上是获利的,因此他们出售的利润抵消了3.83亿美元的亏损,因此录得的净亏损为34.5亿美元。

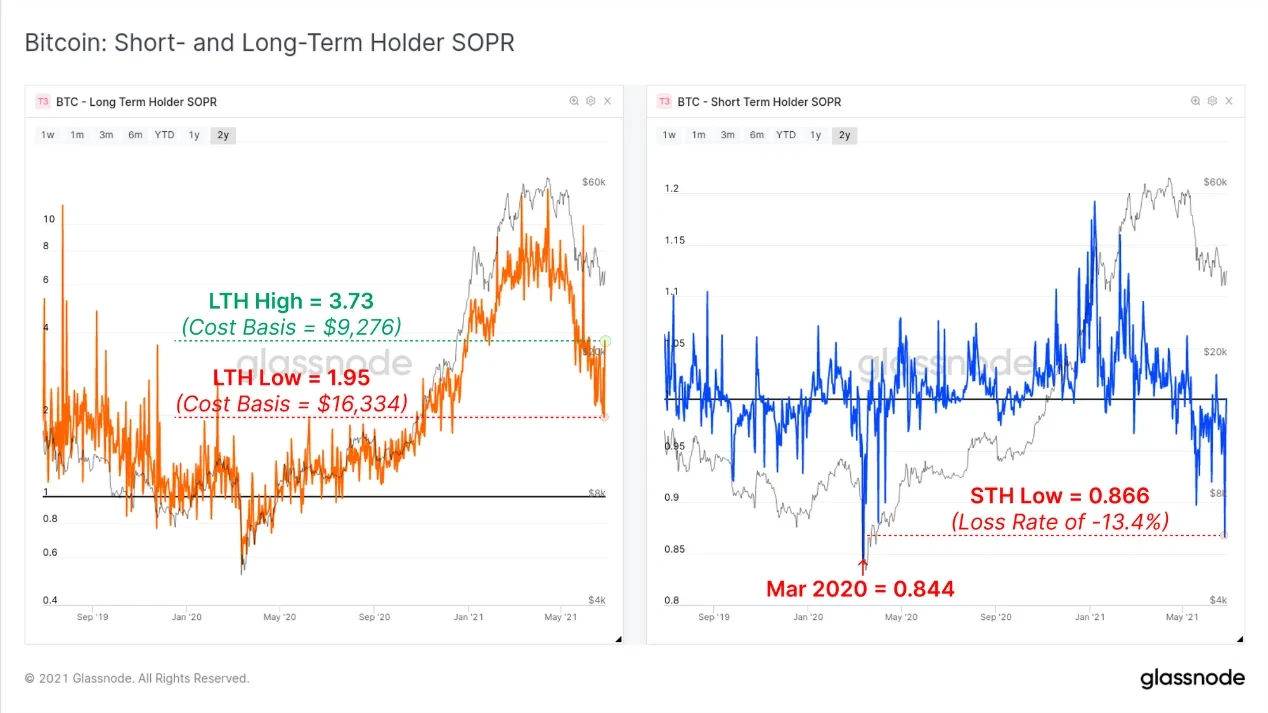

如果要更直观一些,我们可以看SOPR(Spend Output Profit Ratio,卖出价与买入价之比)。左下图是长期持有者的SOPR,右下图是短期持有者的SOPR。

上周长期持有人SOPR的数值最高是3.73,最低是1.95,这意味着部分成本在9,276美元-16,334美元的长期持有者开始卖出比特币以实现利润,而短期持有者SOPR的数值已经跌至1以下了,上周的第二轮投降意味着该群体再次实现了重大损失,仅略低于2020年3月。上周的价格下跌,似乎造成了短期持有者和长期持有者的恐慌。

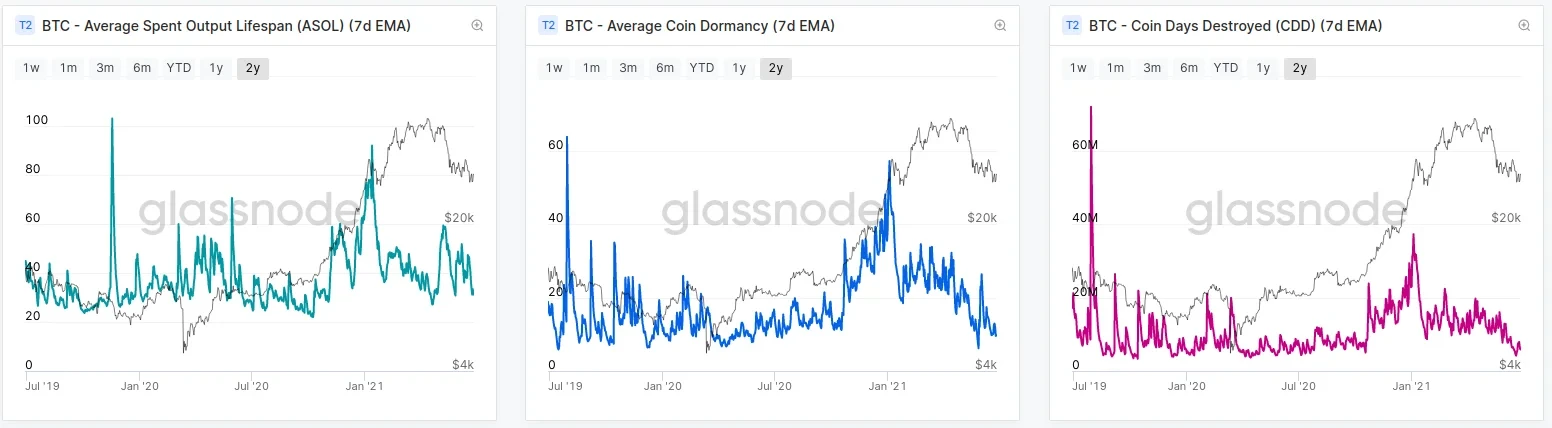

因为Glassnode的分类方式是将持币天数超过155天的人定义为长期持有者,但这仍是一个较为笼统的概念,因此,我们通过观察ASOL、平均代币休眠、币天销毁来进一步确定是否是长期持有者信心开始流失。

如果ASOL(Average Spent Output Lifespan metric,平均比特币已花费持币周期)数值高,则意味着持币天数比较久的比特币正在被移动和支出,而数值低则表示持币天数较久的比特币仍处于存储和休眠状态。

平均代币休眠(Average Coin Dormancy)是每一枚比特币交易后被销毁的平均天数,被定义为是被销毁和总转移量的比值,它的数值越大,也表示长期持有者在移动和支出比特币。

币天销毁(Coin Days Destroyed, CDD)也是一个衡量长期持有者的指标,任何交易的币天销毁数等于该笔交易中移动的币的数量乘以这些币未被移动的天数,因此持币越久的币被转移,币天销毁的数值就越高。

因此,这三者数值越高,则表明长期持有者正在移动他们的代币。从下面三张图可以看出,大多数的长期持有者并没有花费自己的比特币,尽管市场已经实现了34.5亿美元的净损失,但移动代币的平均年龄依旧很年轻。市场上充斥的卖家主要是短期持有者,23.5%的流通中比特币由短期持有者以未实现亏损的形式持有,盈利的仅为3.4%。

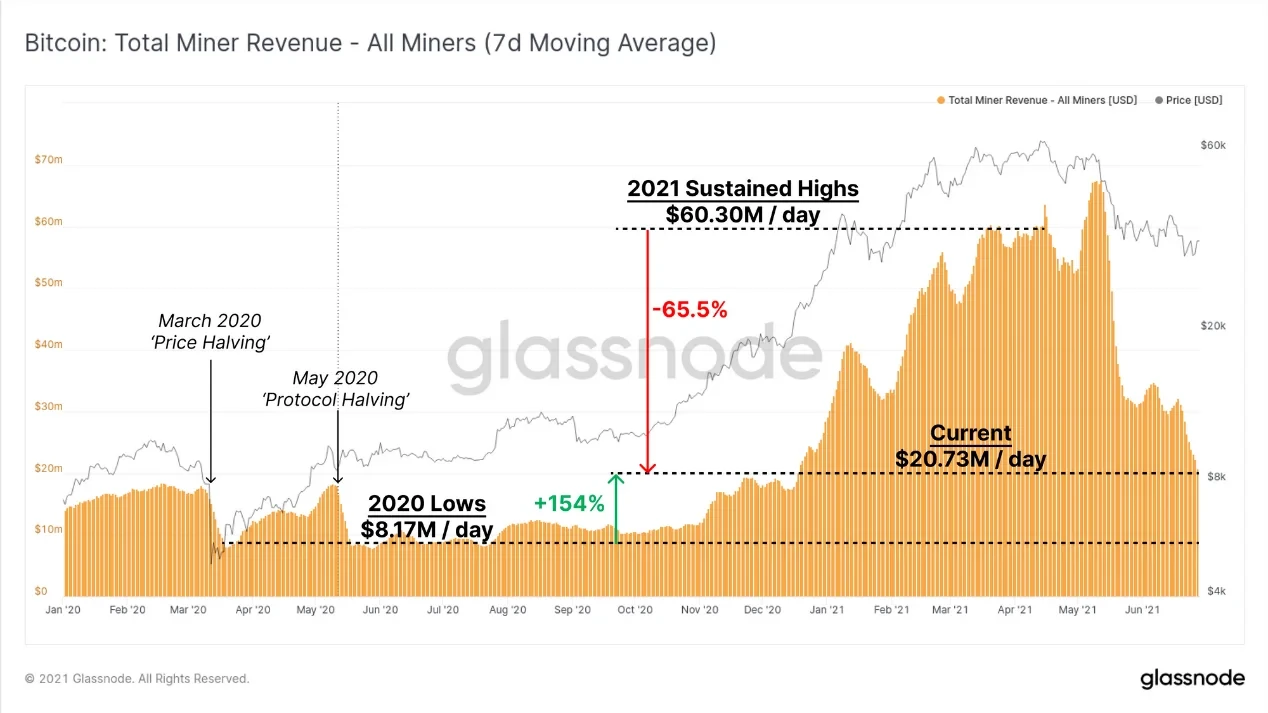

由于出现算力转移的现象,市场一直在猜测矿工们的抛压大小。矿工出现抛售的原因有二,一是币价出现近50%的下跌后,矿工需要出售更多的比特币以覆盖相同的法币成本;二是搬迁所需的物流费用和风险应对费用。

根据矿工总收入(7DMA)图表显示,相较于3月和4月的7日平均收入高峰,6030万美元/天,当前矿工的7日平均收入为2073万美元/天,下降了约65.6%,但仍比2020年因接连经历“价格减半”、“奖励减半”后的817万美元/天的收入,要高153.7%。

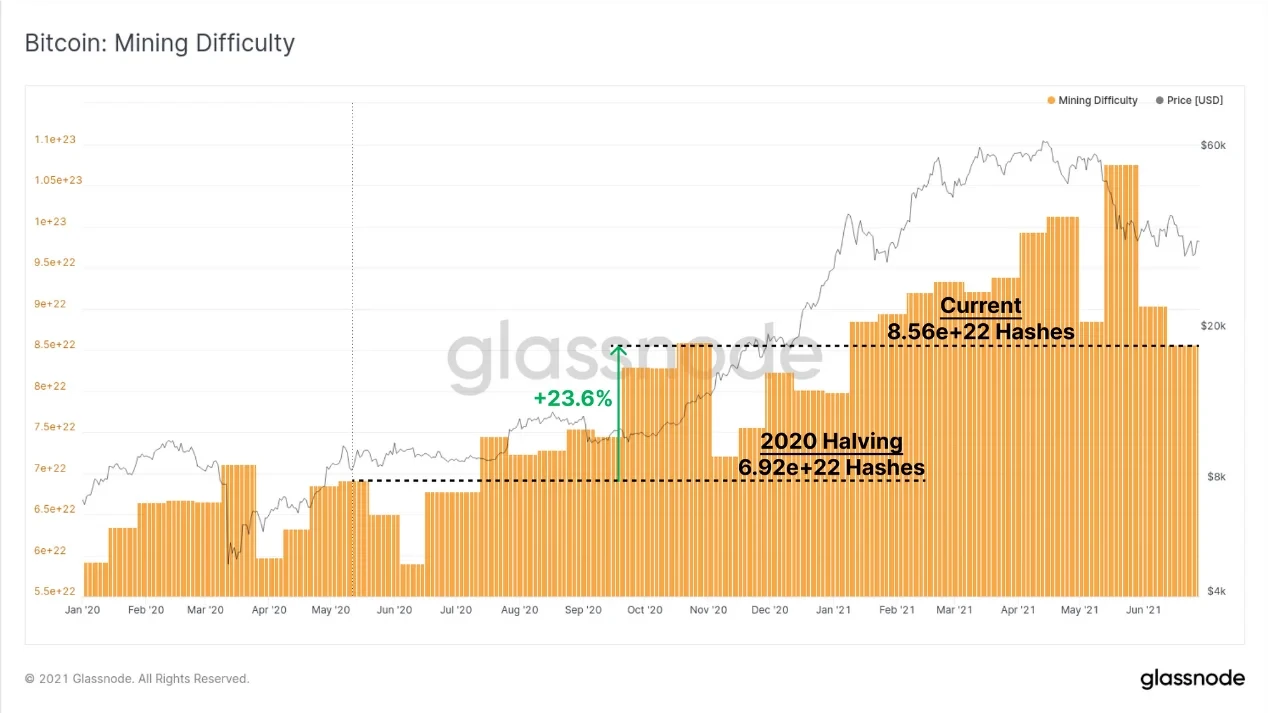

与此同时,挖矿难度仅增加了23.6%,这意味着2021年开采比特币的利润是较为可观的,而一些过时的矿机也会因为难度降低而得以重新开机,继续盈利。OKLink数据显示,预计下一次的难度调整将继续下调24.15%至15.12T,这也将是自2018年熊市以来首次挖矿难度的四连下调。显然,继续运营的矿工在未来几周内将获得更高的利润。这也很大程度上表明,运营中的矿工不太可能会强制出售比特币。

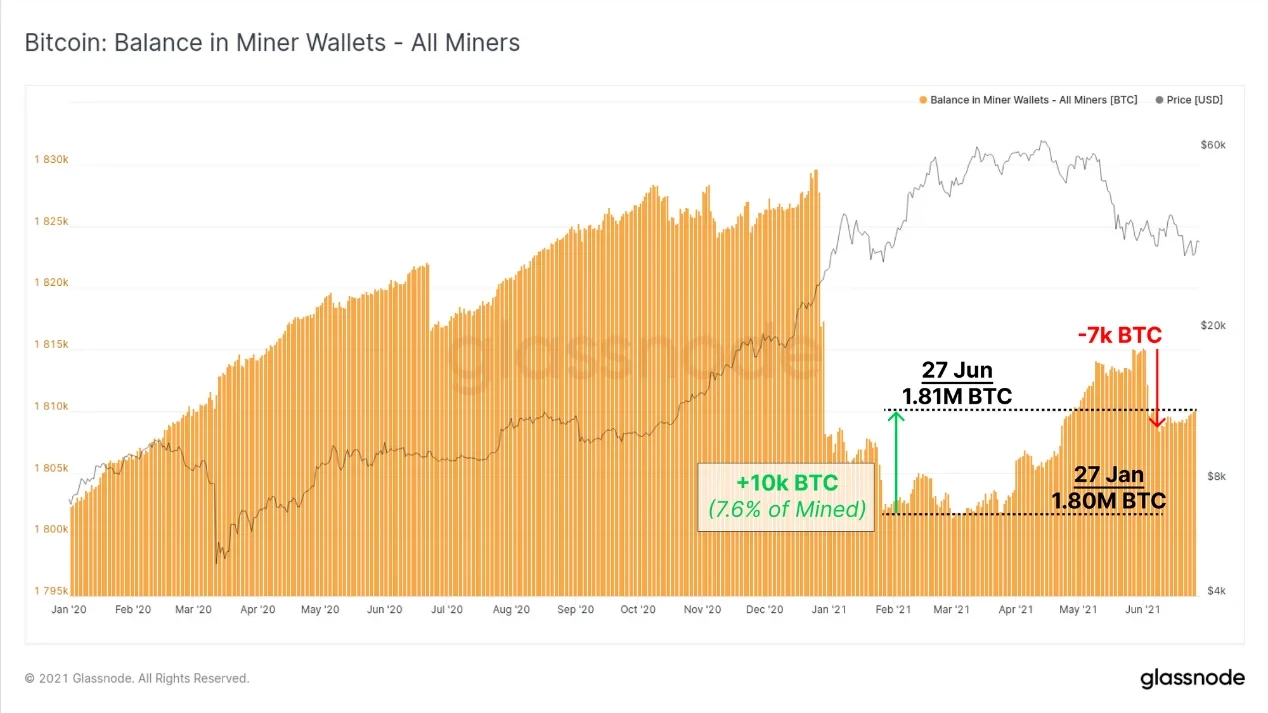

再来看看矿工的钱包余额,自1月27日180万枚比特币低点以来,矿工在5个月的时间里积累了1万枚比特币,占近5个月来挖出比特币的7.6%,这意味着92.4%的代币流向了二级市场。

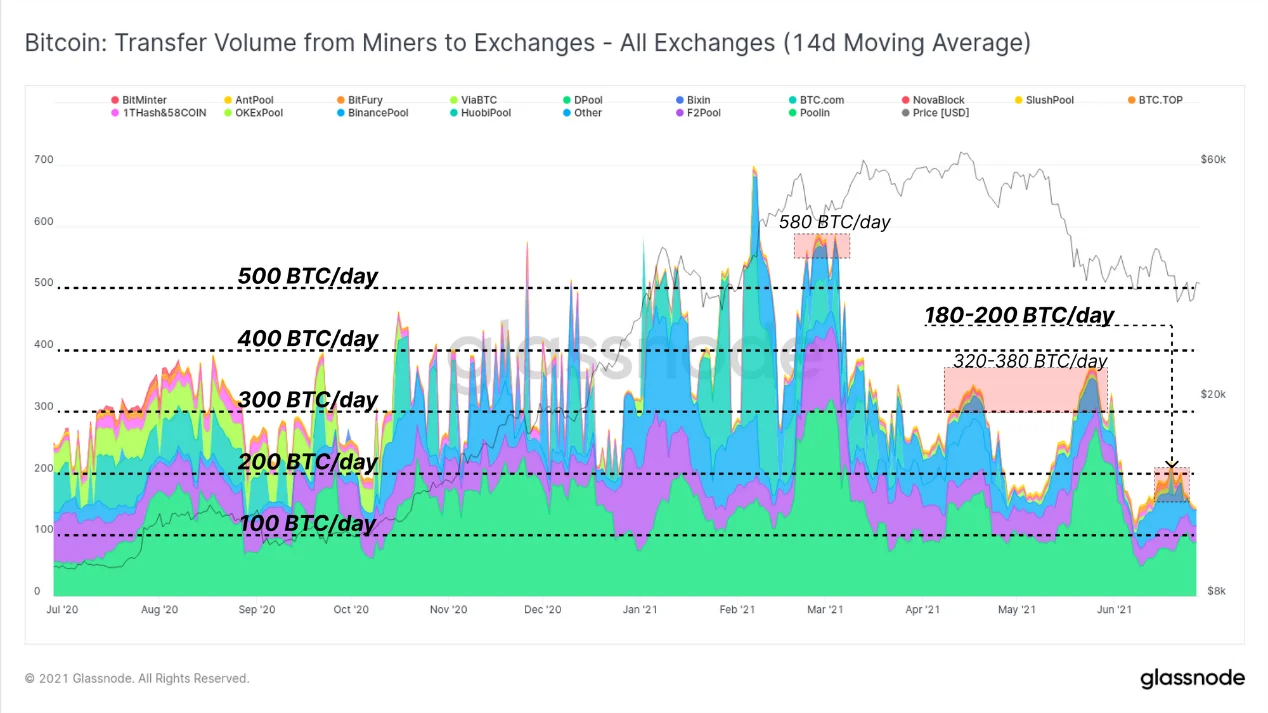

近期矿工流向交易所的比特币数量要明显低于2020年和2021年的第一季度,当时矿工流向交易所的数量差不多是300-500枚比特币/天,而现在已经稳步下降至低于200枚比特币/天。

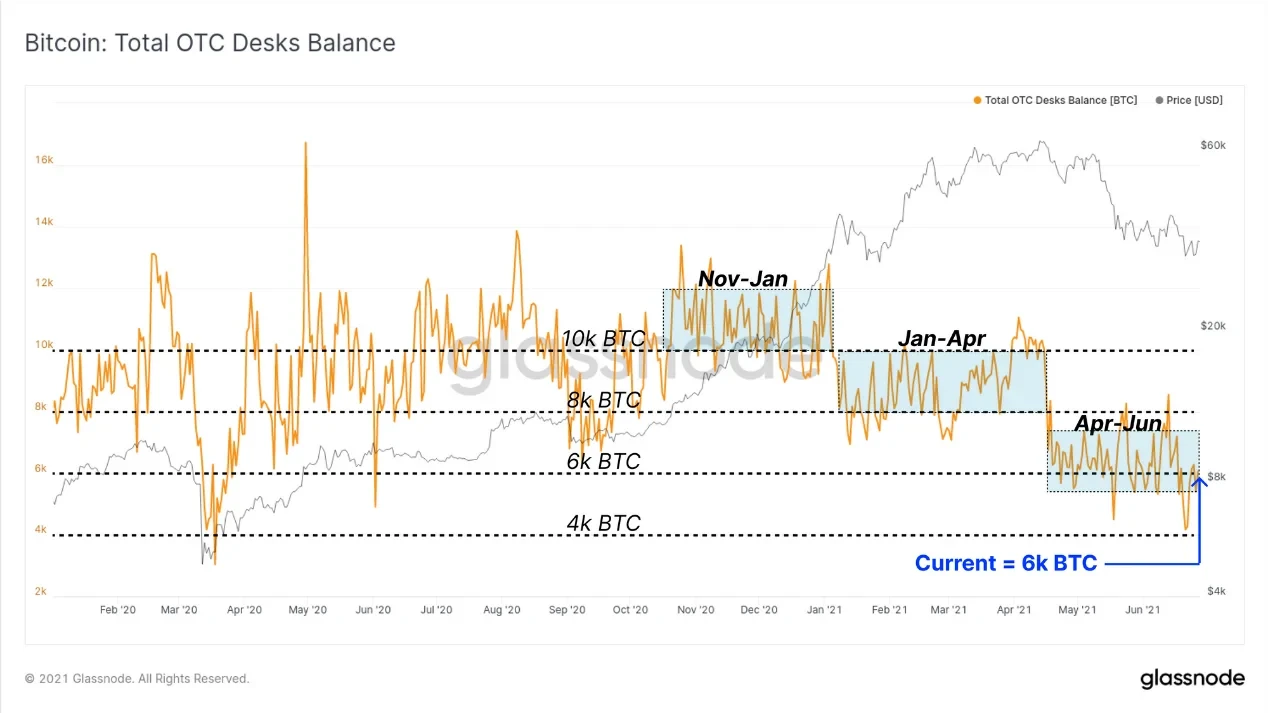

此外,Glassnode还给出了OTC余额,这也是大矿工出售比特币的主要场所。可以看出,整个2021年,OTC余额在逐渐下降,从4月-6月,余额维持在6,000-8,000枚比特币,过去两周净流出为1,134枚比特币。

上周三,摩根大通在给投资者发送的一份报告中指出,自5月19日比特币崩盘以来的一个多月,比特币基金持续亏损,尽管流入实物黄金ETF的资金已经停止,但并没有多少机构加入MicroStrategy的逢低买入行动,目前的价格水平使得机构对比特币的兴趣下降。

Glassnode的周报同样得出了机构需求放缓的结论。本轮牛市上涨的比特币价格主要得益于机构需求,其中最大的因素是在GBTC高溢价下,比特币单向流入灰度的GBTC信托以寻求套利。

但自3月份以来,灰度由于负溢价,已经关闭了GBTC的资金募集。在5月13日触及-21.23%的最大折价后,GBTC的负溢价开始收窄,上周在-14.44%到-4.83%之间进行交易。这或许与GBTC致力于向ETF转型有关。当前灰度GBTC信托持有超过65.14万枚比特币,占流通中比特币的3.48%。

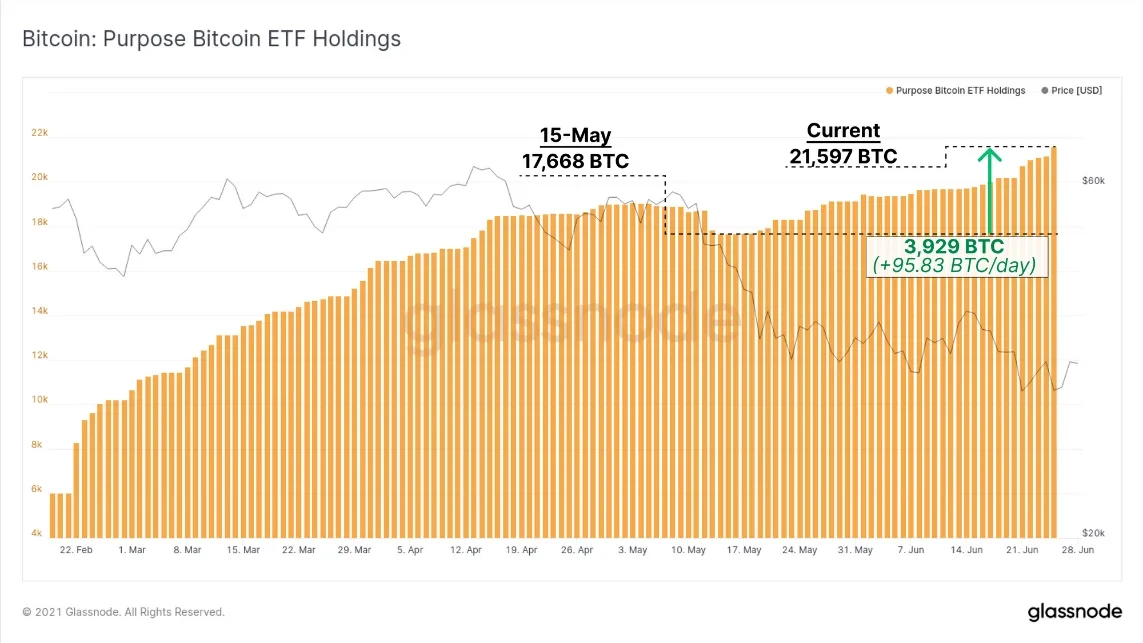

除了灰度,Glassnode收录的两支成功上市加拿大的比特币ETF,也可以洞察机构和散户投资者对于比特币的需求。

Purpose Bitcoin ETF管理的比特币数量在持续增长,自5月15日以来净流入3,929枚比特币,日均流入为95.83枚比特币,使得该比特币基金的总持有量达到了21,597枚比特币。

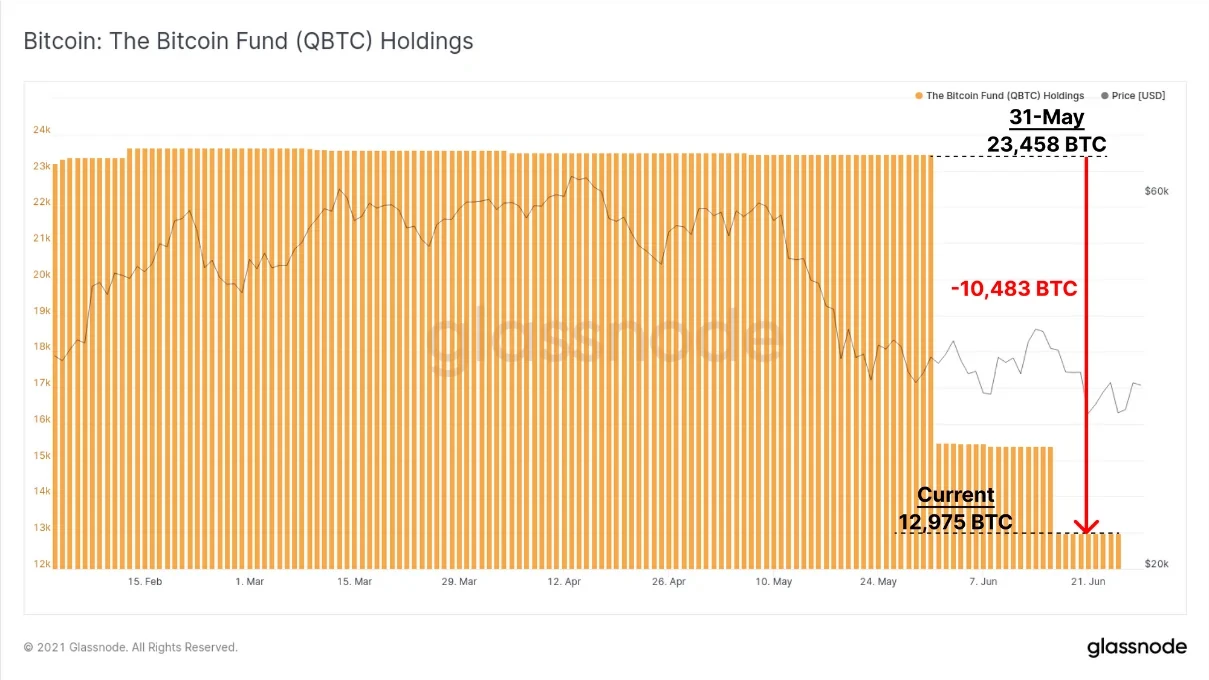

与此同时,QBTC ETF却在过去两个月出现了巨额流出,总持有量下降了10,483枚比特币,当前该基金拥有12,975枚比特币。

如果将这两支比特币ETF上个月的净流量结合起来,可以看出共有8,037枚比特币从这两支比特币ETF产品中流出。在结合灰度溢价、Purpose Bitcoin ETF和QBTC ETF后,可以得出机构的需求仍然较低迷,并未有大举买入的迹象。

DeFi活动放缓,Gas价格跌至去年夏季低点

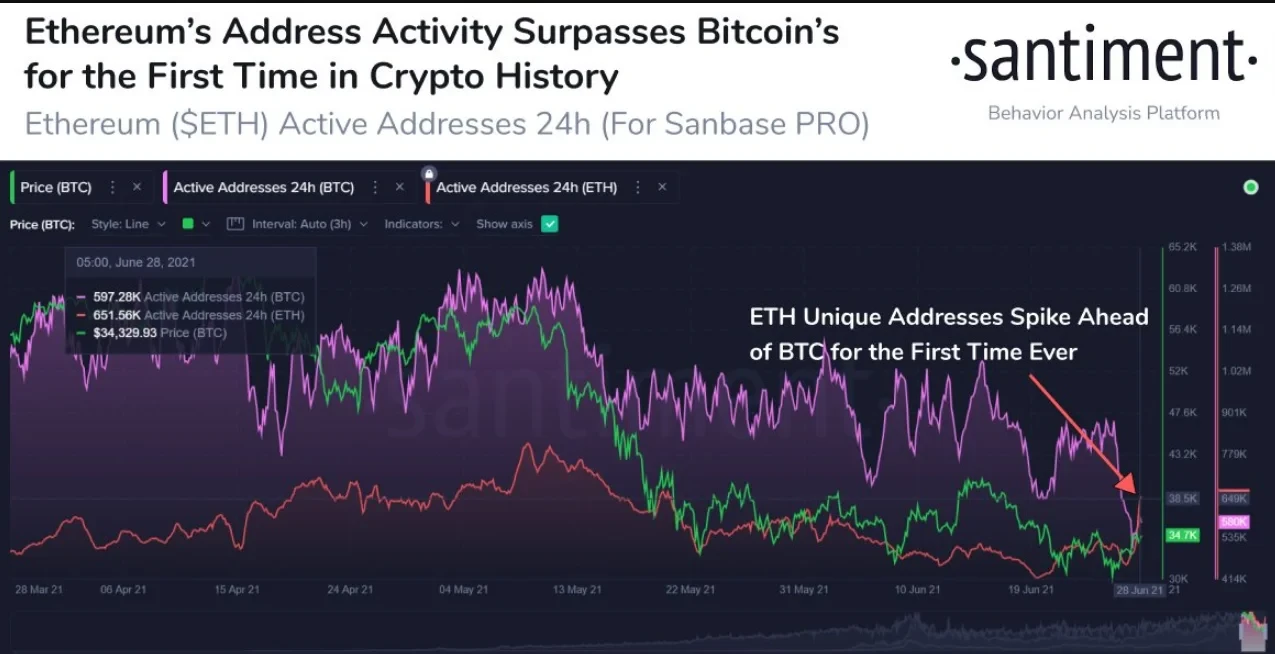

加密分析平台Santiment 6月29日消息,称以太坊活跃地址数首次超过了比特币的活跃地址数,与此同时,比特币的活跃地址数处于2月份以来的最低水平。

但由于近期DeFi代币出现不同程度的下跌,收益低迷,整体活动放缓,使得以太坊的链上活跃度下降。

据悉,以太坊的Gas价格已经降至2020年DeFi热潮开始前的水平。

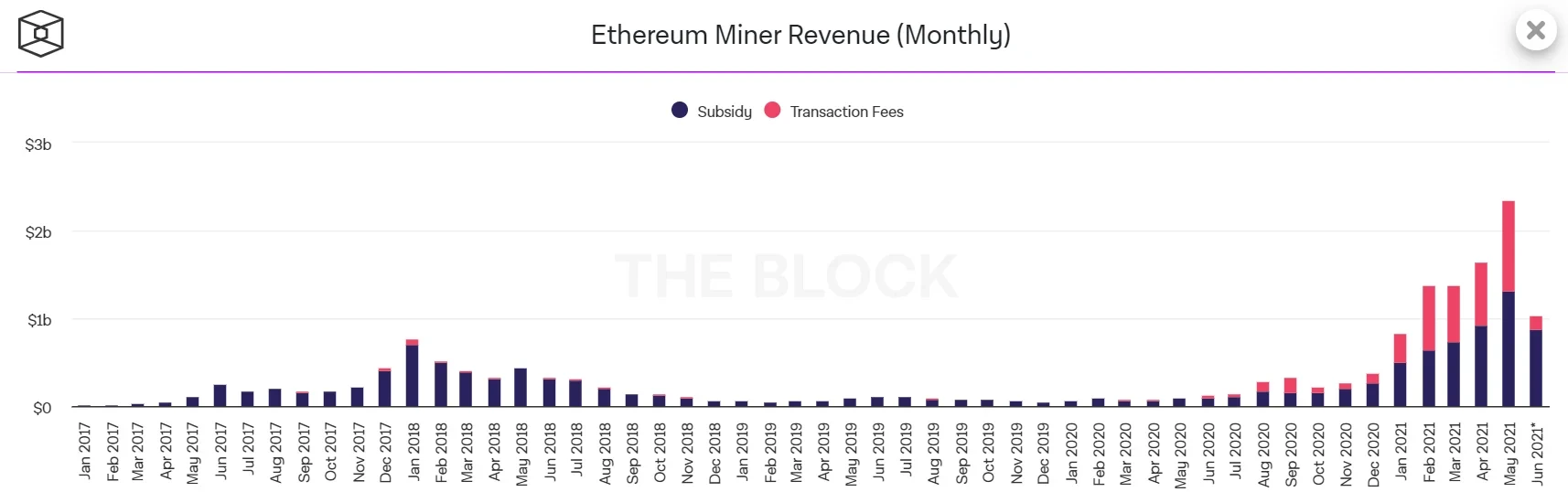

我们在《比特币的挖矿进度条到89%了,矿工们的影响力还大吗?》一文中提到过,以太坊矿工5月收入达到了23.5亿美元,创历史新高,其中手续费收入为10.3亿美元,占总收入的43.8%,可见以太坊上手续费收入与区块奖励隐有平分秋色之势。

但是到了6月,截至6月28日,以太坊矿工的总收入为10.3亿美元,不完整比较下,环比缩水了43.8%。其中,手续费收入为1.54亿美元,区块奖励为8.80亿美元。手续费收入占6月总收入的不到15%。

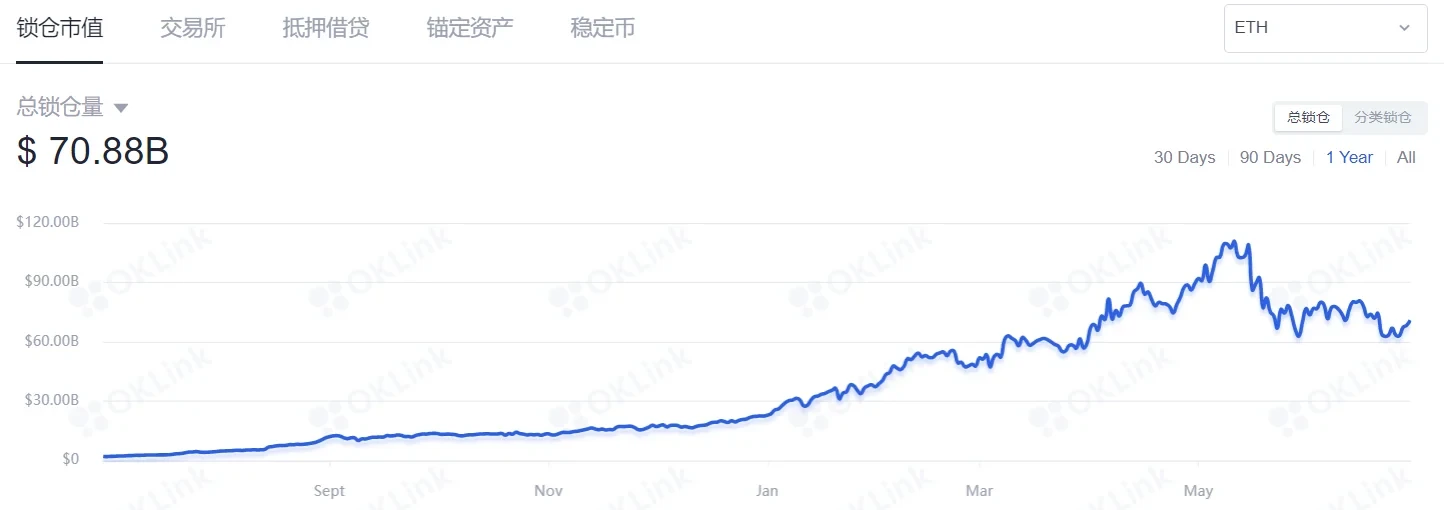

OKLink数据显示,DeFi总锁仓量已经降至2021年4月初水平,为708.8亿美元。

在整个牛市期间,DEX主导了Gas消耗量,目前来看,DEX 24小时交易量也已经下降至3月至4月初水平,与高点相比,下滑了77.5%。

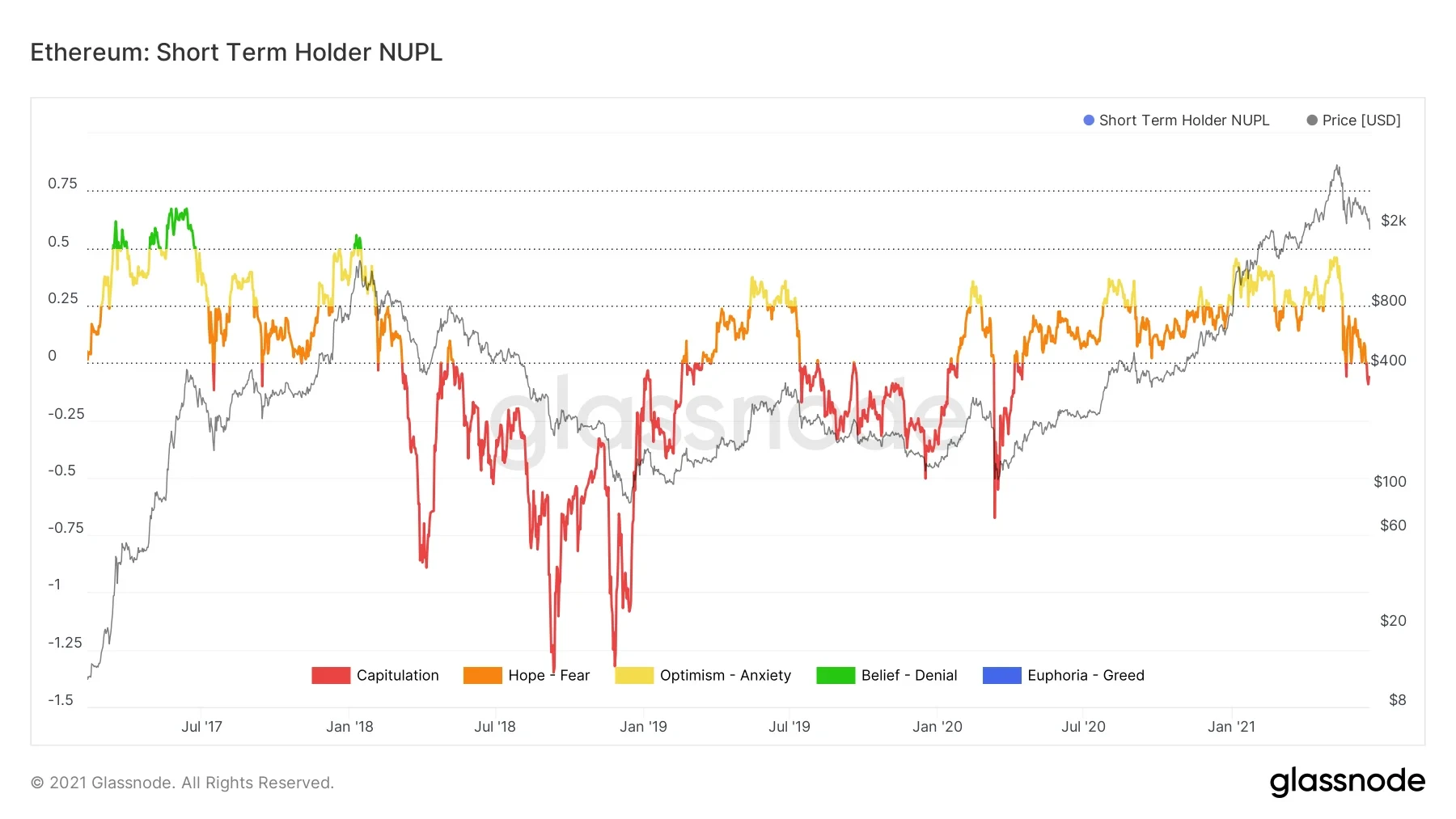

由于市场下行,目前,短期持有者正看着自己的未实现收益蒸发,我们可以从短期持有者NUPL(the Net Unrealized Profit and Loss,未实现净损益)清晰地看到他们的浮赢和浮亏。曾经,短期持有者的未实现收益几乎达到了以太坊市值的46%,而现在随着价格下跌,其持有的浮亏为市值的-25%。鉴于这种下跌幅度,短期持有者大约是在2,200美元到历史高点的过程中大量购买了以太坊,目前这些资产都位于水下。出现的风险在于,随着价格回升到其成本基础时,即STH-NUPL=0时,这些投资者们可能会因为回本卖出。

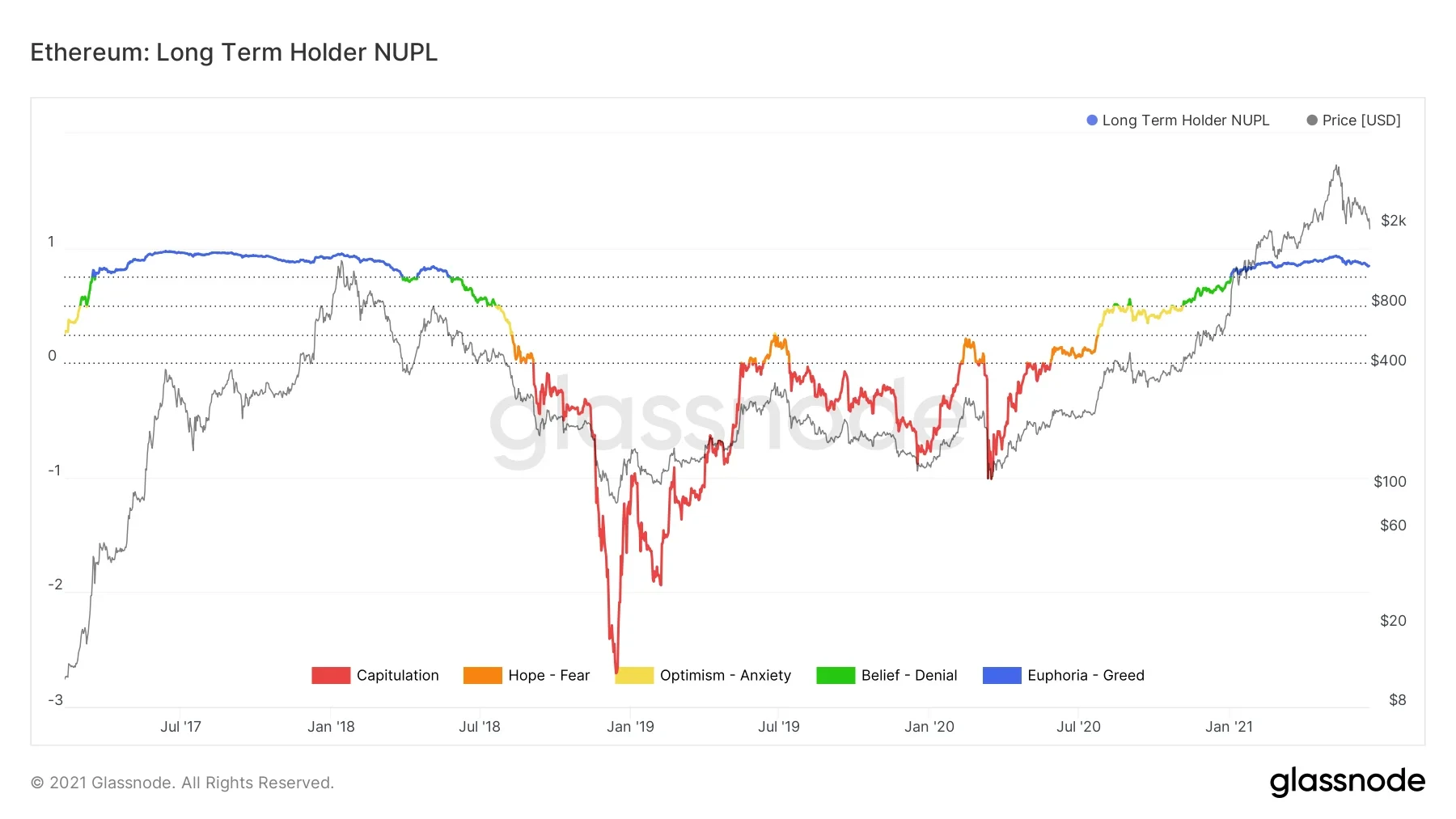

买入以太坊时间超过155天的长期持有者仍有利可图,但如果市场继续下跌,这些持有者也将面临信念的考验,将当前走势与2018年1月的反弹相比,彼时长期投资者选择了投降。

好在,与2018年不同的是,现在长期持有者可以在DeFi中配置他们的资产。但由于比特币接连两个月的下跌,使得多数的DeFi代币距离ATH的跌幅都超过了50%,许多参与者进入到了一种避险情绪。OKLink数据显示,链上稳定币流通量达到了750.2亿美元。

昨日,Cobo联合创始人神鱼发文称,由于市场上充斥着大量的稳定币,DeFi收益率也跌的很惨。6月28日DeFi的无风险收益率仅2.73%(取Aave和Comp USDC池存款APY、CRV 3pool未加速收益率取平均值)。

有消息认为,随着伦敦升级的到来,再加上Layer 2叙事故事的展开,以及向PoS 2.0转换,以太坊的前景令人期待。

在加密市场向低碳化转型之际,虽然我们认为这是市场变革的必由之路,且发展的路径是曲折上升的,但链上的多项指标显示市场情绪偏弱,不知道何时何事才会为市场注入新的活力。