欧易上线组合保证金账户(PM)

作为专业的合约交易平台,欧易长期引领加密货币衍生品交易发展。从最早上线合约衍生品交易,到如今集交割合约、永续合约、期权合约、交易数据、套利数据等多个衍生品交易模式与产品于一体。欧易始终坚持以产品技术为导向,拓展应用领域,不断投入和研发新的产品,推动衍生品市场发展。相继开发上线交易大数据、统一账户等多个具有革命性意义的衍生品交易产品,为投资人决策提供多样化数据参考,提升资金利用率的同时为用户的交易提供极大的便利。

经过长期的研发与准备,近日欧易上线全新的交易产品——组合保证金账户(简称PM),服务于专业期权交易用户。在PM模式下,用户可以在一个账户中同时交易币币、杠杆、交割、永续、期权这5种产品,具有资金利用率的优势,且对于风险相互对冲的仓位收取更低的保证金,有利于用户控制风险。

什么是组合保证金(PM)账户

组合保证金账户(简称PM账户),定位为服务专业期权交易用户。在该模式中,用户只需要把资产转入全仓账户中,即可在一个账户中同时交易币币、杠杆、交割、永续、期权这5种业务。

组合保证金全仓账户下,用户的不同币种资产都会统一按照折算出的美金价值作为下单校验和持仓保证金是否充足的判断。对于自动借币模式,当用户某个币种余额或权益不足、但是整体美金价值充足时,该模式同样也可以卖出该币种现货或交易该币种作为结算货币的合约。当该币种由于超额卖出以及以该币种作为结算货币的合约亏损,导致该币种权益小于0时,将会自动产生该币种的负债,进行利息收取。

有别于一般的跨币种保证金模式,组合保证金全仓账户内的权益虽然依然通过美金价值衡量,但衍生品保证金却是通过场景压力测试,计算仓位在不同场景中的亏损量来计算(币币杠杆的保证金依然使用借币额计算,不参与场景测试)。持有的投资组合在场景测试中损失越大,账户被收取的保证金就越多。而触发减仓的条件,依然是用户的整体有效资产折合成的美金价值低于所有仓位的维持保证金折合成的美金值。

统一账户与PM账户保证金对比

统一账户提供了三种新的账户模式:现货模式(Simple)、现货和合约模式(Single-currency margin)、跨币种保证金模式(Multi-currency margin),三种模式任意切换,可满足用户不同的交易习惯和诉求。

PM模式用户可在一个账户中同时交易币币、杠杆、交割、永续、期权这5种业务,具有资金利用率高,对于风险相互对冲的仓位收取更低的保证金,有利于用户控制风险。二者各有优势,具体区别在于用户持仓量的大小。

当期权持仓量较小时,PM账户并没有明显优势;但是持仓量大时,对于对冲仓位,优势明显;期权对于含卖方的持仓,保证金优势比较明显。

例如:现货价格为36191USD,季度期权为36240USD,此季度期权为37191USD

| 持仓 | -200张BTC-USD-0625 +200张BTC-USD-0924 | -75000万张BTC-USD-0625 +75000万张BTC-USD-0924 | +100张BTC-USD-0924-50000-Call -100张BTC-USD-0924-58000-Call |

| 统一账户保证金 | 维持保证金为400*0.4%*100=160USD | 维持保证金为67.5万U | 维持保证金为1.823BTC |

| PM账户保证金 | 维持保证金为0.0034 + 0.0161 = 0.0195 = 750USD | 维持保证金为25万U | 维持保证金为0.448BTC |

持仓保证金如何计算?

在组合保证金账户中,持仓保证金的计算分为三步:

(a)将所有持仓按照合约属性进行分组,得到多个风险模块;

风险单元的划分标准为,同一底层证券的期权,永续,期权衍生品同属一个风险单元。对于所有非衍生品仓位(即所有负余额仓位),同属一个风险单元。举例:以BTC-USD指数为底层证券的期权(反向期权合约),永续(反向永续合约),期权同属一个风险单元;以BTC-USDT为底层证券的期权(正向期货合约),永续(正向永续合约),则同属另一个风险单元。假如由于进行杠杆交易,或由于自动借币(自动借币的概念参见)导致账户产生了BTC和USDT的负余额,则这两个负余额同属第三个风险单元。

(b)根据每一个风险模块的风险敞口和规模系数公式进行计算,得到该风险模块的持仓保证金;

计算单个风险单元的持仓保证金时,对于期权,永续,期权等衍生品仓位,衡量的风险敞口包括现货波动风险,期权隐含波动率变动风险,基差变动风险,利率变动风险,时间损耗风险,极端行情风险。

对于非衍生品仓位(即所有负余额仓位),参考统一账户跨币种全仓模式中对于负余额收取持仓保证金的方式(链接)。

(c)将各个风险模块的持仓保证金,折合到美元层面相加,得到整个账户的持仓保证金;

举例(旨在说明组合保证金账户和统一账户的保证金区别,根据撰写例子时的市场信息计算,实际收取的保证金可能例子中不同):

spot=50000USD,Quarterly futures =50100USD,Bi-Quarterly contract= 51000USD

| postions | -200lotBTC-USD-0625 +200lotBTC-USD-0924 | -100,000 lot BTC-USD-0625 +100,000 lotBTC-USD-0924 | +100lotBTC-USD-0924-50000-Call -100lotBTC-USD-0924-58000-Call |

| Unified account margin | mmr=160USD | mmr=1,100,000USD | mmr=1.823BTC |

| PM margin | mmr=750USD | mmr=350,000 USD | mmr=0.448BTC |

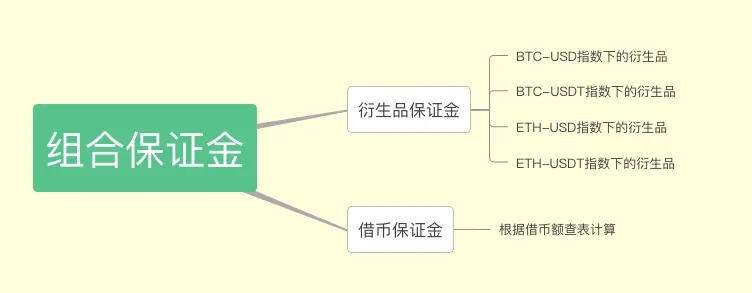

PM全仓账户保证金计算过程

衍生品保证金

第一步,将衍生品根据底层指数分类(risk unit);

第二步,计算每个指数下衍生品的保证金(用到了PM算法);

借币保证金

第一步,计算各币种的借币额;

第二步,根据梯度档位表计算借币保证金;

将上述计算的保证金都折成美元并相加,得到账户保证金。账户总保证金 = 衍生品保证金+借币保证金。

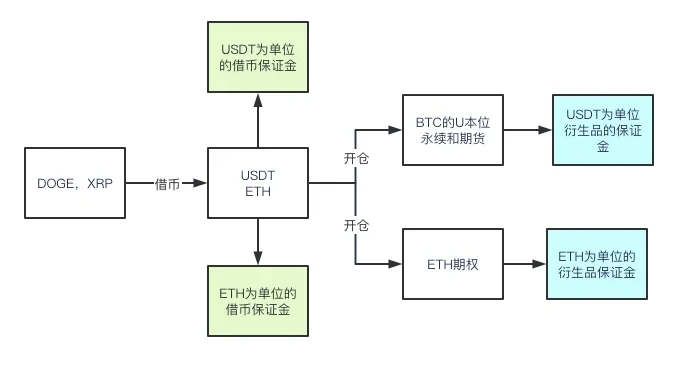

例如用户持仓为以DOGE和XRP为抵押,持有BTC的U本位永续和期权,以及ETH的期权;

将绿框的借币保证金和蓝框的衍生品保证金均折成美元后相加,即为账户层面的总保证金。

衍生品保证金计算

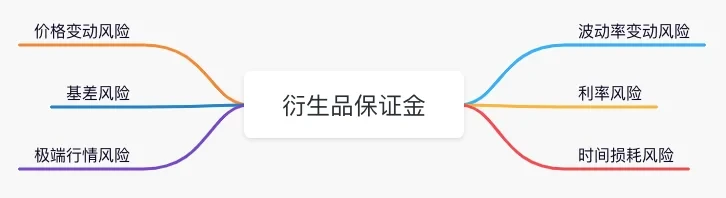

在计算衍生品保证金时,PM算法衡量了以下六个风险:

波动率变动风险(跨期对冲)、利率风险、时间损耗风险—>只针对期权;

价格变动风险、基差风险、极端行情风险(价格变动30%)—>针对所有衍生品

衍生品保证金对应的风险 = max{ [max(价格变动风险,极端行情风险,时间损耗风险) +基差风险 + 波动率变动风险 + 利率风险], 爆仓惩罚费+手续费+交易滑点} 。

挂单保证金如何计算

挂单保证金在订单未成交时收取,保证成交后有足够的资金充当初始保证金。在组合保证金账户中,衍生品挂单保证金计算存在一种简单情况:在某一个指数下只有一笔衍生品挂单,且没有该指数的衍生品持仓,那么该指数下衍生品的挂单保证金就等于所挂订单成交后的初始保证金。

但通常来说,组合保证金账户中都存在着大量的挂单和持仓,因此挂单保证金计算通常会有更复杂的结果。

组合保证金同非组合保证金账户相比,投资组合的保证金不再随着仓位变多而必定增加,而是根据风险敞口+规模系数来计算具体的保证金水平(具体见持仓保证金计算)。当账户存在一笔成交后可能会升高持仓的初始保证金的挂单时,我们会对挂单额外收取(挂单+持仓)整体增加的初始保证金部分。当账户存在一笔成交后可能会降低持仓的初始保证金的挂单时,我们不会让挂单降低已有持仓的初始保证金,但是可能会降低挂单的所需保证金,甚至降低至0。具体值由挂单与挂单、挂单与持仓之间的对冲情况决定。

举例:

1、用户当前持有 1000 张多头 btcusd-0925 期权。此时尝试挂单 1000 张空头 ethusd-0925 期权,由于 ethusd 和 btcusd 不属于同一个指数,因此仓位之间不会有对冲,账户增加的挂单保证金为 1000 张空头 ethusd-0925 期权的初始保证金。

2、用户账户持有 10000 张多头 btcusd-0925 期权。此时尝试挂单 5000 张空头 btcusd-0925 期权,由于这笔新增挂单成交后账户的保证金会下降,因此新增的挂单保证金为 0。

3、用户账户持有 10000 张多头 btcusd-0925 期权,假设当前 btc 指数价格为 40000。此时尝试挂单 500 张空头 btcusd-0925-40000call 期权,由于这笔新增挂单成交后账户的保证金会稍有下降,因此新增的挂单保证金为 0。

4、用户当前无持仓,假设当前 btc 指数价格为 40000,已有挂单 1000 张多头 btcusd-0925-40000call、1000 张空头 btcusd-0925-40000put;尝试挂单空头 btcusd-0925 期权 40000 张。此时由于期权挂单的 delta 值(指数价格变化引起的合约仓位价值变化速度称为 delta 值,当两者变化是同方向,delta 为正,反之为负。相同指数变化引起的合约价值变化越大,delta 的绝对值越大)都为正,期权的 delta 值为负,因此两组挂单不会相互折抵保证金。此时新增的挂单保证金为 btcusd-0925 期权 40000 张的初始保证金。

交易规则说明

在投资组合保证金模式下,用户可选择全仓或逐仓模式进行交易。对于组合保证金模式:

所有币种资产按照流动性程度高低通过不同折算率折合成美元价值,共同为所有交易产品提供保证金;

用户可以选择借币模式或不借币模式,当用户开启组合保证金借币模式时,当整体美元价值层面有效保证金充足时,用户可以在某个币种余额不足的情况下,卖出该币种,或交易以该币种作为结算货币的衍生品,在该情形下用户会产生潜在借币,会依照一定比例占用潜在借币保证金。

当用户开启组合保证金借币模式时,用户某币种在余额不足的情况下卖出成交、或者产生了负的收益,导致币种权益不足时,就自动产生了该币种的真实负债。系统会根据币种的真实负债额,进行利息收取,并且真实负债额会根据每个币种的借币梯度档位,占用初始保证金及维持保证金。

当用户选择多币种保证金全仓不借币模式,用户在下币币、交割、永续、期权的全仓和逐仓单时,只能使用该币种可用余额或可用保证金下单。但因为组合全仓下,账户风险是所有币种共同计算,可能出现某个币种合约仓位收益造成亏损,该币种权益不足以支付的情况,此时如果账户其他币种保证金足够多,整体美元价值充足,账户仍然安全,将会被动产生真实负债。在该币种的免息额度以内,将不会收取利息;当保证金币种的负债额超过免息额度时,将触发系统强制还币(TWAP ),系统将自动根据一定规则使用账户内其他可用正资产买入负债资产币种,将其恢复到免息额度以内。系统自动换币会通过USDT进行中转,即正资产将会先卖成USDT,再用USDT买入负债资产币种。

组合保证金全仓-自动借币模式下单校验规则

在组合保证金模式下,用户可在设置中选择开启“自动借币”开关。当用户在组合全仓借币模式下进行币币、交割合约、永续合约以及期权合约交易时,账户内整体有效保证金应大于或等于包含该笔挂单在内的占用保证金。

当账户有效保证金充足时,举例如下:

| 币种 | 币种权益 | 当前美金价格 | 保证金占用币数 | 折算率 |

| BTC | 1 | 10000 | 0.5 | 1 |

| USDT | 100 | 1 | 50 | 1 |

| DASH | 20 | 5 | 0 | 0.5 |

挂单卖出 20个 DASH, 价格为1 BTC/DASH (当前为计算简便,忽略挂单手续费及利息)

有效保证金 = 各币种正全仓内可用权益 * 现货美元价格 * 币种折算率 + 各币种负全仓内可用权益 * 现货美元价格 – 币币卖单、期权买单及逐仓挂单交易损失 – 所有已有挂单的预估手续费

= 1 btc *10000 USDT/btc * 1 + 100 USDT * 1 + 20 dash * 5 USDT/dash * 0.5 = 10150 usd

本次挂单币币交易损失 = 0

币币交易损失跟买入币种折算率相关,买入币种币种折算率越低时,币币交易损失越大。当买入币种折算率为1时,没有币币交易损失。

包含本次挂单的占用保证金 = 0.5 btc * 10000 USDT/btc + 50 USDT = 5050 usd

由于有效保证金> 包含本次挂单在内的整体占用保证金,因此下单成功

当账户有效保证金充足,但某币种资产数量不足时,举例如下:

| 币种 | 币种权益 | 当前美金价格 | 保证金占用币数 | 折算率 |

| BTC | 1 | 10000 | 0.5 | 1 |

| USDT | 100 | 1 | 50 | 1 |

| DASH | 0 | 5 | 0 | 0.5 |

挂单卖出 20个 dash, 价格为1 BTC/DASH

有效保证金 = 各币种正全仓内可用权益 * 现货美元价格 * 币种折算率 + 各币种负全仓内可用权益 * 现货美元价格 – 币币卖单、期权买单及逐仓挂单交易损失 – 所有已有挂单的预估手续费

= 1 btc *10000 USDT/btc * 1 + 100 USDT * 1 = 10100 usd

本次挂单币币交易损失 = 0

币币交易损失跟买入币种折算率相关,买入币种币种折算率越低时,币币交易损失越大。当买入币种折算率为1时,没有币币交易损失。

包含本次挂单在内的整体占用保证金 = 0.5 btc * 10000 USDT/btc + 50 USDT + 潜在借币初始保证金 = 5060 usd

注: 用户可以在某个币种余额不足的情况下,卖出该币种,或交易以该币种结算的衍生品合约,在该情形下用户会产生潜在借币,会依照一定比例占用潜在借币保证金并收取潜在借币利息。

潜在借币IMR = 潜在借币总额* 初始保证金率*现货美元价格 = 20*5*10% = 10 usd

潜在借币总额是根据账户中某个币种全仓内可用权益和当前该币种已被占用的数量的差值决定,如果币种可用权益小于该币种占用数量,则差值部分即是潜在借币数量。

由于有效保证金> 包含本次挂单在内的整体占用保证金,因此下单成功

潜在借币限额及免息额度说明

a) 潜在借币=真实借币+虚拟借币;

b) 杠杆借币、期权买方借币、合约持仓导致的负UPL(未实现亏损)都是真实借币,真实借币占用用户杠杆梯度限额、母账户限额和平台总出借限额;

c) 合约开仓借币是虚拟借币,虚拟借币占用用户杠杆梯度限额,不占用用户母账户限额和平台总出借限额;

d) 真实借币中合约持仓导致的负UPL(未实现亏损)享受免息额度,杠杆借币、期权买方借币及合约已实现亏损导致的借币不享受免息额度。

组合保证金全仓-不自动借币模式下单校验规则

在组合保证金模式下,用户只想用余额交易,不想借币交易开仓时,即可在设置中关闭“自动借币”开关。当用户在组合全仓不自动借币模式下进行交易时,账户内整体有效保证金应大于或等于包含该笔挂单在内的占用保证金,并且该币种可用余额应大于或等于该笔订单所需币种数量。

注:可用余额是账户中某个币种资产下还可用于逐仓开仓、币币交易和期权买方交易的余额数量

*与可用保证金的区别即可用余额中不包括全仓收益部分

举例:

用户账户下有1BTC,10000ETH,当账户权益>初始保证金时:

1. 当用户下币币单,只能卖出1BTC;

2. 用户开BTC合约时,保证金只能使用1BTC;

3. 用户在买入期权时,只能使用1BTC。

但因为组合全仓下,账户风险是所有币种共同计算,有可能某个币种合约仓位收益造成亏损,将该保证金币种余额亏完,但账户其他币种保证金足够多,此时账户仍然安全,将会被动产生该保证金币种负债。

在该币种的免息额度以内,将不会收取利息;当保证金币种负债超过免息额度时,将触发系统强制换币。关于系统自动换币的规则说明,请参考:自动换币规则介绍

组合保证金账户仓位规则

全仓永续/交割

在组合保证金模式下,永续/交割/期权合约交易仅支持买卖持仓模式,不支持开平仓持仓模式。

风控校验&风控撤单

风险校验

组合保证金模式设置了两层风险校验,第一层校验叫做风控撤单校验,第二层校验叫做预减仓校验。这样可以保证用户能够正常交易,避免因保证金不足,导致挂单被全部撤销、仓位被部分减仓甚至全部强平。

风控撤单校验

风控撤单是当用户的账户风险已经高于一定水平,但还未达到预减仓风险水平时,撤销部分挂单使得账户恢复安全状态,避免用户突然达到预减仓水平而被撤销全部挂单。

组合保证金全仓账户风控撤单规则

1) 当有效保证金< x%*开仓后初始保证金时,撤销全部交割合约、永续合约、期权合约全仓挂单。当撤销后仍满足该条件时,撤销会带来币币交易损失的币币挂单。x根据市场情况配置,目前配置为91%

2)自动借币模式: 币种真实借币额>最大可借时,撤销所有会增加真实借币的挂单(该币种所有逐仓开仓单、期权买单和卖出该币种的挂单)

可转余额< 0时,撤销该币种所有逐仓开仓单。

预减仓校验

组合保证金模式的强制减仓,是根据保证金率是否达到100%判断的。

当全仓保证金率 <= 300%时,系统向账户发出减仓预警,您需要注意减仓风险。300%为预警参数,欧易有权根据实际情况调整该参数。

当全仓保证金率 <= 100%时,系统将按照如下规则给用户撤单,即预减仓撤单:

| 业务线 | 模式 | 组合保证金全仓 |

| 交割永续 | 买卖模式 | 撤掉当前币种全仓所有未成交挂单(包含策略委托单),撤掉普通挂单的逐仓开仓单,不撤逐仓策略委托单 |

| 杠杆 | – | 撤掉当前币种全仓所有未成交挂单(包含策略委托单),撤掉普通挂单的所有逐仓开仓单,不撤逐仓策略委托单 |

| 期权 | – | 撤掉当前币种全仓所有未成交挂单 + 逐仓开仓单 |

撤单后如果保证金率仍然<=100%,账户触发强制减仓。

8.强制减仓流程

强制减仓流程分成四个步骤,当用户触发强制减仓时,系统会尝试依次进行四个减仓流程。每个流程结束后,会进行下一个流程,不会退回到上一个流程。

当用户仓位减仓后账户变安全(保证金率>120%)或者仓位全都被减光,则减仓流程结束。

【补充说明:由于组合保证金计算的复杂性,减仓同一个仓位在不同市场环境下可能给账户带来不同的保证金和权益影响,因此减仓流程中的所有例子仅供参考,辅助理解减仓具体流程,如若模仿本例交易,实际减仓结果不符,后果自负】

动态对冲流程

什么是动态对冲

动态对冲即Delta Dynamic Hedging(DDH),是指利用delta动态对冲原理,通过调整期权合约持仓来降低组合保证金账户整体风险。

根据组合保证金账户风控计算原理,账户的维持保证金来自MR1~MR8,其中MR1和MR6代表衍生品的delta风险(2.(1)持仓保证金计算),动态对冲作为爆仓流程第一步,期望通过调整组合账户的期权或永续仓位来降低MR1或MR6,从而降低整个账户维持保证金,以使得账户重回安全水平。需要注意的是,动态对冲只会挑选有期权持仓且MR1或MR6最大的指数进行对冲。如果不能进行动态对冲,则会进入后续减仓流程。

动态对冲过程:

一、账户触发强制减仓,进入动态对冲流程。

二、选出有期权持仓的指数,再判断MR1~MR7中是不是MR1或MR6最大

三、在可以进行DDH的指数内,按到期日划分交割/永续/期权衍生品,并按照压力测试下各到期日的预期损失,将损失分摊到各到期日衍生品上,并使用交割对冲该损失。

四、如果三中的操作可以让账户变安全,那么我们将进行这笔DDH减仓。

跨期对冲仓位减仓流程

动态对冲流程结束后,账户依然没有变安全,则将尝试跨期对冲仓位减仓流程。跨期对冲仓位减仓流程是针对某个指数的持仓维持保证金中,mr4最大的一种情况(mr4=max(mr1to7))生效的减仓处理流程。mr4代表着基差风险,也就是相同指数、不同到期日的合约价格不同的风险。可能存在于期权、永续、期权之间。如果同一个指数下的两个衍生品仓位同时减仓可以降低mr4,并且账户会变得更安全,即(减仓后权益-减仓后维持保证金)增大,那么将同时将这两个仓位减仓。这种减仓方法会一直减仓直到账户变安全,或者没有仓位可以进行跨期对冲仓位减仓。

普通仓位减仓流程

跨期对冲仓位减仓流程结束后,账户中仍有可交易的衍生品持仓或者币币杠杆有借币,那么将进入普通仓位减仓流程。此流程会优先甩出能使账户变安全的仓位(即甩单后【账户权益-维持保证金】会增加),其次甩出能降低账户维持保证金的仓位,其中单次甩单数量由系统默认配置数量(由各业务线流动性决定)和仓位的可交易数量同时决定。多次甩单后若仍有剩余仓位无法降低账户维持保证金,则会进入下一步特殊仓位减仓流程。

特殊仓位减仓流程

在上述减仓流程后,若不存在甩单后使得账户变安全,则会进入特殊仓位减仓,进行兜底操作。

第一步,选和账户整体PA Delta同符号的期权、永续合约来平仓,同方向中按照永续、当季、次季、当周、次周的顺序选择需要甩的仓位;

第二步,判断是否有可交易的期权持仓,如果有,则假设平掉该期权和同到期日的交割是否可使账户变安全,如果可以则减去这个期权,以此来判断是否进行该笔减仓;

第三步,若第二步中没有可交易的期权仓位,则按照永续、当季、次季、当周、次周的顺序选择需要甩的仓位;

第四步,若第三步没有可供选择的永续交割仓位,则选择bs Delta绝对值离0.5近的期权进行甩单。

以上操作每次会选出一笔单,直到账户变安全或者仓位或没有币币杠杆借币为止。