Superseed 是第一个利用其收入在链级别实现自偿还贷款的 L2。

通过 Supercollateral,用户可以在不出售的情况下解锁流动性,而协议费用会自动偿还债务。

今天,我们发布了关于 Superseed 的新深度报告 👇

今天,DeFi 借款人面临两个主要挑战:

1. 用户需要自行承担利息成本,并管理还款和抵押品比例。

2. 从协议中获得的价值归贷款人、代币国库等所有(而不是用户)。

@Superseed 旨在解决这两个问题。

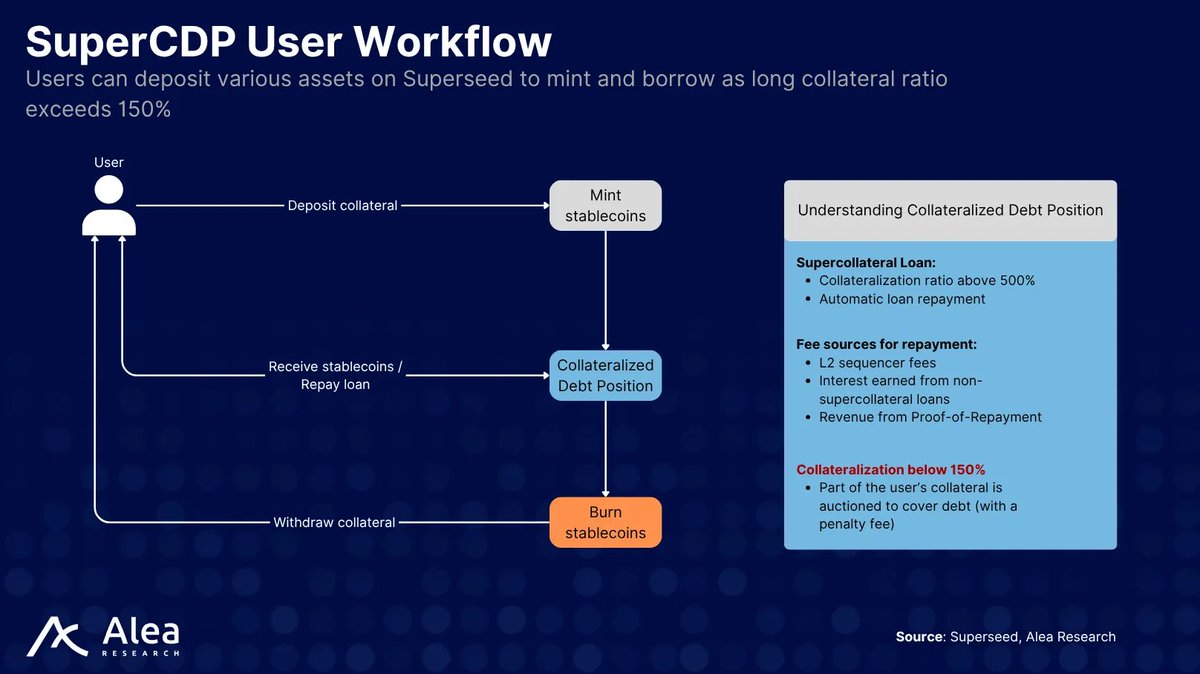

协议机制的核心是 SuperCDP,一个本地的抵押债务头寸协议。

用户可以通过锁定资产来铸造 Superseed 稳定币,包括:

- $SUPR(Superseed 本地治理代币)

- $WBTC

- $ETH

锁定的抵押品价值必须超过借入的稳定币金额的150%。

以500%的抵押率锁定$SUPR的借款人不会产生利息,并且随着协议收益流入CDP金库,他们的本金会自动随时间摊销。

Superseed 的协议收益包括:

- L2 排序器费用

- 非超级抵押贷款的利息

- 还款证明收入

- 原生收益质押桥收入

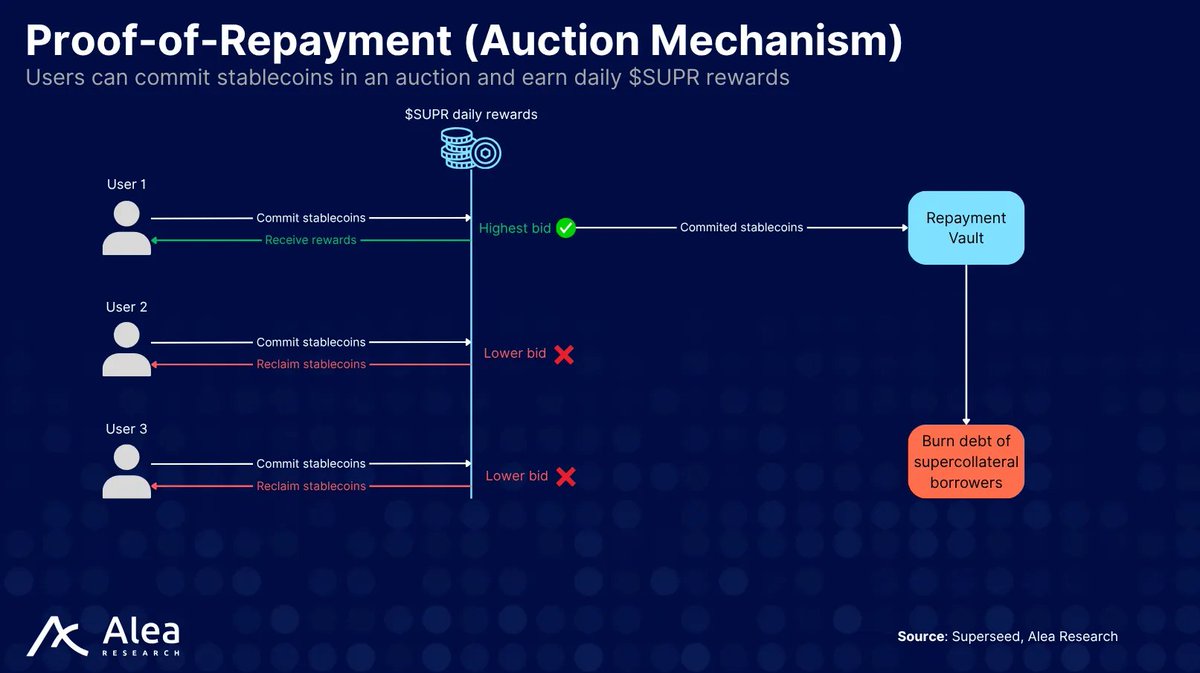

还款证明

每日拍卖允许用户承诺稳定币以使用超级抵押品偿还借款人的贷款。

参与者竞标以提供最高金额的稳定币,拍卖赢家将获得 $SUPR 奖励。

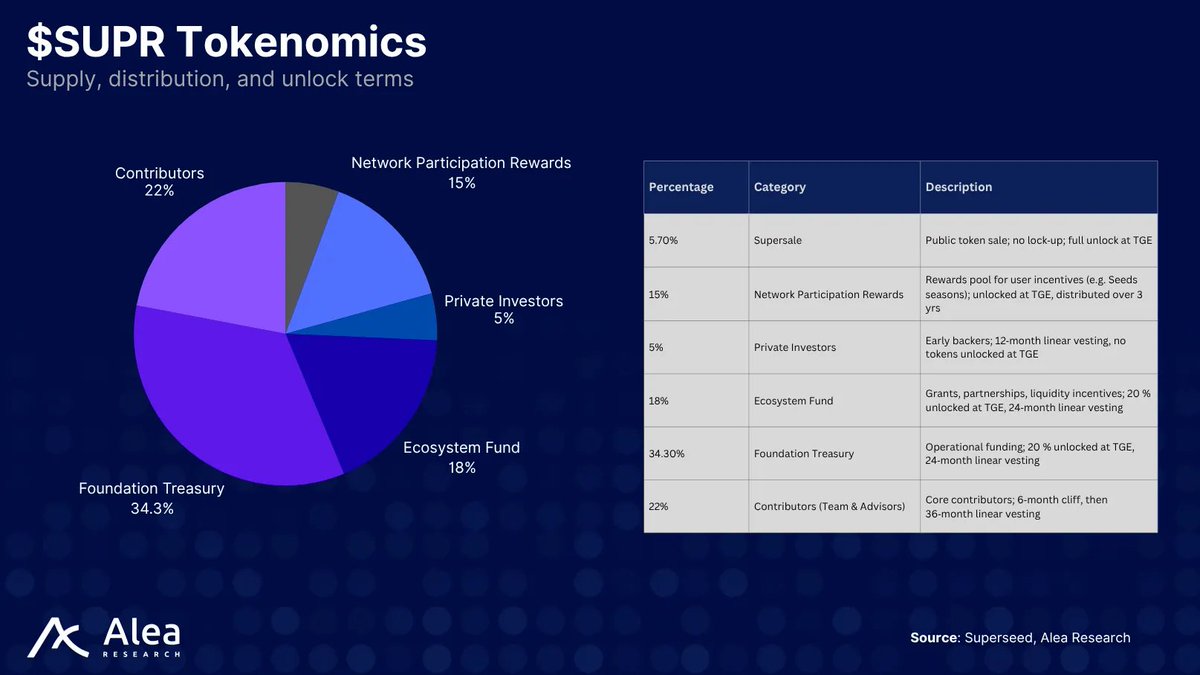

Superseed的核心是其本地代币$SUPR。

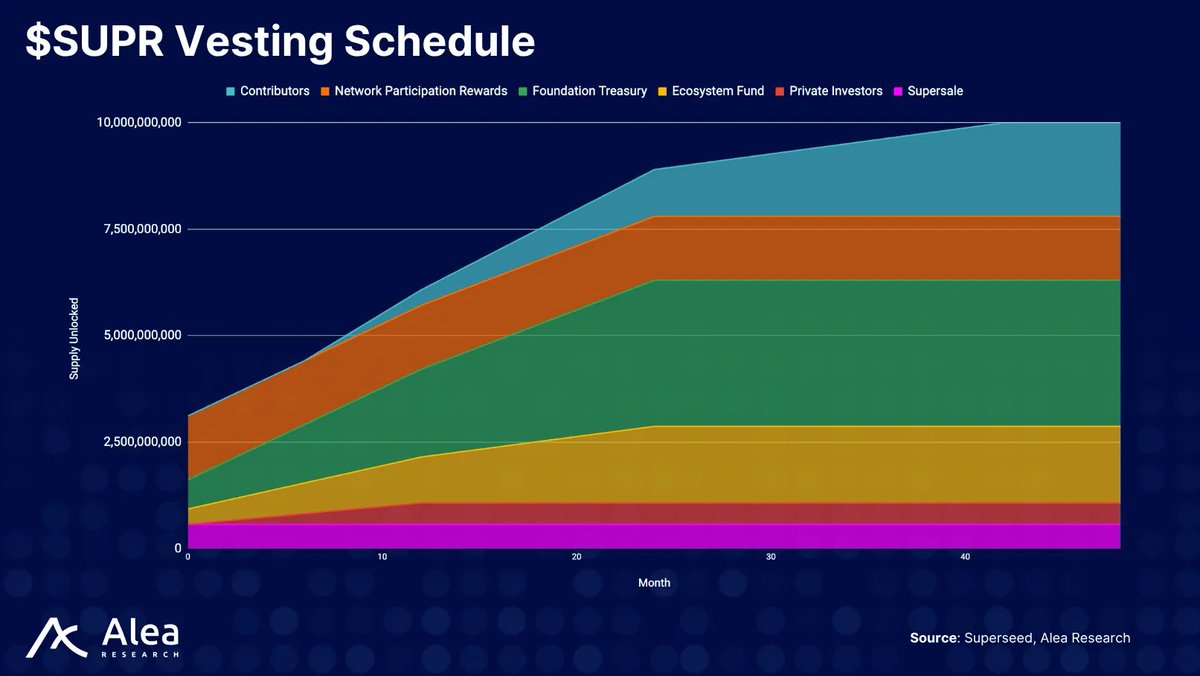

通过减少对风险投资的依赖,Superseed实施了一种以用户为先的代币分配系统,特别是那些活跃于链上生态系统的用户。

$SUPR 优先考虑公开销售参与者,TGE 后没有代币锁定。

该代币的初始供应量为 100 亿,年通胀率为 2%,将通过 PoR 机制生效。

如果您觉得这个主题有用,我们的完整 @SuperseedXYZ 深度报告探讨了链的架构和嵌入的 DeFi 能力,$SUPR 代币经济学等。

点击这里访问 👇

9,019

48

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。