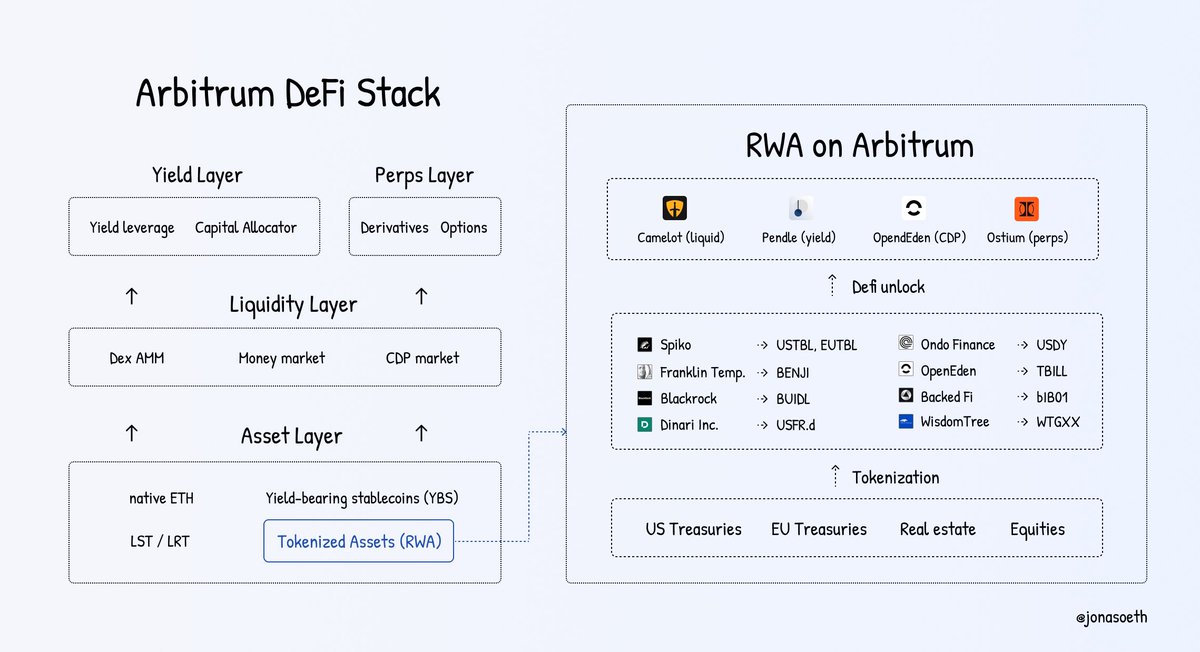

RWA是@arbitrum DeFi堆栈的关键支柱

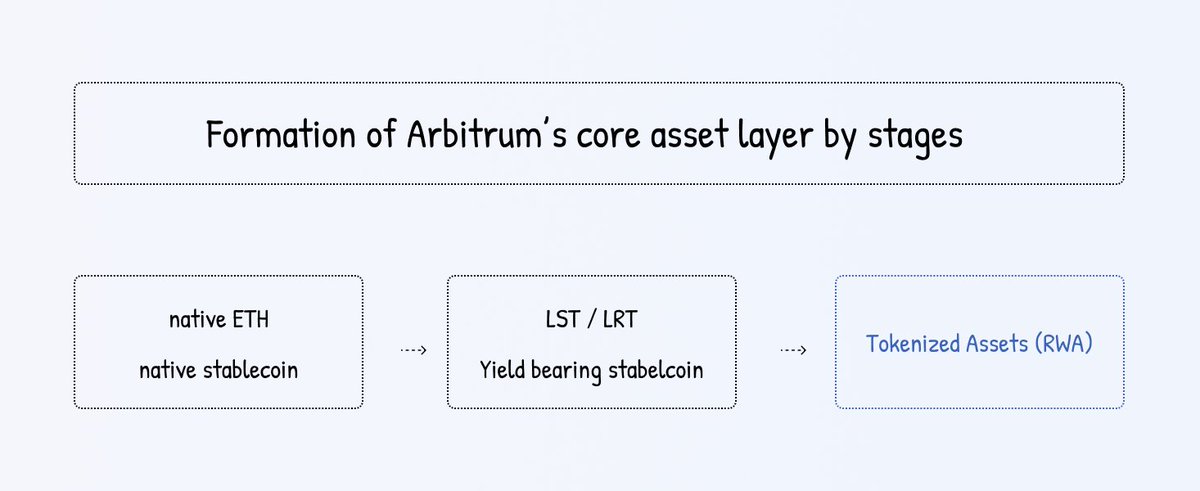

DeFi的演变可以视为一系列资本层次:

原生资产 → 质押衍生品 → 产生收益的代币

现在,RWA是最终目标 🧵

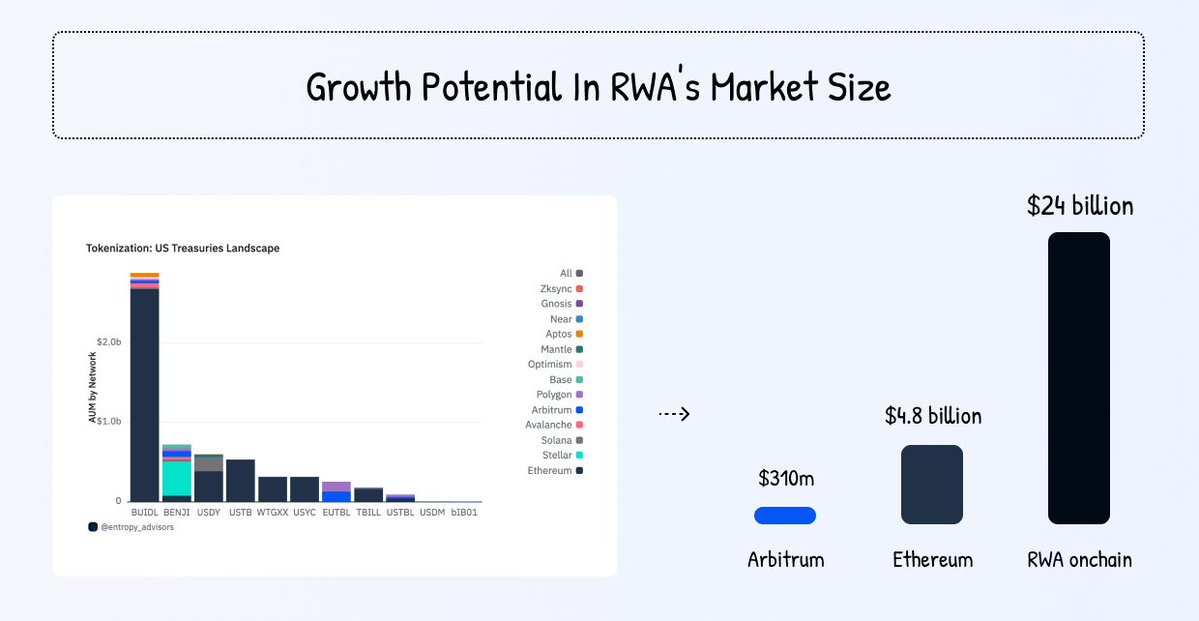

2 - Arbitrum 的 RWA 增长潜力

Arbitrum 已迅速定位为继以太坊之后第二重要的 RWA 开发区块链

▸ RWA TVL 达到 3 亿美元 → 年增长 30 倍

▸ Arbitrum 上流通的稳定币达到 47 亿美元 → 这种深厚的流动性为 RWA 抵押、链上债券市场和收益生成策略提供了强有力的基础

在 L2 中,Arbitrum 是少数明确将 RWA 定义为其 DeFi 路线图核心组成部分的项目之一

通过其 STEP,Arbitrum 已为这一理论投入了大量资金:

▸ 在 STEP 1.0 中分配了 8500 万 ARB 以支持收益型和稳定的 RWA

▸ STEP 2.0 最近批准了额外的 3500 万 ARB 专门用于代币化的美国国债

随着全球 RWA 市场预计从今天的 240 亿美元增长到 2033 年超过 18 万亿美元,Arbitrum 正处于捕捉下一波流入链上的机构资本的有利位置

→ Arbitrum 正在成为一个严肃的链上合规资产场所

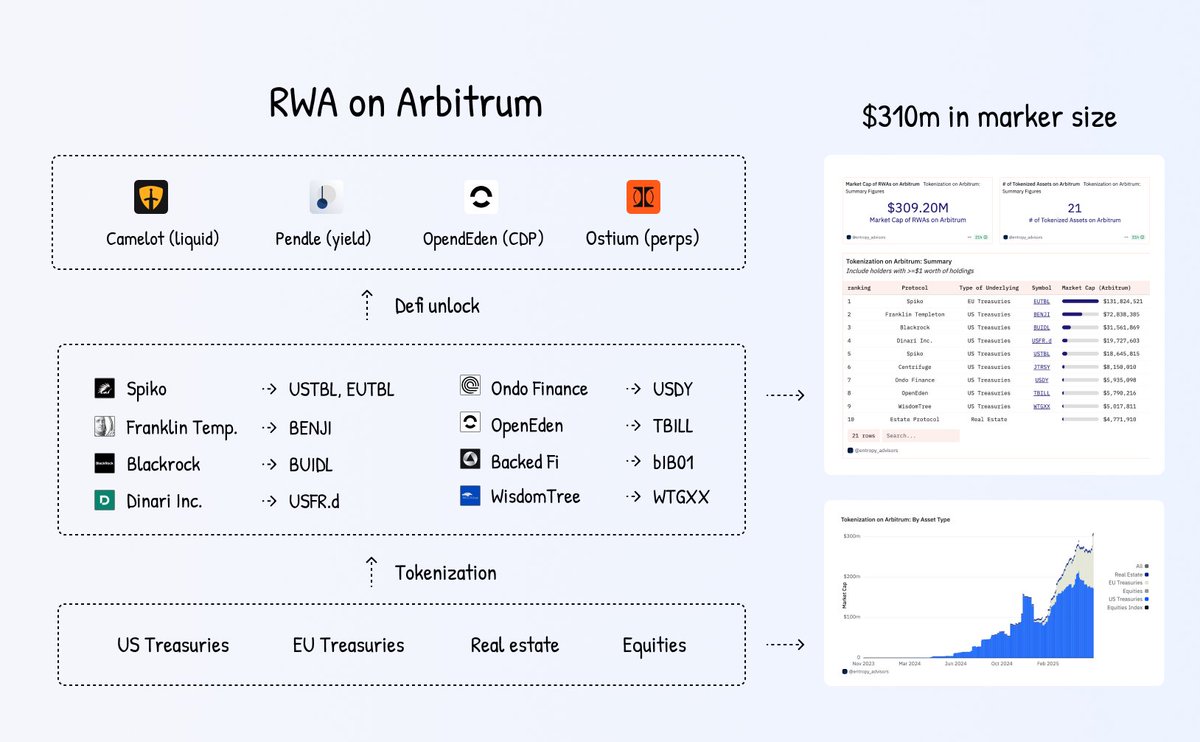

3 - Arbitrum上的关键RWA组件

Arbitrum上大多数RWA价值来自与美国国债相关的资产,反映出强烈的机构兴趣和稳定性。

➢ 代币化层:链上真实资产的基础

在这里,传统金融机构将真实世界的资产代币化——将美国国债、欧洲主权债券、房地产和股票等工具引入Arbitrum。

主要发行者 ↓

▸ @Spiko_finance

▸ @FTI_US

▸ @BlackRock

▸ @OpenEden_X

▸ @OndoFinance

▸ @DinariGlobal

➢ DeFi解锁层:激活RWA资本

仅有RWA代币是没有用的,除非它们能够集成到DeFi原语中。第二层由使这种集成成为可能的协议组成:

主要协议 ↓

▸ @CamelotDEX : 将RWA部署到流动性池中

▸ @pendle_fi : 通过PT/YT机制解锁RWA的未来收益

▸ @OpenEden_X : 提供使用RWA作为抵押品的CDP结构

▸ @OstiumLabs : 使与RWA相关的合成资产交易成为可能

这些协议代表了可组合性层,在这里,代币化的债券或房地产可以被抵押、借出、耕作或投机,有效地将静态的RWA敞口转变为生产性的DeFi资本。

4 - Arbitrum DeFi中RWA的未开发潜力

RWA正在蓬勃发展,但在这一快速增长的表面下,隐藏着一个关键瓶颈:

→ 目前超过91%的RWA代币被持有在EOA中,而没有被部署到协议中

这意味着,尽管为将现实世界价值代币化的基础设施正在迅速发展,但这些资产在DeFi中的实际利用仍然极为有限。

转折点将出现在这些沉睡的RWA开始流入DApp时,无论是作为Aave或Morpho中的抵押品,作为Pendle的PT/YT中的收益策略,还是作为Uniswap上的流动性。

→ 在那一刻,RWA将从一个叙述转变为DeFi的支柱。

RWA拥有巨大的潜力。但在它们真正可组合并在DeFi中积极整合之前,我们只走了一半的路。

代币化只是第一步。激活这些资本是下一步。

非常感谢@EntropyAdvisors团队分享的数据和见解,使这篇文章得以实现。

你们的工作让我们对RWA领域有了更清晰的认识,并为分析增添了真实的深度。

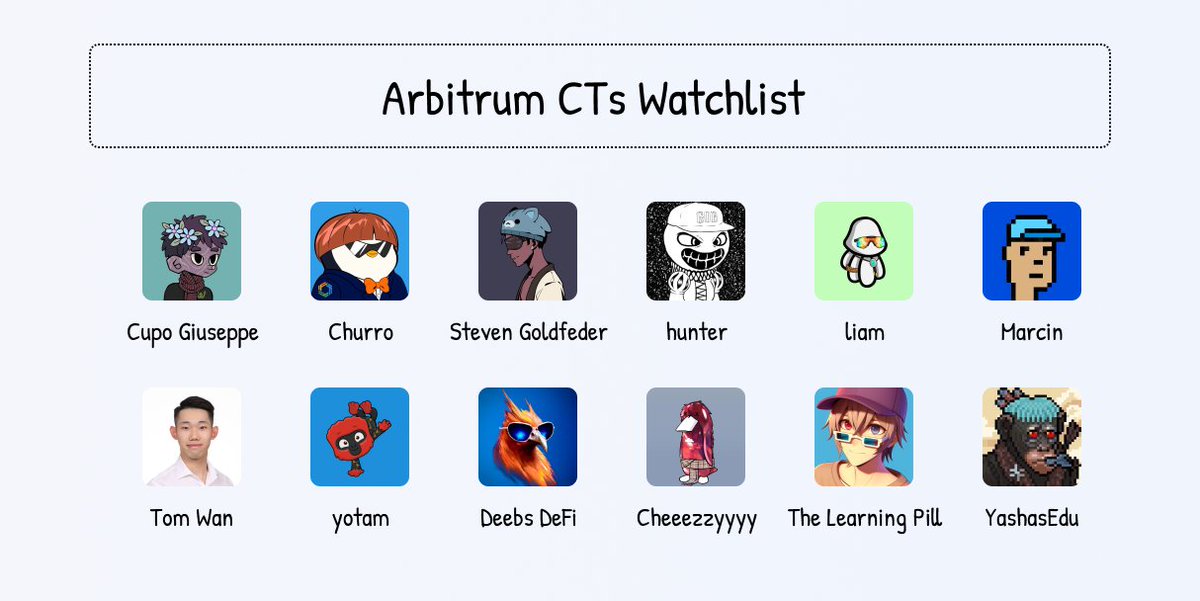

6 - 关注这些CT以保持领先地位

▸ @sgoldfed

▸ @BFreshHB

▸ @daddysether

▸ @MarcinPress

▸ @CupOJoseph

▸ @Churro808

▸ @Deebs_DeFi

▸ @0xCheeezzyyyy

▸ @thelearningpill

▸ @YashasEdu

▸ @tomwanhh

▸ @yotamha1

不要错过关于Arbitrum的宝贵见解和信息,这些声音正在引领对话

4.06万

42

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。