Опционы Bitcoin BTC на миллиарды долларов истекают в эту пятницу в 08:00 UTC на Deribit, что делает диапазон от 95 000 до 105 000 долларов критической зоной для потенциальной волатильности и направленных сигналов.

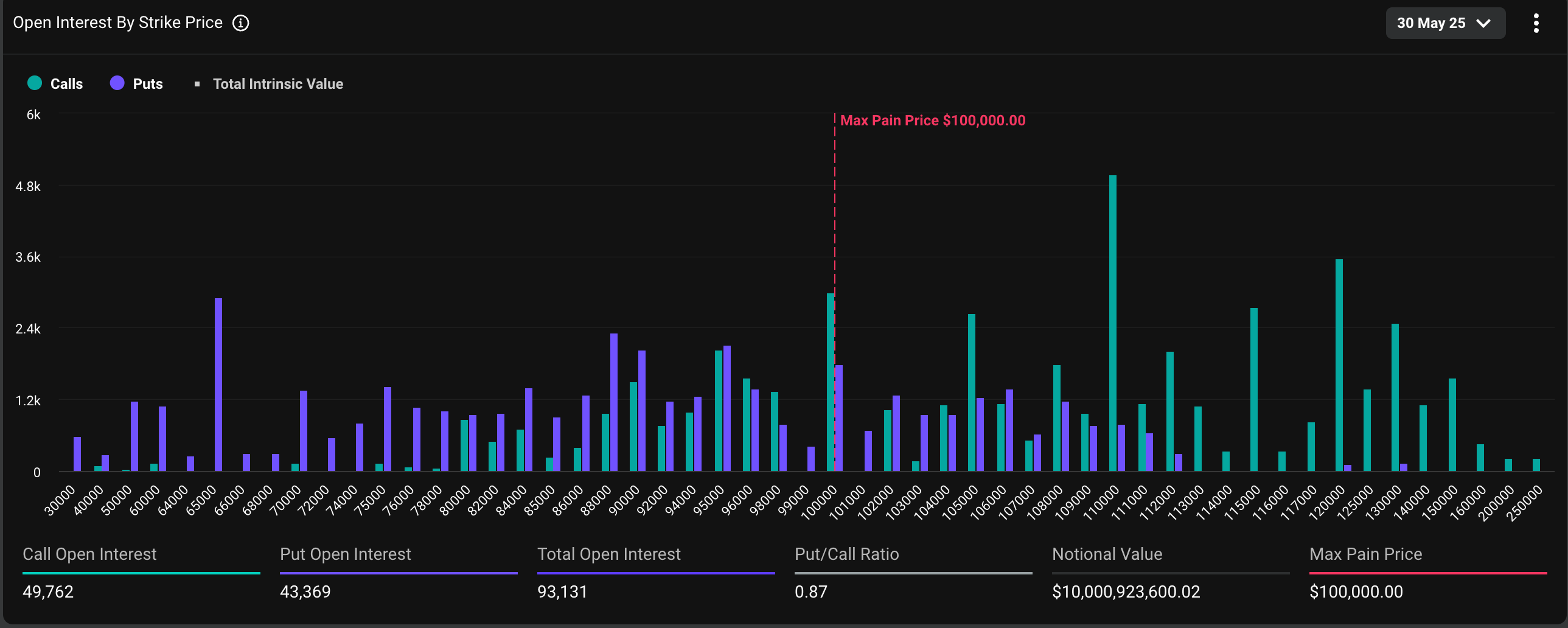

На момент публикации в общей сложности 93 131 ежемесячный опционный контракт на биткоин на сумму более 10 миллиардов долларов подлежал расчетам, из которых 53% были коллами, а остальные — путами. Опцион колл представляет собой бычью ставку на рынке, в то время как опцион пут предлагает страховку от снижения цен. На Deribit один опционный контракт соответствует одному BTC.

Распределение открытого интереса таково, что большая часть «дельта» концентрируется на страйках $95 000, $100 000 и $105 000. Это означает, что трейдеры, удерживающие позиции на этих страйках, имеют значительный чистый направленный риск для цены биткоина.

Гамма, которая измеряет чувствительность опционов к изменениям цены BTC, достигнет пика по мере приближения экспирации. Таким образом, волатильность цен может спровоцировать широкомасштабное хеджирование как со стороны инвесторов, так и маркет-мейкеров (которые всегда находятся на противоположной стороне от сделок инвесторов), что еще больше усугубит ценовую турбулентность.

«Наибольшая концентрация дельты приходится на срок действия Deribit BTC 30 мая, при этом дельта-экспозиция составила $2,8 млрд, во главе с ударами на $100K, $105K и $95K, что имеет потенциал для сильных потоков, вызванных гаммой, в конце месяца», — говорится в пояснении децентрализованной криптоторговой платформы Volmex.

«Любой шаг может спровоцировать агрессивное хеджирование дилеров, хрупкую гамма-среду! Ожидайте волатильности!», — добавили в Volmex.

Согласно данным CoinDesk, на момент публикации биткоин перешел из рук в руки по цене $107 700, достигнув рекордных максимумов выше $111 000 на предыдущей неделе.

Индекс DVOL от Deribit, который представляет собой 30-дневную подразумеваемую или ожидаемую волатильность на основе опционов, продолжил снижаться, что свидетельствует о минимальных опасениях по поводу волатильности, вызванной предстоящим истечением срока действия.

Индекс подразумеваемой волатильности Volmex в годовом исчислении вырос немного до 45,4%. Это подразумевает 24-часовое движение цены на 2,37%.