Date on-chain din săptămâna 20: Încotro se va îndrepta BTC de aici, în timp ce piața bull condusă de agenții se confruntă cu primul test?

Titlul original: "Gândirea rece sub febră: de la schimbările on-chain la cele macro, cum să perspectivă ciclul și soarta valului cripto?" |WTR 5.26》

Sursa originală: Institutul

Revizuirea

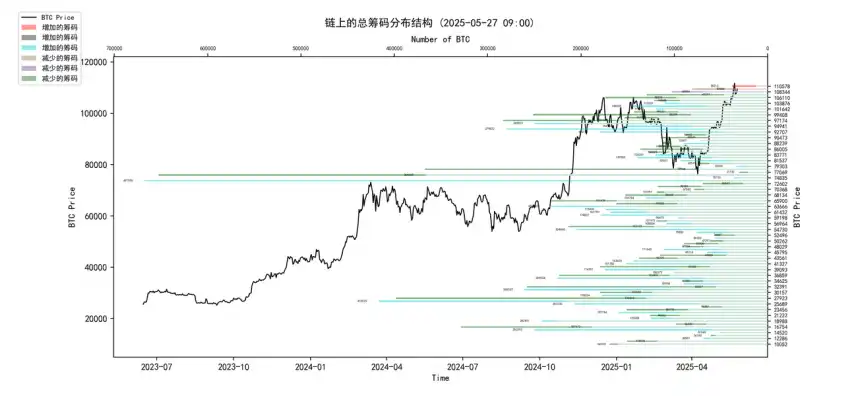

Din 19 mai până în 26 mai, cea mai mare portocală de zahăr a fost aproape de 111980 USD, iar cea mai mică a fost aproape de 102000 USD, cu o fluctuație de aproximativ 9.78%. Privind harta distribuției cipurilor, există un număr mare de cipuri tranzacționate în jur de aproximativ 99000 și va exista un anumit suport sau presiune.

Analiză:

1. 60000-68000 aproximativ 1,22 milioane;

2. 76000-89000 aproximativ 1,25 milioane;

3. 90.000-100.000 aproximativ 1,43 milioane;

• Probabilitatea de a scădea sub 95000~100000 pe termen scurt este de 80%;

Știri importante:

Știri economice1

. Evenimente cheie: Volatilitatea și incertitudinea

◦ Descriere: Politica tarifară a lui Trump față de UE a sărit între "impunerea a 50%" și "extinderea ferestrei de negociere de 90 de zile până pe 9 iulie". Cea de-a patra rundă de negocieri tarifare dintre Japonia și Statele Unite este programată să aibă loc pe 30.

2. Așteptările de politică monetară ale Fed și declarațiile oficialilor

◦ Așteptări divergente de reducere a dobânzii:

Goolsbee:▪ Reducerile dobânzilor sunt încă probabile în următoarele 10-16 luni (dovish). ▪ Bostic: 3-6 luni pentru a observa incertitudinea (neutru).

▪ Williams: Iunie sau iulie nu pot fi pe deplin înțelese (cu precauție).

▪ Morgan Stanley: Fed nu va reduce ratele dobânzilor în acest an și va începe să reducă ratele dobânzilor în martie 2026.

◦ Date cheie: Datele PCE de vineri sunt o bază importantă pentru strategia monetară a Fed.

3. Alți indicatori macro și prețurile

activelor◦ Contractele futures pe indicii bursieri din SUA au crescut (contractele futures Nasdaq 1,5%, S&P 500 1,2%).

◦ Indicele dolarului american a scăzut cu 0,1%.

◦ Citi și-a ridicat ținta de preț a aurului la 3.500 USD/uncie, în așteptarea escaladării tarifelor.

◦ Trezoreria SUA spune că planurile fondurilor suverane de investiții sunt în așteptare.

În ceea ce privește

știrile desprecripto1. Performanța pieței Bitcoin (BTC) și driverele

◦ Prețul BTC și-a revenit la 110.000 USD (după ce tarifele Trump s-au relaxat).

◦ Analiști Coindesk: Maximul istoric al BTC este în mare parte condus de instituții, boom-ul meme-urilor cu amănuntul s-a diminuat, iar sentimentul pieței s-a schimbat către un comportament mai sustenabil, deschizând potențial calea pe termen lung.

◦ Analist Eugene Ng Ah Sio: BTC menține un trend ascendent clar și, dacă este menținut, există o șansă pentru piața copiată.

◦ Interpretare:

▪ "narațiunea în curs" condusă de instituții: Succesul ETF-urilor este unul dintre principalii factori ai actualei curse de creștere a BTC, care este o "narațiune în cursă" clasică.

2. Fluxuri de bani ETF (Core "Ongoing Narrative")

◦ Intrări de ETF-uri spot BTC din SUA de 2,75 miliarde de dolari și intrări de ETF-uri spot ETH de aproximativ 250 de milioane de dolari săptămâna trecută (cele mai mari de la începutul lunii februarie).

◦ ETF-ul spot BTC din SUA a acumulat un flux net de 44,499 miliarde USD, continuând să atingă un nivel record.

◦ Ryder IBIT nu a avut ieșiri nete timp de 30 de zile consecutive și are active nete de peste 71 de miliarde de dolari.

3. Corporațiile și instituțiile își măresc expunerea la BTC (consolidarea narațiunii instituționale)

◦ Date bitwise: În 2025, companiile din SUA și din alte părți vor cumpăra mai mult BTC decât triplul noii oferte de BTC.

◦ Semler Scientific și-a mărit deținerile cu 455 BTC.

◦ Strategy și-a crescut deținerile cu 4020 BTC săptămâna trecută.

4. Dinamica de reglementare și conferințele din industrie (variabile cheie care au impact asupra "narațiunii așteptate")

◦ Sprijinul SEC pentru îndrumări mai clare privind jurisdicțiile de drept al valorilor mobiliare pentru evenimente precum PoS/DPoS este văzut ca o informație pozitivă pentru instituțiile din SUA care participă la staking. ◦ Conferința Bitcoin 2025 (27-29 mai), cu participarea șefului de criptomonede și AI al Casei Albe, senatorul SUA și vicepreședintele așteptat Pence.

◦ Analiză:

▪ "Narațiunea așteptată" a clarității reglementărilor: Declarația lui Peirce este importantă, deoarece indică un mediu de reglementare mai clar și mai prietenos, care este esențial pentru sănătatea pe termen lung a industriei, în special în domenii emergente, cum ar fi miza.

Perspective pe termen lung: folosit pentru a observa situația noastră pe termen lung; Bull/Bear/Schimbare structurală/Neutru

Observație pe termen mediu: Folosit pentru a analiza în ce etapă ne aflăm în prezent, cât va dura în această fază și cu ce situație ne vom

confruntaObservație pe termen scurt: Folosit pentru a analiza condițiile pieței pe termen scurt; și probabilitatea unei direcții și probabilitatea

ca un eveniment să aibă loc sub anumite

premiseInformații

• Balene nelichide pe termen lung

• Presiunea totală de vânzare spot pe lanț

• ETF-ul american pentru BTC•

Structura poziției participanților pe termen lung în funcție de diferiți ani de scadență

• Poziții nete mari de intrare și ieșire pe platformele de tranzacționare

•Linia

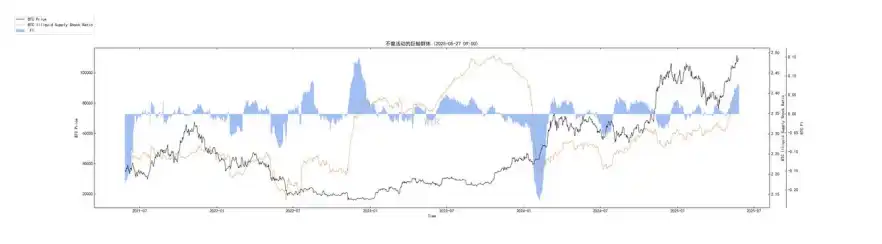

(balene nelichide pe termen lung din graficul de mai jos)

Tendința ascendentă a continuat de la sfârșitul anului 2023, indicând că aceste entități se acumulează.

• Tendința generală indică faptul că deținătorii pe termen lung și balenele continuă să scoată BTC de pe piața lichidă, ceea ce constituie un sprijin puternic pe partea ofertei. Structura bullish pe termen lung rămâne neschimbată, dar noul impuls poate slăbi marginal pe termen scurt.

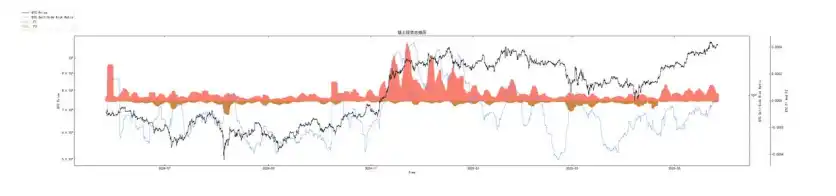

(Figura de mai jos arată presiunea totală de vânzare a spotului pe lanț)

"presiunea totală de vânzare" generală a pieței a fost într-o ușoară tendință ascendentă recent. A existat un aflux mic, dar a existat o rotație normală a activității de tranzacționare, nu vânzări de panică. Din perspectiva "presiunii potențiale de vânzare", nu există semne îngrijorătoare de concentrare pe scară largă a cipurilor pe platformele de tranzacționare în ultima vreme, iar dorința pieței de a vinde nu este mare.

(ETF-urile BTC din SUA în graficul de mai jos)