De DeFi a DeETFs: Quem está silenciosamente reescrevendo a lógica subjacente da alocação de ativos DeFi?

Introdução: Do brinquedo Geek ao novo favorito de Wall Street, como DeFi fez isso?

Nos últimos anos, tem havido uma palavra da moda no mundo financeiro que tem sido levantada constantemente - DeFi (finanças descentralizadas). Alguns anos atrás, quando os geeks estavam apenas começando a construir alguns instrumentos financeiros bizarros no Ethereum, ninguém poderia imaginar que esses "pequenos brinquedos" finalmente atrairiam a atenção dos figurões financeiros tradicionais de Wall Street.

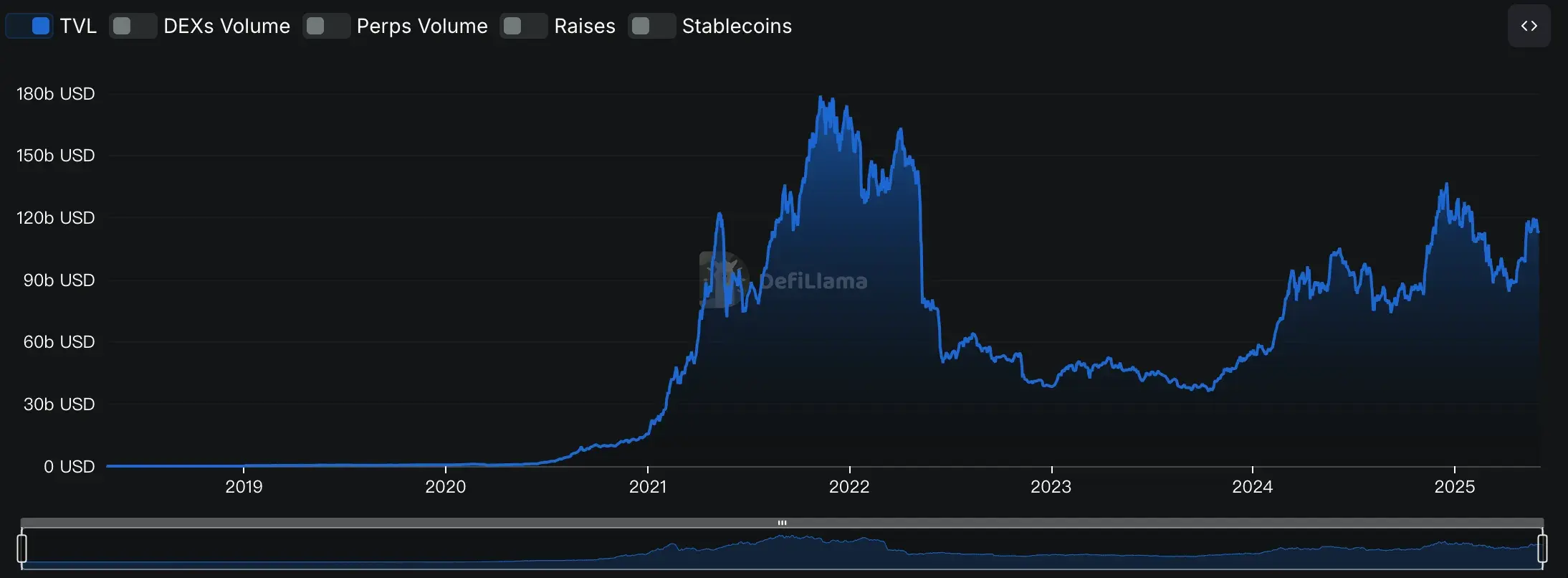

Olhando para 2020-2021, DeFi ganhou destaque a um ritmo de cair o queixo. Naquela época, o valor total de mercado (TVL) subiu de mais de um bilhão de dólares para um pico de US$ 178 bilhões. Protocolos estranhos como Uniswap e Aave se tornaram projetos populares no mundo cripto global por um tempo.

No entanto, para a maioria dos investidores comuns, DeFi sempre se sentiu como um labirinto cheio de armadilhas. A operação da carteira é uma dor de cabeça, e os contratos inteligentes são difíceis de entender como Martian, sem mencionar a necessidade de ter cuidado para evitar que ativos sejam hackeados todos os dias. Os dados mostram que, embora o DeFi seja tão popular, menos de 5% das instituições de investimento no mercado financeiro tradicional realmente entram no mercado. Por um lado, os investidores estão ansiosos para mergulhar; Por outro lado, hesitam em agir devido a vários limiares.

Mas o olfato do capital é sempre o mais aguçado. Desde 2021, surgiu uma nova ferramenta que aborda especificamente a questão de "como investir facilmente em DeFi", que é o ETF Descentralizado (DeETF). Ele integra o conceito de produtos ETF em finanças tradicionais e a transparência do blockchain, que não só mantém a conveniência e padronização dos fundos tradicionais, mas também leva em conta o alto espaço de crescimento dos ativos DeFi.

Pode-se entender que os DeETFs são como uma ponte, conectando o novo mundo "difícil de entrar" do DeFi de um lado e investidores que estão familiarizados com produtos financeiros tradicionais do outro. As instituições tradicionais podem continuar a investir com suas contas financeiras familiares, enquanto os entusiastas de blockchain podem facilmente combinar suas estratégias de investimento como se estivessem jogando um jogo.

Então, como exatamente os DeETFs surgiram à medida que o DeFi cresceu? Como evoluiu e como se tornou uma nova força no campo da gestão de ativos on-chain passo a passo? A seguir, falaremos sobre a história por trás do nascimento do DeFi e a história por trás dessa nova espécie financeira.

Parte 1: Do DeFi aos DeETFs: A História da Ascensão dos ETFs On-Chain

(1) Exploração Precoce (2017-2019): As Tentativas Iniciais e o Prenúncio

Se DeFi é uma revolução financeira, então deve ter começado sem Ethereum. Entre 2017 e 2018, vários projetos iniciais no Ethereum, como o MakerDAO e o Compound, mostraram ao mundo pela primeira vez as possibilidades das finanças descentralizadas. Embora a escala do ecossistema ainda fosse muito limitada naquela época, novos jogos financeiros, como empréstimos e stablecoins, já desencadearam uma pequena onda no círculo geek.

Nofinal de 2018 e início de 2019, a Uniswap foi lançada, oferecendo um modelo sem precedentes de "Automated Market Maker (AMM)", que tornou a "negociação" muito mais fácil sem ter que ser atormentado por livros de ordens complexos. De 2017 a 2018, MakerDAO e Compound demonstraram as possibilidades de empréstimos descentralizados e stablecoins. Posteriormente, o modelo Automated Market Maker (AMM) da Uniswap, lançado no final de 2018 e início de 2019, simplificou muito a negociação on-chain. No final de 2019, o TVL da DeFi estava se aproximando de US$ 600 milhões.

Ao mesmo tempo, o foco nas finanças tradicionais também começou discretamente. Algumas instituições financeiras interessadas implantaram silenciosamente a tecnologia blockchain, mas, neste momento, ainda estão atormentadas por problemas técnicos complexos e não podem realmente participar dela. Embora ninguém tenha proposto explicitamente o conceito de "DeETF" na época, a necessidade de uma ponte muito necessária entre os fundos tradicionais e o DeFi já está começando a surgir nesta fase.

(2) Explosão de mercado e formação de conceitos (2020-2021) :D eETF Na véspera da estreia dos eETFsEm

2020, uma epidemia repentina mudou a direção da economia global e levou uma grande quantidade de capital a fluir para o mercado de criptomoedas. DeFi explodiu durante este período, e TVL subiu a uma taxa surpreendente, de US $ 1 bilhão para US $ 178 bilhões um ano depois.

O fluxo de investidores tem sido tão frenético que a rede Ethereum ficou tão entupida que houve até uma situação extrema em que as taxas de transação excedem US $ 100 de uma só vez. Uma série de novos modelos deslumbrantes, como a mineração de liquidez e a agricultura de rendimento, tornaram o mercado aquecido rapidamente, mas, ao mesmo tempo, também expuseram um enorme limiar para a participação dos utilizadores. Muitos usuários comuns suspiraram: "Jogar DeFi é realmente muito mais difícil do que negociar ações!" "

Foi nesta altura que algumas empresas financeiras tradicionais começaram a aproveitar a oportunidade. (símbolo de ticker: DEFTF), uma empresa canadense de capital aberto, é um excelente exemplo. A empresa, que originalmente não tinha nada a ver com criptomoedas, fez uma transformação decisiva em 2020 e começou a lançar produtos financeiros que rastreiam os principais protocolos DeFi (como Uniswap e Aave), permitindo que os usuários participem do mundo DeFi tão facilmente quanto comprar e vender ações em bolsas tradicionais. O surgimento deste tipo de produto é também um sinal da germinação oficial do conceito de "DeETF".

Ao mesmo tempo, a pista descentralizada também está se movendo silenciosamente. Projetos como DeETF.org começaram a experimentar a gestão descentralizada de carteiras de ETFs diretamente com contratos inteligentes, mas esse período de experimentação ainda está em sua infância.

(3) Reorganização do mercado e maturidade do modelo (2022-2023) :D formalização dos eETFs

, e a popularidade do DeFi não durou muito. No início de 2022, o Terra entrou em colapso, a FTX faliu e essa série de eventos de cisne negro quase destruiu a confiança dos investidores. O mercado DeFi, TVL, caiu diretamente de US$ 178 bilhões para US$ 40 bilhões.

Mas as crises muitas vezes vêm acompanhadas de oportunidades. A forte turbulência do mercado fez com que as pessoas percebessem que o espaço DeFi precisa urgentemente de veículos de investimento mais seguros e transparentes, o que, em vez disso, impulsionou o desenvolvimento e a maturidade dos DeETFs. Durante este período, o "DeETF" deixou de ser apenas um conceito, mas gradualmente se desenvolveu em dois modelos

-

claros: Os canais financeiros tradicionais foram ainda mais fortalecidos: instituições como a DeFi Technologies aproveitaram a tendência para expandir suas linhas de produtos e lançar ETPs (produtos negociados em bolsa) cada vez mais robustos, e listar em bolsas tradicionais, como a Bolsa de Valores de Toronto, no Canadá. Este modelo reduz muito o limiar de participação dos investidores de retalho e é também favorecido pelas instituições tradicionais.

A -

ascensão do modelo descentralizado na cadeia: Ao mesmo tempo, plataformas on-chain como DeETF.org e Sosovalue também foram oficialmente lançadas, realizando a gestão de ativos e transações de portfólio diretamente por meio de contratos inteligentes. Essas plataformas não exigem custódia centralizada, e os usuários podem criar, negociar e ajustar portfólios por conta própria. Em particular, atrai usuários e investidores nativos de criptomoedas que procuram transparência absoluta.