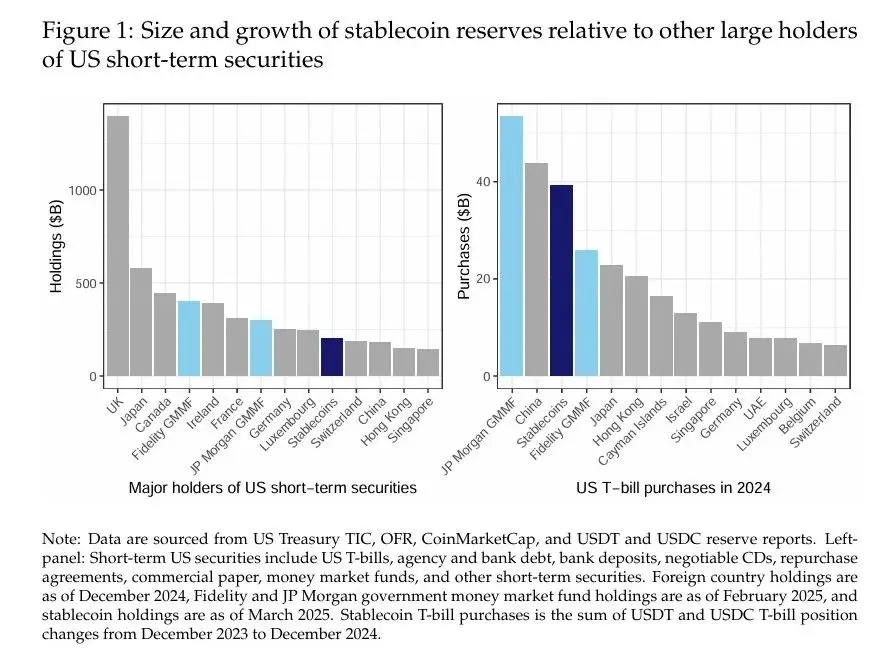

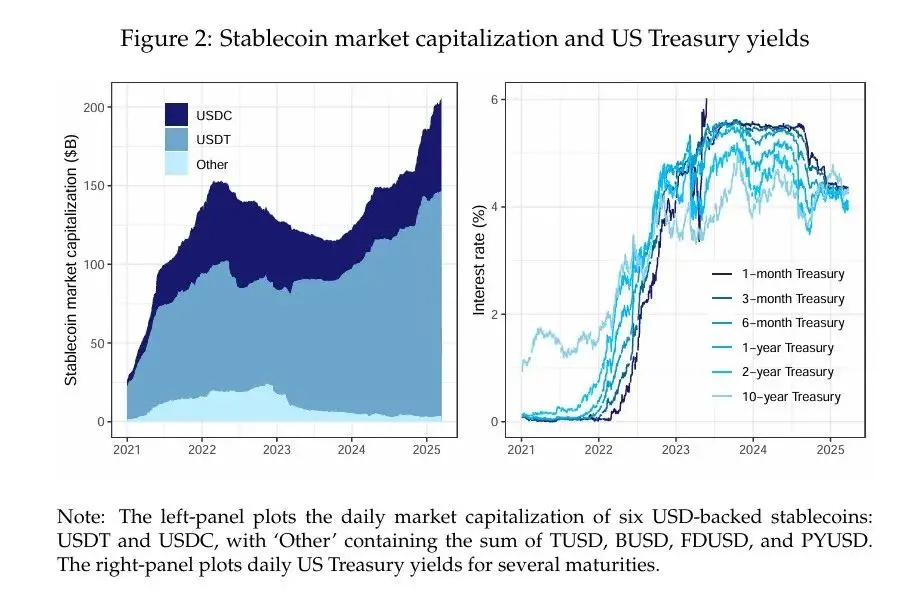

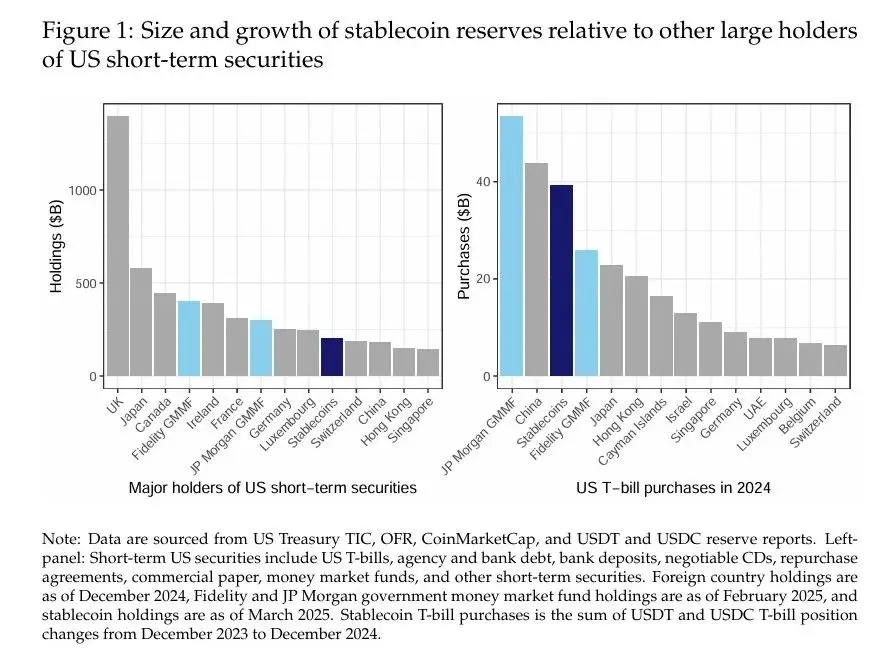

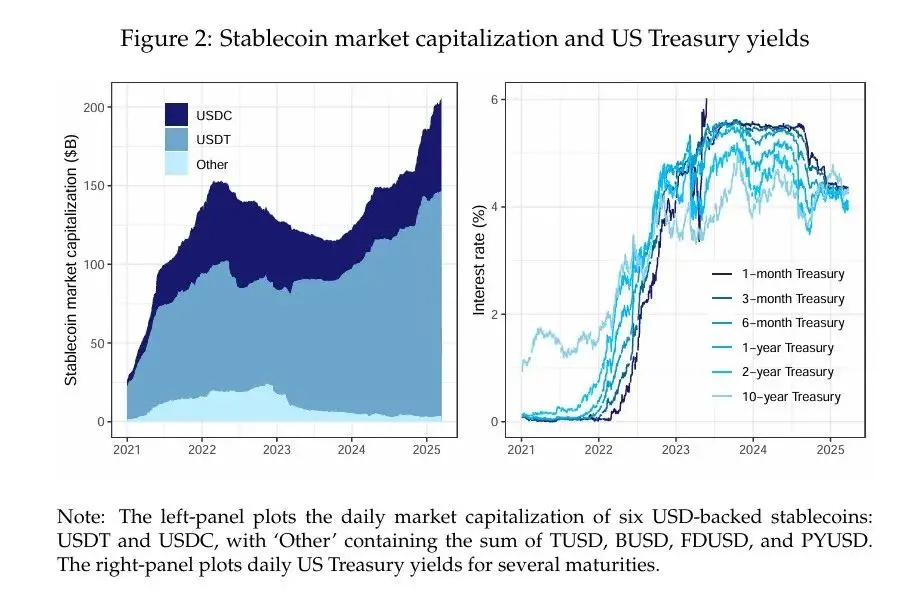

Autores: Rashad Ahmed e Iñaki Aldasoro Compilação: Instituto de Pesquisa Fintech, Universidade de Chinês As stablecoins lastreadas em dólar experimentaram um crescimento significativo e estão prontas para remodelar os mercados financeiros. Em março de 2025, o AUM total dessas criptomoedas, que estão comprometidas em ser denominadas em relação ao dólar americano e apoiadas por ativos denominados em dólares, excedeu US$ 200 bilhões, mais do que títulos americanos de curto prazo detidos por grandes investidores estrangeiros, como a China (Figura 1, à esquerda). Os emissores de stablecoin, notavelmente Tether (USDT) e Circle (USDC), apoiam principalmente seus tokens por meio de títulos do Tesouro de curto prazo dos EUA (T-bills) e instrumentos do mercado monetário, tornando-os participantes significativos no mercado de dívida de curto prazo. Na verdade, as stablecoins lastreadas em dólares compraram quase US$ 40 bilhões em títulos do Tesouro dos EUA de curto prazo em 2024, o tamanho do maior fundo do mercado monetário do governo dos EUA, e mais do que a maioria dos investidores estrangeiros comprou (Figura 1, à direita). Embora estudos anteriores tenham se concentrado no papel das stablecoins na volatilidade das criptomoedas (Griffin e Shams, 2020), seu impacto nos mercados de papel comercial (Barthelemy et al., 2023) ou seu risco sistêmico (Bullmann et al., 2019), sua interação com os mercados tradicionais de ativos seguros permanece pouco explorada.  Este artigo examina se os fluxos de stablecoin exercem pressão de demanda mensurável sobre os rendimentos do Tesouro dos EUA. O Tribunal documentou duas conclusões fundamentais. Primeiro, os fluxos de stablecoin reduziram os rendimentos do Tesouro de curto prazo de forma comparável ao impacto do QE de pequena escala nos rendimentos de longo prazo. Em nossa especificação mais rigorosa, superando o problema da endogeneidade usando uma série de choques cripto que afetam os fluxos de stablecoin, mas não afetam diretamente os rendimentos do Tesouro, descobrimos que uma entrada de stablecoin de US$ 3,5 bilhões em 5 dias (ou seja, 2 desvios padrão) reduziria o rendimento do Tesouro de 3 meses em cerca de 2-2,5 pontos base (bps) em 10 dias. Em segundo lugar, dividimos o impacto do rendimento em contribuições específicas do emissor e descobrimos que o USDT contribuiu mais para a depressão do rendimento do Tesouro, seguido pelo USDC. Discutimos as implicações políticas dessas descobertas para a transmissão da política monetária, transparência das reservas de stablecoin e estabilidade financeira. Nossa análise empírica é baseada em dados diários de janeiro de 2021 a março de 2025. Para construir uma medida dos fluxos de stablecoin, coletamos dados de capitalização de mercado para as seis maiores stablecoins lastreadas em USD e as agregamos em um único número. Em seguida, usamos a mudança de 5 dias na capitalização de mercado total da stablecoin como um indicador proxy para as entradas de stablecoin. Coletamos dados sobre a curva de rendimento do Tesouro dos EUA, bem como os preços das criptomoedas (Bitcoin e Ethereum). Escolhemos o rendimento do Tesouro de 3 meses como a variável de resultado em que estamos interessados, pois as maiores stablecoins divulgaram ou declararam publicamente esse vencimento como seu vencimento de investimento preferido. Uma projeção local univariada simples que correlaciona a mudança no rendimento do Tesouro de 3 meses com o fluxo de stablecoin de 5 dias pode estar sujeita a vieses endógenos significativos. Na verdade, essa estimativa normativa "ingênua" sugere que a entrada de stablecoin de US$ 3,5 bilhões se correlaciona com um rendimento do Tesouro de 3 meses caindo em até 25 pontos-base em 30 dias. A magnitude desse efeito é incrivelmente grande, pois sugere que o impacto de uma entrada de stablecoin de desvio padrão de 2 nas taxas de juros de curto prazo é semelhante ao de um corte na taxa de política monetária do Fed. Acreditamos que essas grandes estimativas podem ser explicadas pela presença de endogeneidade que distorce as estimativas para baixo (ou seja, estimativas negativas que são maiores em relação ao efeito verdadeiro) devido ao viés variável ausente (porque os potenciais fatores de confusão não são controlados) e ao viés de simultaneidade (porque os rendimentos do Tesouro podem afetar a liquidez da stablecoin). Para superar o problema da endogeneidade, primeiro estendemos a especificação de projeção local para controlar a curva de rendimento do Tesouro, bem como os preços dos criptoativos. Essas variáveis de controle são divididas em dois grupos. O primeiro grupo inclui a variação a prazo do rendimento das obrigações do Tesouro dos EUA de todos os prazos de vencimento que não sejam 3 meses (de t a t+h). Controlamos a evolução da curva de rendimentos do Tesouro a prazo para isolar o impacto condicional dos fluxos de stablecoin no rendimento de 3 meses com base em mudanças nos rendimentos de vencimentos vizinhos sobre os mesmos vencimentos projetados localmente. O segundo conjunto de variáveis de controle inclui rendimentos do Tesouro e preços de criptoativos com uma variação de 5 dias (de T-5 para T) para controlar várias condições financeiras e macroeconômicas que podem estar associadas aos fluxos de stablecoin. Com a introdução dessas variáveis de controle, as projeções locais estimam que os rendimentos do Tesouro caíram de 2,5 a 5 pontos-base após a entrada de stablecoin de US$ 3,5 bilhões. Estas estimativas são estatisticamente significativas, mas quase uma ordem de grandeza menor do que as estimativas "ingênuas". A atenuação das estimativas é consistente com o que esperaríamos dos sinais de viés endógeno. Na terceira especificação, fortalecemos ainda mais a identificação através da estratégia da Variável Instrumental (IV). (2025), instrumentalizamos fluxos de stablecoin de 5 dias com uma série de choques criptográficos que são construídos sobre os componentes imprevisíveis do Bloomberg Galaxy Crypto Index. Usamos a soma de acumulação de sequências de choque cripto como variáveis instrumentais para capturar a natureza especial, mas persistente, dos altos e baixos do mercado cripto. A regressão de primeiro estágio dos fluxos de stablecoin de 5 dias para choques criptográficos cumulativos satisfaz a condição de correlação e mostra que as stablecoins tendem a ter entradas significativas durante os booms do mercado cripto. Acreditamos que a restrição de exclusão está satisfeita, já que o boom cripto específico é isolado o suficiente para não ter um impacto significativo nos preços do mercado do Tesouro – a menos que por meio de entradas em stablecoins, os emissores usem esses fundos para comprar títulos do Tesouro. Nossa estimativa IV sugere que uma entrada de stablecoin de US$ 3,5 bilhões reduziria o rendimento do Tesouro de 3 meses em 2-2,5 pontos base. Estes resultados são robustos para alterar o conjunto de variáveis de controlo, concentrando-se em maturidades que têm uma baixa correlação com o rendimento de 3 meses – se houver, os resultados são ligeiramente mais fortes em número. Na análise adicional, não encontramos um efeito de contágio das compras de stablecoin em prazos mais longos, como vencimentos de 2 e 5 anos, embora tenhamos encontrado repercussões limitadas nos vencimentos de 10 anos. Em princípio, os efeitos das entradas e saídas podem ser assimétricos, uma vez que o primeiro confere ao emitente uma certa margem de discricionariedade no calendário das compras, que não existe quando as condições de mercado são restritivas. Quando permitimos que as estimativas variem sob as condições de entrada e saída, descobrimos que o impacto das saídas nos rendimentos é quantitativamente maior do que o das entradas (+6-8 bps vs. -3bps, respectivamente). Finalmente, com base em nossa estratégia IV e especificações de linha de base, também dividimos o impacto estimado no rendimento dos fluxos de stablecoin em contribuições específicas do emissor. Descobrimos que os fluxos USDT contribuíram mais, em média, com cerca de 70%, enquanto os fluxos USDC contribuíram com cerca de 19% para o impacto dos rendimentos estimados. Outros emissores de stablecoin contribuíram com o restante (cerca de 11%). Estas contribuições são qualitativamente proporcionais à dimensão do emitente. Nossas descobertas têm implicações políticas importantes, especialmente se o mercado de stablecoin continuar a crescer. No que diz respeito à política monetária, nossas estimativas de impacto no rendimento sugerem que, se a indústria de stablecoin continuar a crescer rapidamente, isso pode eventualmente afetar a transmissão da política monetária para os rendimentos do Tesouro. A crescente influência das stablecoins no mercado de Treasuries também pode levar à escassez de ativos seguros para instituições financeiras não bancárias, o que pode afetar os prêmios de liquidez. Com relação à regulamentação de stablecoin, nossos resultados destacam a importância da divulgação transparente de reservas para monitorar efetivamente uma carteira centralizada de reservas de stablecoin. Quando as stablecoins se tornam grandes investidores no mercado do Tesouro, pode haver potenciais implicações para a estabilidade financeira. Por um lado, expõe o mercado ao risco de uma venda que poderia ocorrer no caso de uma corrida às principais stablecoins. De facto, as nossas estimativas sugerem que este efeito assimétrico já é mensurável. As nossas estimativas podem ser o limite inferior do potencial efeito de venda, uma vez que se baseiam numa amostra que se baseia principalmente em mercados em crescimento e, por conseguinte, podem subestimar o potencial de efeitos não lineares sob forte pressão. Além disso, as próprias stablecoins podem facilitar estratégias de arbitragem, como a negociação com base no Tesouro, por meio de investimentos como acordos de recompra reversa lastreados em garantias do Tesouro, o que é uma preocupação primordial para os reguladores. As reservas de capital próprio e de liquidez podem atenuar alguns destes riscos para a estabilidade financeira. Nossa análise é baseada em dados diários de janeiro de 2021 a março de 2025. Primeiro, coletamos dados de capitalização de mercado do CoinMarketCap para seis stablecoins lastreadas em USDT: USDT, USDC, TUSD, BUSD, FDUSD e PYUSD. Agregamos os dados dessas stablecoins para obter uma métrica que mede a capitalização de mercado total das stablecoins e, em seguida, calculamos sua variação de 5 dias. Recolhemos os preços diários do Bitcoin e do Ethereum, as duas maiores criptomoedas, através do Yahoo Finance. Obtivemos a série diária da curva de rendimentos do Tesouro dos EUA do FRED. Foram considerados os seguintes termos: 1 mês, 3 meses, 6 meses, 1 ano, 2 anos e 10 anos. Como parte de nossa estratégia de identificação, também utilizamos uma versão diária da sequência de criptochoque proposta por Aldasoro et al (2025). Os choques cripto são calculados como um componente imprevisível do Bloomberg Galaxy Crypto Index (BGCI), que captura uma ampla gama de dinâmicas do mercado cripto (forneceremos mais detalhes sobre choques cripto abaixo). A Figura 2 mostra a capitalização de mercado e os rendimentos do Tesouro dos EUA das stablecoins lastreadas em USD durante o período de amostragem. A capitalização de mercado da stablecoin vem aumentando desde o segundo semestre de 2023, com crescimento significativo no início e no final de 2024. A indústria é altamente concentrada. As duas maiores stablecoins (USDT e USDC) representam mais de 95% do valor pendente. Os rendimentos do Tesouro em nossa amostra cobrem tanto o ciclo de alta de juros quanto o ciclo de pausa e flexibilização subsequente que começa por volta de meados de 2024. O período de amostragem também inclui um período de inversão significativa da curva, mais notavelmente a linha azul escura movendo-se da base para o topo da curva de rendimento.

Este artigo examina se os fluxos de stablecoin exercem pressão de demanda mensurável sobre os rendimentos do Tesouro dos EUA. O Tribunal documentou duas conclusões fundamentais. Primeiro, os fluxos de stablecoin reduziram os rendimentos do Tesouro de curto prazo de forma comparável ao impacto do QE de pequena escala nos rendimentos de longo prazo. Em nossa especificação mais rigorosa, superando o problema da endogeneidade usando uma série de choques cripto que afetam os fluxos de stablecoin, mas não afetam diretamente os rendimentos do Tesouro, descobrimos que uma entrada de stablecoin de US$ 3,5 bilhões em 5 dias (ou seja, 2 desvios padrão) reduziria o rendimento do Tesouro de 3 meses em cerca de 2-2,5 pontos base (bps) em 10 dias. Em segundo lugar, dividimos o impacto do rendimento em contribuições específicas do emissor e descobrimos que o USDT contribuiu mais para a depressão do rendimento do Tesouro, seguido pelo USDC. Discutimos as implicações políticas dessas descobertas para a transmissão da política monetária, transparência das reservas de stablecoin e estabilidade financeira. Nossa análise empírica é baseada em dados diários de janeiro de 2021 a março de 2025. Para construir uma medida dos fluxos de stablecoin, coletamos dados de capitalização de mercado para as seis maiores stablecoins lastreadas em USD e as agregamos em um único número. Em seguida, usamos a mudança de 5 dias na capitalização de mercado total da stablecoin como um indicador proxy para as entradas de stablecoin. Coletamos dados sobre a curva de rendimento do Tesouro dos EUA, bem como os preços das criptomoedas (Bitcoin e Ethereum). Escolhemos o rendimento do Tesouro de 3 meses como a variável de resultado em que estamos interessados, pois as maiores stablecoins divulgaram ou declararam publicamente esse vencimento como seu vencimento de investimento preferido. Uma projeção local univariada simples que correlaciona a mudança no rendimento do Tesouro de 3 meses com o fluxo de stablecoin de 5 dias pode estar sujeita a vieses endógenos significativos. Na verdade, essa estimativa normativa "ingênua" sugere que a entrada de stablecoin de US$ 3,5 bilhões se correlaciona com um rendimento do Tesouro de 3 meses caindo em até 25 pontos-base em 30 dias. A magnitude desse efeito é incrivelmente grande, pois sugere que o impacto de uma entrada de stablecoin de desvio padrão de 2 nas taxas de juros de curto prazo é semelhante ao de um corte na taxa de política monetária do Fed. Acreditamos que essas grandes estimativas podem ser explicadas pela presença de endogeneidade que distorce as estimativas para baixo (ou seja, estimativas negativas que são maiores em relação ao efeito verdadeiro) devido ao viés variável ausente (porque os potenciais fatores de confusão não são controlados) e ao viés de simultaneidade (porque os rendimentos do Tesouro podem afetar a liquidez da stablecoin). Para superar o problema da endogeneidade, primeiro estendemos a especificação de projeção local para controlar a curva de rendimento do Tesouro, bem como os preços dos criptoativos. Essas variáveis de controle são divididas em dois grupos. O primeiro grupo inclui a variação a prazo do rendimento das obrigações do Tesouro dos EUA de todos os prazos de vencimento que não sejam 3 meses (de t a t+h). Controlamos a evolução da curva de rendimentos do Tesouro a prazo para isolar o impacto condicional dos fluxos de stablecoin no rendimento de 3 meses com base em mudanças nos rendimentos de vencimentos vizinhos sobre os mesmos vencimentos projetados localmente. O segundo conjunto de variáveis de controle inclui rendimentos do Tesouro e preços de criptoativos com uma variação de 5 dias (de T-5 para T) para controlar várias condições financeiras e macroeconômicas que podem estar associadas aos fluxos de stablecoin. Com a introdução dessas variáveis de controle, as projeções locais estimam que os rendimentos do Tesouro caíram de 2,5 a 5 pontos-base após a entrada de stablecoin de US$ 3,5 bilhões. Estas estimativas são estatisticamente significativas, mas quase uma ordem de grandeza menor do que as estimativas "ingênuas". A atenuação das estimativas é consistente com o que esperaríamos dos sinais de viés endógeno. Na terceira especificação, fortalecemos ainda mais a identificação através da estratégia da Variável Instrumental (IV). (2025), instrumentalizamos fluxos de stablecoin de 5 dias com uma série de choques criptográficos que são construídos sobre os componentes imprevisíveis do Bloomberg Galaxy Crypto Index. Usamos a soma de acumulação de sequências de choque cripto como variáveis instrumentais para capturar a natureza especial, mas persistente, dos altos e baixos do mercado cripto. A regressão de primeiro estágio dos fluxos de stablecoin de 5 dias para choques criptográficos cumulativos satisfaz a condição de correlação e mostra que as stablecoins tendem a ter entradas significativas durante os booms do mercado cripto. Acreditamos que a restrição de exclusão está satisfeita, já que o boom cripto específico é isolado o suficiente para não ter um impacto significativo nos preços do mercado do Tesouro – a menos que por meio de entradas em stablecoins, os emissores usem esses fundos para comprar títulos do Tesouro. Nossa estimativa IV sugere que uma entrada de stablecoin de US$ 3,5 bilhões reduziria o rendimento do Tesouro de 3 meses em 2-2,5 pontos base. Estes resultados são robustos para alterar o conjunto de variáveis de controlo, concentrando-se em maturidades que têm uma baixa correlação com o rendimento de 3 meses – se houver, os resultados são ligeiramente mais fortes em número. Na análise adicional, não encontramos um efeito de contágio das compras de stablecoin em prazos mais longos, como vencimentos de 2 e 5 anos, embora tenhamos encontrado repercussões limitadas nos vencimentos de 10 anos. Em princípio, os efeitos das entradas e saídas podem ser assimétricos, uma vez que o primeiro confere ao emitente uma certa margem de discricionariedade no calendário das compras, que não existe quando as condições de mercado são restritivas. Quando permitimos que as estimativas variem sob as condições de entrada e saída, descobrimos que o impacto das saídas nos rendimentos é quantitativamente maior do que o das entradas (+6-8 bps vs. -3bps, respectivamente). Finalmente, com base em nossa estratégia IV e especificações de linha de base, também dividimos o impacto estimado no rendimento dos fluxos de stablecoin em contribuições específicas do emissor. Descobrimos que os fluxos USDT contribuíram mais, em média, com cerca de 70%, enquanto os fluxos USDC contribuíram com cerca de 19% para o impacto dos rendimentos estimados. Outros emissores de stablecoin contribuíram com o restante (cerca de 11%). Estas contribuições são qualitativamente proporcionais à dimensão do emitente. Nossas descobertas têm implicações políticas importantes, especialmente se o mercado de stablecoin continuar a crescer. No que diz respeito à política monetária, nossas estimativas de impacto no rendimento sugerem que, se a indústria de stablecoin continuar a crescer rapidamente, isso pode eventualmente afetar a transmissão da política monetária para os rendimentos do Tesouro. A crescente influência das stablecoins no mercado de Treasuries também pode levar à escassez de ativos seguros para instituições financeiras não bancárias, o que pode afetar os prêmios de liquidez. Com relação à regulamentação de stablecoin, nossos resultados destacam a importância da divulgação transparente de reservas para monitorar efetivamente uma carteira centralizada de reservas de stablecoin. Quando as stablecoins se tornam grandes investidores no mercado do Tesouro, pode haver potenciais implicações para a estabilidade financeira. Por um lado, expõe o mercado ao risco de uma venda que poderia ocorrer no caso de uma corrida às principais stablecoins. De facto, as nossas estimativas sugerem que este efeito assimétrico já é mensurável. As nossas estimativas podem ser o limite inferior do potencial efeito de venda, uma vez que se baseiam numa amostra que se baseia principalmente em mercados em crescimento e, por conseguinte, podem subestimar o potencial de efeitos não lineares sob forte pressão. Além disso, as próprias stablecoins podem facilitar estratégias de arbitragem, como a negociação com base no Tesouro, por meio de investimentos como acordos de recompra reversa lastreados em garantias do Tesouro, o que é uma preocupação primordial para os reguladores. As reservas de capital próprio e de liquidez podem atenuar alguns destes riscos para a estabilidade financeira. Nossa análise é baseada em dados diários de janeiro de 2021 a março de 2025. Primeiro, coletamos dados de capitalização de mercado do CoinMarketCap para seis stablecoins lastreadas em USDT: USDT, USDC, TUSD, BUSD, FDUSD e PYUSD. Agregamos os dados dessas stablecoins para obter uma métrica que mede a capitalização de mercado total das stablecoins e, em seguida, calculamos sua variação de 5 dias. Recolhemos os preços diários do Bitcoin e do Ethereum, as duas maiores criptomoedas, através do Yahoo Finance. Obtivemos a série diária da curva de rendimentos do Tesouro dos EUA do FRED. Foram considerados os seguintes termos: 1 mês, 3 meses, 6 meses, 1 ano, 2 anos e 10 anos. Como parte de nossa estratégia de identificação, também utilizamos uma versão diária da sequência de criptochoque proposta por Aldasoro et al (2025). Os choques cripto são calculados como um componente imprevisível do Bloomberg Galaxy Crypto Index (BGCI), que captura uma ampla gama de dinâmicas do mercado cripto (forneceremos mais detalhes sobre choques cripto abaixo). A Figura 2 mostra a capitalização de mercado e os rendimentos do Tesouro dos EUA das stablecoins lastreadas em USD durante o período de amostragem. A capitalização de mercado da stablecoin vem aumentando desde o segundo semestre de 2023, com crescimento significativo no início e no final de 2024. A indústria é altamente concentrada. As duas maiores stablecoins (USDT e USDC) representam mais de 95% do valor pendente. Os rendimentos do Tesouro em nossa amostra cobrem tanto o ciclo de alta de juros quanto o ciclo de pausa e flexibilização subsequente que começa por volta de meados de 2024. O período de amostragem também inclui um período de inversão significativa da curva, mais notavelmente a linha azul escura movendo-se da base para o topo da curva de rendimento.  Escala. Estima-se que o impacto no rendimento de 2 a 2,5 pontos-base venha de US$ 3,5 bilhões (ou 2 desvios-padrão) de entradas de stablecoin, que até o final de 2024, o O tamanho da indústria é de cerca de US $ 200 bilhões. À medida que a indústria de stablecoins continua a crescer, não é irrazoável esperar que sua pegada no mercado de Tesouros também aumente. Supondo que, até 2028, a indústria de stablecoins cresça 10 vezes, para US$ 2 trilhões, a diferença no tráfego de 5 dias aumenta proporcionalmente. O fluxo de desvio padrão 2 atingiria então cerca de US$ 11 bilhões, com um impacto estimado de -6,28 a 7,85 pontos-base nos rendimentos do Tesouro. Essas estimativas sugerem que a crescente indústria de stablecoin pode eventualmente diminuir os rendimentos de curto prazo, afetando completamente a transmissão da política monetária do Fed para os rendimentos do mercado. Mecanismo. Existem pelo menos três canais para as stablecoins influenciarem os preços no mercado de Treasuries. A primeira é através da demanda direta, já que a compra de stablecoins reduz a oferta disponível de papel-moeda, desde que o dinheiro que flui para a stablecoin não flua para os títulos do tesouro. O segundo canal é indireto, já que a demanda por stablecoin por títulos do Tesouro dos EUA poderia aliviar as restrições de balanço dos traders. Isso, por sua vez, afetará os preços dos ativos, pois reduzirá a oferta de títulos do Tesouro que os traders precisam absorver. O terceiro canal é através do efeito de sinal, uma vez que grandes entradas podem tornar-se um sinal de apetite institucional pelo risco ou falta dele, que os investidores incorporam no mercado. Implicações políticas. As políticas em torno da transparência das reservas irão interagir com a pegada crescente das stablecoins no mercado do Tesouro. Por exemplo, as divulgações de reservas refinadas do USDC melhoram a previsibilidade do mercado, enquanto a opacidade do USDT complica a análise. Requisitos regulatórios para relatórios padronizados poderiam mitigar o risco sistêmico representado pela propriedade centralizada de títulos do governo, tornando alguns desses fluxos mais transparentes e previsíveis. Embora o mercado de stablecoin ainda seja relativamente pequeno, os emissores de stablecoin já são um ator significativo no mercado de Tesouro, e nossas descobertas sugerem que os rendimentos já estão tendo algum impacto neste estágio inicial.

Escala. Estima-se que o impacto no rendimento de 2 a 2,5 pontos-base venha de US$ 3,5 bilhões (ou 2 desvios-padrão) de entradas de stablecoin, que até o final de 2024, o O tamanho da indústria é de cerca de US $ 200 bilhões. À medida que a indústria de stablecoins continua a crescer, não é irrazoável esperar que sua pegada no mercado de Tesouros também aumente. Supondo que, até 2028, a indústria de stablecoins cresça 10 vezes, para US$ 2 trilhões, a diferença no tráfego de 5 dias aumenta proporcionalmente. O fluxo de desvio padrão 2 atingiria então cerca de US$ 11 bilhões, com um impacto estimado de -6,28 a 7,85 pontos-base nos rendimentos do Tesouro. Essas estimativas sugerem que a crescente indústria de stablecoin pode eventualmente diminuir os rendimentos de curto prazo, afetando completamente a transmissão da política monetária do Fed para os rendimentos do mercado. Mecanismo. Existem pelo menos três canais para as stablecoins influenciarem os preços no mercado de Treasuries. A primeira é através da demanda direta, já que a compra de stablecoins reduz a oferta disponível de papel-moeda, desde que o dinheiro que flui para a stablecoin não flua para os títulos do tesouro. O segundo canal é indireto, já que a demanda por stablecoin por títulos do Tesouro dos EUA poderia aliviar as restrições de balanço dos traders. Isso, por sua vez, afetará os preços dos ativos, pois reduzirá a oferta de títulos do Tesouro que os traders precisam absorver. O terceiro canal é através do efeito de sinal, uma vez que grandes entradas podem tornar-se um sinal de apetite institucional pelo risco ou falta dele, que os investidores incorporam no mercado. Implicações políticas. As políticas em torno da transparência das reservas irão interagir com a pegada crescente das stablecoins no mercado do Tesouro. Por exemplo, as divulgações de reservas refinadas do USDC melhoram a previsibilidade do mercado, enquanto a opacidade do USDT complica a análise. Requisitos regulatórios para relatórios padronizados poderiam mitigar o risco sistêmico representado pela propriedade centralizada de títulos do governo, tornando alguns desses fluxos mais transparentes e previsíveis. Embora o mercado de stablecoin ainda seja relativamente pequeno, os emissores de stablecoin já são um ator significativo no mercado de Tesouro, e nossas descobertas sugerem que os rendimentos já estão tendo algum impacto neste estágio inicial. A política monetária também interagirá com o papel das stablecoins como investidores no mercado de Treasuries. Por exemplo, em uma situação em que as stablecoins se tornam muito grandes, a compressão do rendimento impulsionada por stablecoins pode enfraquecer o controle do Fed sobre as taxas de juros de curto prazo, o que pode exigir uma política monetária coordenada entre os reguladores para influenciar efetivamente as condições financeiras. Essa visão não é apenas teórica – por exemplo, o "dilema verde" do início do século 21 decorre do fato de que a política monetária do Fed não teve o impacto desejado nos rendimentos do Tesouro de longo prazo. Na época, isso se deveu em grande parte à enorme demanda por títulos do Tesouro dos EUA por parte de investidores estrangeiros, o que afetou os preços no mercado do Tesouro dos EUA.

Por fim, as stablecoins tornam-se investidores no mercado de Treasuries, o que tem um claro impacto na estabilidade financeira. Conforme discutido na literatura sobre stablecoins, elas ainda são funcionais, e seus balanços estão sujeitos ao risco de liquidez e taxa de juros, bem como a algum risco de crédito. Portanto, se uma stablecoin importante ficar sob forte pressão de resgate, especialmente dada a falta de uma janela de desconto ou credor de último recurso, uma posição concentrada em títulos do Tesouro pode expor o mercado a uma venda, especialmente aqueles que não amadurecerão imediatamente. As evidências que fornecemos sobre o efeito assimétrico sugerem que as stablecoins podem ter um impacto maior no mercado de Tesouro em um ambiente caracterizado por grandes e acentuadas saídas. A este respeito, as magnitudes sugeridas pelas nossas estimativas podem ser um limite inferior, uma vez que se baseiam numa amostra que inclui principalmente um mercado em crescimento. É provável que isso mude à medida que a indústria de stablecoins cresce, exacerbando as preocupações com a estabilidade do mercado de Treasuries.

Limite. Nossa análise fornece algumas evidências preliminares da pegada emergente das stablecoins no mercado de Tesouro. No entanto, nossos resultados devem ser interpretados com cautela. Em primeiro lugar, enfrentamos restrições de dados em nossa análise, pois a carteira de reservas USDT é incompletamente divulgada em sua data de validade, o que complica a identificação. Portanto, devemos assumir qual vencimento de títulos do Tesouro tem maior probabilidade de ser afetado pelos fluxos de stablecoin. Em segundo lugar, controlamos a volatilidade nos mercados financeiros, incluindo retornos de Bitcoin e Ether, bem como mudanças nos rendimentos em vários vencimentos do Tesouro. No entanto, essas variáveis podem não capturar totalmente o sentimento de risco e as condições macroeconômicas que, coletivamente, afetam os fluxos de stablecoin e os rendimentos do Tesouro. Tentamos resolver esse problema com uma estratégia de variável de ferramenta, mas percebemos que nossas variáveis de ferramenta em si podem ser limitadas, incluindo especificações incorretas em nosso modelo de projeto local. Além disso, devido às restrições de dados e à alta concentração da indústria de stablecoin, nossas estimativas dependem quase inteiramente de variações de séries temporais, já que a seção transversal é muito limitada para ser explorada de qualquer maneira significativa.

Em suma, as stablecoins tornaram-se players significativos no mercado de Treasuries, tendo um impacto mensurável nos rendimentos de curto prazo. Seu crescimento borra as linhas entre criptomoedas e finanças tradicionais, exigindo que os reguladores se concentrem em como elas são reservadas, no impacto potencial na transmissão da política monetária e nos riscos à estabilidade financeira. A investigação futura poderá explorar as repercussões transfronteiras e as interações com fundos do mercado monetário, em especial durante crises de liquidez.