DeFi está estagnado.

O setor RWA está mantendo as criptomoedas vivas.

No ano passado, o setor RWA cresceu impressionantes 695%, enquanto o DeFi permaneceu praticamente estagnado, crescendo apenas 3,4%.

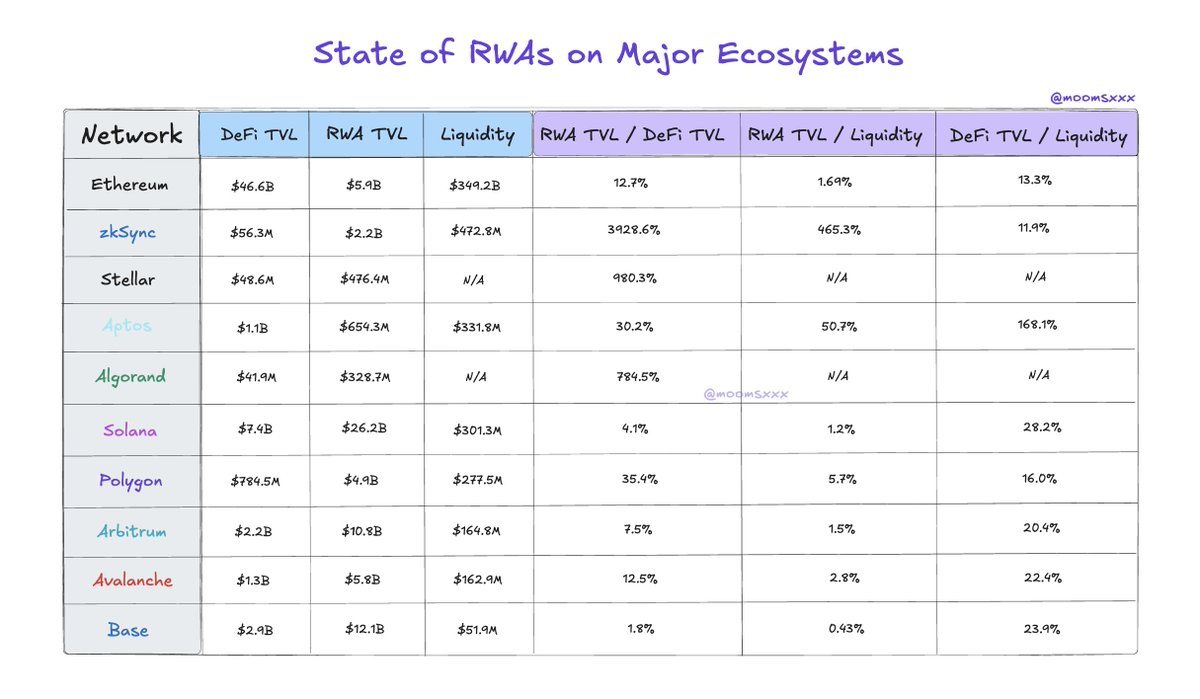

De acordo com dados da @RWA_xyz, 10 ecossistemas agora ostentam mais de US$ 50 milhões em ativos tokenizados, um sinal claro de crescente adoção institucional.

Neste artigo, vamos mergulhar nesses ecossistemas, comparando sua vertical RWA com sua atividade e liquidez DeFi mais ampla, para entender onde o setor RWA está ganhando impulso e onde é mais provável que prospere.

Vamos por ordem com base no valor total da RWA por cadeia, da maior à menor.

1.) @ethereum

1º pela quantidade total de ativos tokenizados, com US$ 5,98 bilhões, o Ethereum L1 detém 56,8% da participação total do mercado RWA.

Além disso, embora não nos aprofundemos nisso em detalhes aqui, vale a pena destacar que 54,8% da capitalização de mercado total da stablecoin é mantida no Ethereum L1, seguido por Tron com 29,9% e Solana com 5,5% de participação de mercado.

📊 DESAGREGAÇÃO TVL

DeFi TVL - $46,6 Bilhões

Bridged TVL - $349,2 Bilhões

RWA TVL - $5,9 Bilhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 12,7%

Com essa relação, estamos analisando quanto da atividade DeFi da cadeia é composta por RWAs.

RWA TVL / Bridged TVL - 1,69%

Este rácio ajuda-nos a compreender quanto da liquidez total em ponte na cadeia está realmente a fluir para os RWAs.

Um baixo índice implica que há demanda inexplorada e capital ocioso que poderia ser direcionado para ativos do mundo real. Por outro lado, uma alta proporção indica que a cadeia é eficaz em capturar valor e direcioná-lo para RWAs.

Você também pode pensar nisso como eficiência de capital para a adoção da RWA.

No caso do Ethereum, está claro que há muito capital esperando para ser desbloqueado.

DeFi TVL / Bridged TVL - 13,3%

Usando a mesma lógica, podemos aplicar a métrica anterior ao DeFi e observar que uma parcela maior de liquidez em ponte é ativamente utilizada dentro dos protocolos DeFi em comparação com RWAs. Em última análise, isso indica maior capacidade de composição e capital mais "produtivo" em DeFi do que no setor RWA.

Embora ainda haja muito espaço para crescimento, quando comparamos o crescimento de DeFi e RWA no Ethereum desde o fundo de 2022, a tendência é clara.

De 21 de novembro de 2022 a 21 de abril de 2025:

• DeFi TVL cresceu 100,5%

• RWA TVL cresceu 486,2%

🏛️ PRESENÇA INSTITUCIONAL NO ECOSSISTEMA

8 dos 17 fundos institucionais estão atualmente implantados no Ethereum, sendo 7 deles administrados pela @Securitize e o outro pela @superstatefunds.

Além disso, os dois maiores tokens lastreados em ouro, $PAXG e $XAUT, também são emitidos no Ethereum.

Até agora, apesar das críticas em torno da pilha de tecnologia do Ethereum, as instituições continuam a favorecê-lo em relação a qualquer outra cadeia, e essa tendência não parece estar desacelerando tão cedo.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO ETHEREUM

• Liquidez Profunda - Alto potencial para encontrar demanda por seus ativos

• Composability - Oportunidade de lançar novos produtos e recursos graças ao vibrante ecossistema DeFi

• Confiabilidade e Segurança - Cadeia estabelecida sem histórico de problemas de segurança ou confiabilidade e protegida por mais de US$ 50 bilhões em capital.

2.) @zksync

2º pelo RWA Total Value, o zkSync viu um aumento de 10x nessa métrica no final de fevereiro, graças ao lançamento do @tradable_xyz, um protocolo de crédito privado que atualmente tem mais de US$ 2 bilhões em empréstimos ativos.

📊 DESAGREGAÇÃO TVL

DeFi TVL - $56,3 Milhões

Bridged TVL - $472,8 Milhões

RWA TVL - $2,2 Bilhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 3928,6%

Essa proporção é notavelmente alta, indicando um ecossistema DeFi menos desenvolvido em comparação com a quantidade significativa de RWAs na cadeia, embora a maioria venha de um único protocolo.

RWA TVL / Bridged TVL - 465,3%

Esse índice também é bastante alto e pode ser interpretado de duas maneiras: ou há uma baixa quantidade de liquidez na cadeia, ou os RWAs já estão aproveitando a maior parte da demanda existente, com pouco espaço para crescimento.

DeFi TVL / Bridged TVL - 11,9%

Olhando para esta relação, vemos que é bastante semelhante ao Ethereum.

No entanto, é importante notar que o valor total de US$ 2 bilhões vindo do Tradable infla significativamente essas métricas, o que pode não dar uma imagem adequada da situação do zkSync.

Se excluirmos os $2B de Tradable da equação, o valor total RWA do zkSync é ~$191M. Isto dá-nos:

RWA TVL / DeFi TVL - 241%

RWA TVL / TVL em ponte - 40%

Estes rácios ajustados mostram que o sector RWA está mais desenvolvido do que o DeFi e que uma parte significativa da liquidez "ativa" está a ser direcionada para os RWA.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO ZKSYNC

• Capacidade de lançar sua própria corrente elástica ZK

• Interoperabilidade entre cadeias ZK

A pilha de tecnologia da ZKSync está entre as mais avançadas do espaço. A capacidade das instituições de lançar a sua cadeia zk ainda é massivamente negligenciada.

Podemos ver um futuro em que dois bancos operam, cada um, a sua própria cadeia ZK, ao mesmo tempo que podem partilhar dados e capital de um para outro, preservando a confidencialidade sobre o valor de tais transferências.

A privacidade habilitada pela tecnologia ZK já está sendo explorada por jogadores como @DeutscheBank, @sygnumofficial e @UBS.

Não ficaria surpreso em ver mais instituições se juntarem ao ecossistema em breve.

3.) @StellarOrg

3º pelo valor total da RWA, a Stellar construiu fortes laços com empresas, instituições TradFi e governos, graças ao seu foco em pagamentos transfronteiriços de baixo custo e emissão de ativos.

📊 DESAGREGAÇÃO TVL

DeFi TVL – $48,6 Milhões

RWA TVL – $476,4 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL – 980,3%

Essa proporção massiva diz tudo: os ativos tokenizados no Stellar são quase 10x maiores do que seu ecossistema DeFi.

A maioria dos ativos tokenizados da Stellar vem da $BENJI, o fundo onchain da @FTI_US focado em títulos do Tesouro dos EUA, que responde por 98% da TVL da RWA na Stellar.

Observe também como @WisdomTreeFunds lançou seu token lastreado em ouro $WTGOLD na Stellar, mas com apenas US$ 1 milhão de valor de mercado, a tração permanece baixa por enquanto.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO STELLAR

1.) A cadeia é conhecida por permitir mercados DeFi permitidos ou "semiprivados", o que é altamente valorizado por entidades tradFi.

2.) Ao mesmo tempo, tem um forte histórico de trabalho com empresas estabelecidas, como @MoneyGram, @circle, @veloprotocol e outras.

No geral, o Stellar está menos focado na composição DeFi e mais em trilhos e infraestrutura FX/remessa com os quais as instituições já estão familiarizadas.

4.) @Aptos

A Aptos tem sido uma das cadeias de crescimento mais rápido em termos de TVL nos últimos 6 meses. Boa parte desse crescimento veio das RWAs, que subiram 50%.

📊 DESAGREGAÇÃO TVL

DeFi TVL - $1,1 Bilhões

Bridged TVL - $654,3 Milhões

RWA TVL - $331,8 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 30,2%

RWA TVL / Bridged TVL - 50,7%

DeFi TVL / Bridged TVL - 168,1%

O fato de os ativos tokenizados representarem quase 30% da atividade DeFi em uma cadeia com US$ 1 bilhão em TVL indica forte tração no ecossistema RWA.

Isso é mais evidente quando se olha para a quantidade de jogadores tradFi construindo em Aptos. Veja como é o seu RWA TVL:

Empréstimos ativos da @pactconsortium - $219M

$BUIDL pela Blackrock - $53 Milhões

$BENJI por Franklin Templeton - $22M

Os três fundos onchain da @librecap - $20M

$ACRED por Securitize - $10M

$USDY por Ondo - $7M

Também vale a pena notar que o Aptos é a segunda maior cadeia para $BUIDL depois do Ethereum.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO APTOS

1.) O Aptos usa Move em vez de Solidity.

Isso o torna extremamente seguro para aplicativos financeiros, onde você não quer exploits como bugs de reentrância ou erros de estouro.

2.) Embora eu esteja tentando me concentrar o mínimo possível na tecnologia, a Aptos processou 326 milhões de transações em um único dia sem falhas, atrasos ou picos de taxas de gás em agosto de 2024.

Acredito que essas duas razões são as razões pelas quais a cadeia está atraindo os engenheiros da TradFi.

5.) @Algorand

📊 DESAGREGAÇÃO TVL

DeFi TVL - $41,9 Milhões

RWA TVL - $328,7 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 784,5%

Vejo Algorand numa posição semelhante à de Stellar. Em vez de se esforçar para o DeFi, a cadeia se concentra em colaborações com empresas e governos, como @FIFAcom, @bancaditalia, @UN e outros.

Atualmente, 100% de seu valor total RWA vem de @exodus ações tokenizadas.

É interessante como @Securitize é, mais uma vez, o parceiro de infraestrutura que lida com a emissão e o back-end do produto.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NA ALGORAND

1.) Uma das principais vantagens de tokenizar na Algorand reside em suas fortes relações com governos e bancos centrais, especialmente em toda a Europa.

2.) Ao mesmo tempo, a Algorand usa o Algorand Standard Assets (ASAs), um padrão de tokenização nativo que simplifica o processo para os desenvolvedores lançarem produtos tokenizados.

Um bom exemplo é a ZTLment, uma fintech europeia que migrou do Ethereum para a Algorand. Na ETHDenver, eles explicaram como os recursos integrados da Algorand, como transações atômicas e aprovações multisig, os ajudaram a reduzir em muito a necessidade de desenvolvimento personalizado.

6.) @solana

Surpreendentemente, Solana ocupa a 6ª posição em valor total da RWA na cadeia.

📊 DESAGREGAÇÃO TVL

DeFi TVL - $7,4 Bilhões

Bridged TVL - $26,2 Bilhões

RWA TVL - $301,3 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 4,1%

RWA TVL / Bridged TVL - 1,2%

DeFi TVL / Bridged TVL - 28,2%

Como esperado, Solana mostra um ecossistema DeFi mais desenvolvido em comparação com a maioria das cadeias que discutimos até agora, o que resulta em proporções mais baixas nas duas primeiras métricas.

Levando em conta Ethereum e Aptos, as duas únicas cadeias com $1B+ de TVL já mencionadas, o ecossistema RWA de Solana parece menos desenvolvido para uma rede de seu tamanho.

Indo mais a fundo, o valor total do RWA é distribuído da seguinte forma:

$USDY por Ondo - $173 Milhões

$OUSG por Ondo - $79M

$ACRED por @apolloglobal - $25M

$BUIDL por Blackrock - $20M

Fundos do @librecap - ~$4M

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO SOLANA

1.) Solana tem o ecossistema DeFi mais vibrante depois do Ethereum, oferecendo alta capacidade de composição para instituições que procuram explorar novos casos de uso para seus ativos tokenizados.

2.) Como Aptos, Solana oferece altas velocidades de transação e custos mais baixos, tornando-o ideal para negociações de alto volume.

Além disso, a comunidade de desenvolvimento e as iniciativas do ecossistema da Solana (como @superteam em várias regiões) estão crescendo rapidamente, com recursos crescentes e suporte para desenvolvedores.

7.) @0xPolygon

📊 DESAGREGAÇÃO TVL

DeFi TVL - $784,5 Milhões

Bridged TVL - $4,9 Bilhões

RWA TVL - $277,5 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 35,4%

RWA TVL / Bridged TVL - 5,7%

DeFi TVL / Bridged TVL - 16,0%

O que se destaca com a Polygon é seu ecossistema RWA relativamente bem desenvolvido em comparação com seu DeFi, mas com mais espaço para crescimento devido à liquidez inexplorada.

No caso da Polygon, uma parte significativa do valor total da RWA vem de bilhetes do tesouro, mas desta vez, não apenas dos EUA.

• $110M (40% do valor total) vem de $EUTBL, T-bills europeus por @Spiko_finance.

• Um adicional de US$ 17 milhões vem das T-bills tokenizadas do Spiko.

A outra metade do ecossistema RWA da cadeia é composta por:

• US$ 65 milhões divididos igualmente entre $BENJI e $BUIDL

• $15M de fundos de dois @hamilton_lane

• Os US$ 67 milhões restantes dos empréstimos ativos da @MercadoBitcoin

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO POLYGON

1.) O Polygon foi a primeira parada para muitas instituições explorarem RWAs de cadeia pública.

A Polygon foi uma das primeiras redes construídas em cima do Ethereum, alavancando sua alta segurança, mas oferecendo uma infraestrutura mais rápida e eficiente. Isso o tornou a escolha ideal para muitas instituições que exploram RWAs tokenizados em cadeias públicas.

2.) Sistema de identidade digital à prova de zk da Polygon.

A Polygon lançou o Polygon ID, uma infra de identidade digital que permite que os usuários se verifiquem sem revelar dados pessoais.

Como discutido no meu artigo anterior sobre ações tokenizadas, ter uma infraestrutura de identidade digital é crucial para tradFi e empresas que procuram tokenizar seus ativos.

Se você ainda não leu, pode conferir aqui:

3.) CDK do Polygon para rollups zk personalizados.

O CDK da Polygon permite que os desenvolvedores criem seu próprio pacote cumulativo de zk e o configurem com base em suas necessidades. Para uma instituição tradFi, isso pode incluir a ativação de certos recursos de privacidade ou KYC obrigatório.

8.) @arbitrum

📊 DESAGREGAÇÃO TVL

DeFi TVL - $2,2 Bilhões

Bridged TVL - $10,8 Bilhões

RWA TVL - $164,8 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 7,5%

RWA TVL / Bridged TVL - 1,5%

DeFi TVL / Bridged TVL - 20,4%

Parte dos produtos da @Spiko_finance também está disponível na Arbitrum, com US$ 25 milhões divididos quase igualmente entre títulos do tesouro europeus e americanos.

US$ 137 milhões, cerca de 83% da RWA TVL, vêm de títulos do tesouro dos EUA emitidos pelos jogadores mencionados anteriormente, enquanto os ≈ US$ 3 milhões restantes de ativos tokenizados são de ações tokenizadas da @DinariGlobal.

Vale notar que, embora o valor total não seja muito alto, a Arbitrum é uma das poucas cadeias que pode mostrar tração em ações tokenizadas dentro de seu ecossistema.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO ARBITRUM

1.) Ecossistema DeFi próspero

A maior força da Arbitrum reside em seu ecossistema DeFi maduro e amplo. Para tokenizadores de ativos, isso abre uma ampla gama de integrações e casos de uso inovadores, aproveitando o grande pool de protocolos e liquidez já existentes na rede.

2.) Pilha de órbita

À semelhança de outros ecossistemas, o Arbitrum permite que os devs lancem a sua própria cadeia L3 e a configurem com base nos seus requisitos.

3.) Iniciativas centradas no sector RWA

Um grande ponto a favor da Arbitrum é seu compromisso público de apoiar o setor RWA em sua cadeia.

Em junho de 2024, a fundação investiu US$ 27 milhões em seis produtos RWA como parte de uma estratégia para diversificar a tesouraria da DAO. Mais US$ 15,5 milhões foram investidos há dois meses, sempre com o objetivo de expandir o setor RWA em seu ecossistema.

9.) @avax

📊 DESAGREGAÇÃO TVL

DeFi TVL - $1,3 Bilhões

Bridged TVL - $5,8 Bilhões

RWA TVL - $162,9 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 12,5%

RWA TVL / Bridged TVL - 2,8%

DeFi TVL / Bridged TVL - 22,4%

Do ponto de vista da proporção, o Avalanche não se inclina para ser centrado em DeFi ou RWA.

O que diferencia a Avalanche, no entanto, é a diversidade de presença institucional em seu ecossistema, mais ampla do que a maioria das outras cadeias mencionadas até agora.

Encontramos novamente entidades como @Securitize, @BlackRock e @FTI_US, mas também protocolos únicos como:

• @opentrade_io - US$ 31 milhões em títulos americanos e globais

• @re - $12M em produtos de seguros

• @joinrepublic - $21M em carteiras de capital de risco

A Avalanche também é a terceira maior cadeia de $BUIDL da BlackRock, atrás apenas de Ethereum e Aptos, com quase a mesma participação que Aptos.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NO AVALANCHE

1.) Sub-redes

À semelhança de outros ecossistemas, os programadores podem lançar as suas próprias cadeias, L1s no caso da Avalanche, podendo assim:

• Escolha validadores

• Definir requisitos de conformidade (KYC, acesso permitido)

• Lógica VM personalizada ou compatível com EVM

Por exemplo, as sub-redes Avalanche Evergreen são bem conhecidas por serem adaptadas à instituição e "manterem os benefícios do desenvolvimento de redes públicas, permitindo recursos particulares historicamente apenas possíveis dentro de soluções empresariais".

2.) A avalanche é frequentemente incluída em programas institucionais de pesquisa e desenvolvimento e em programas-piloto

As principais instituições financeiras selecionaram a Avalanche como parte de sua prova de conceitos de tokenização (PoC). Por exemplo:

• JPMorgan e Apollo Global conduziram pilotos de tokenização via Onyx Digital Assets e Partior, usando a infraestrutura testnet da Avalanche.

• O Citi apresentou a Avalanche em sua pesquisa sobre finanças programáveis.

Estar regularmente envolvido em I&D de alto nível melhora a reputação da cadeia e posiciona-a para atrair mais entidades desse calibre.

3.) Iniciativas e fundo focado na RWA

Juntamente com a Arbitrum, a Avalanche é o único ecossistema nesta lista com uma iniciativa dedicada publicamente anunciada para RWAs.

No 4º trimestre de 2023, a Avalanche lançou o Avalanche Vista, um fundo de US$ 50 milhões destinado a acelerar a adoção da RWA. O fundo se concentra na compra de ativos tokenizados cunhados na Avalanche, ajudando a obter liquidez para RWAs na cadeia.

10.) @base

Por fim, pelo valor total da RWA, temos a Base, a rede que experimentou o crescimento mais acentuado em TVL e atividade nos últimos 18 meses.

📊 DESAGREGAÇÃO TVL

DeFi TVL - $2,9 Bilhões

Bridged TVL - $12,1 Bilhões

RWA TVL - $51,9 Milhões

📋 RÁCIOS CHAVE

RWA TVL / DeFi TVL - 1,8%

RWA TVL / Bridged TVL - 0,43%

DeFi TVL / Bridged TVL - 23,9%

Os dados mostram que há alta atividade DeFi na cadeia, com o crescimento da RWA ainda em seus estágios iniciais.

A maioria da RWA TVL da Base vem do fundo do tesouro americano @FTI_US $BENJI, no valor de US$ 46 milhões.

Os restantes ~$6M são geridos pela Centrifuge, também sob a forma de títulos do Tesouro dos EUA.

Curiosamente, as ações da @DinariGlobal também estão disponíveis na Base, mas com tração muito baixa em comparação com a Arbitrum.

🧱 BENEFÍCIOS DA TOKENIZAÇÃO DE ATIVOS NA BASE

1.) Vantagem do ecossistema Coinbase

Embora a Base opere de forma independente, ela se beneficia de uma profunda integração com o conjunto de ferramentas e infraestrutura da Coinbase. Os desenvolvedores podem aproveitar recursos como Coinbase Wallet, suporte nativo USDC e Prime Custody, melhorando significativamente a experiência do usuário, custódia de nível institucional e estratégias GTM.

2.) Boa composição DeFi

Como destacado acima, embora o setor RWA ainda esteja em sua infância, os emissores da Base podem contar com um ecossistema DeFi maduro e explorar casos de uso para seus ativos, incluindo potenciais integrações com a própria Coinbase.

Pense, por exemplo, em @CoinbaseWallet apoiando empréstimos BTC.

3.) Membro do ecossistema do PO

Embora seja uma visão de longo prazo, a Base é um membro central da @Optimism Superchain, que visa se tornar uma rede interoperável de L2s. À medida que essa visão se materializa, ativos tokenizados e usuários na Base poderão interagir com outras cadeias de OP, criando um cenário atraente para as instituições lançarem suas próprias cadeias.

📗 CONSIDERAÇÕES FINAIS

Para resumir, acredito que ambientes configuráveis como as sub-redes do Avalanche, Arbitrum Orbit, cadeias elásticas zkSync e Polygon CDK são muito importantes.

As instituições querem controlar o seu ambiente sem sacrificar os benefícios das redes públicas. A capacidade de "isolar" partes da cadeia enquanto mantém a capacidade de composição com protocolos DeFi é um poderoso ponto de venda.

Outra peça crítica é a infraestrutura de identidade digital. Quer acabe sendo o DID da Polygon ou outro padrão emergente, as instituições precisarão de soluções de identidade robustas para atender às necessidades de KYC, AML e conformidade, protegendo a privacidade do usuário.

Se eu tivesse que classificar os principais fatores a serem levados em consideração ao avaliar um ecossistema e sua adequação para tokenizar ativos, ficaria assim:

1. Conformidade regulamentar

2. Ambientes configuráveis

3. Escalabilidade e custo

4. Compatibilidade DeFi

5. Segurança comprovada

Embora todos esses elementos sejam essenciais, a capacidade de atender aos requisitos regulatórios e fornecer um ambiente seguro e personalizável não é negociável para os atores institucionais.

Também é importante lembrar que outros elementos, embora não sejam o foco desta peça, desempenham papéis críticos.

• Redes oracle integradas

• Custodiantes parceiros

• Suporte nativo de stablecoin,

• Infraestrutura de tokenização disponível

• Interoperabilidade com outras cadeias.

Por fim, não subestimaria o papel dos ETFs. Redes como Avalanche e Solana, que têm registros de ETF abertos para seus tokens, podem se beneficiar do aumento da legitimidade e conscientização que eles trazem para atrair instituições e parceiros.

Sinta-se à vontade para compartilhar seus pensamentos ou soltar qualquer feedback nos comentários, e fique atento à parte n°2, onde mergulharemos na próxima onda de cadeias centradas em RWA entrando no mercado, como @plumenetwork, @convergeonchain, @ e muito mais.

Mostrar original

79,55 mil

125

O conteúdo apresentado nesta página é fornecido por terceiros. Salvo indicação em contrário, a OKX não é o autor dos artigos citados e não reivindica quaisquer direitos de autor nos materiais. O conteúdo é fornecido apenas para fins informativos e não representa a opinião da OKX. Não se destina a ser um endosso de qualquer tipo e não deve ser considerado conselho de investimento ou uma solicitação para comprar ou vender ativos digitais. Na medida em que a IA generativa é utilizada para fornecer resumos ou outras informações, esse mesmo conteúdo gerado por IA pode ser impreciso ou inconsistente. Leia o artigo associado para obter mais detalhes e informações. A OKX não é responsável pelo conteúdo apresentado nos sites de terceiros. As detenções de ativos digitais, incluindo criptomoedas estáveis e NFTs, envolvem um nível de risco elevado e podem sofrer grandes flutuações. Deve considerar cuidadosamente se o trading ou a detenção de ativos digitais é adequado para si à luz da sua condição financeira.