DeFi jest w stagnacji.

Sektor RWA utrzymuje kryptowaluty przy życiu.

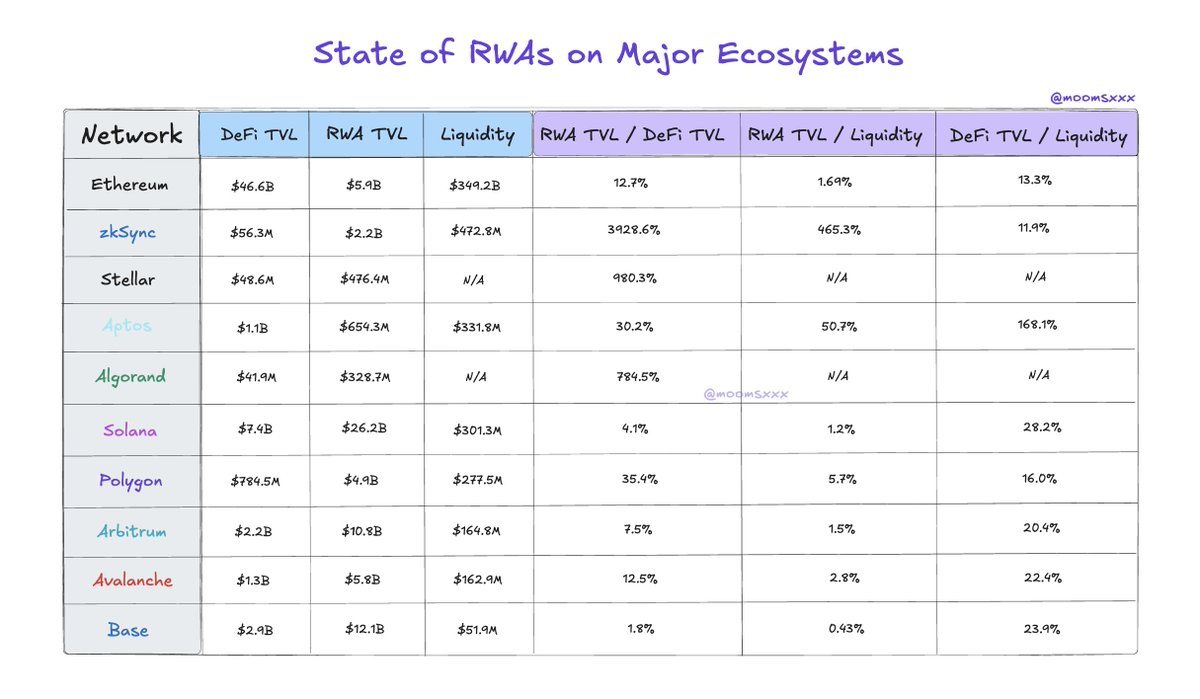

W ciągu ostatniego roku sektor RWA wzrósł o imponujące 695%, podczas gdy DeFi pozostało w dużej mierze w stagnacji, rosnąc tylko o 3,4%.

Według danych z @RWA_xyz, 10 ekosystemów może się obecnie pochwalić ponad 50 milionami dolarów w tokenizowanych aktywach, co jest wyraźnym znakiem rosnącej adopcji instytucjonalnej.

W tym artykule zagłębimy się w te ekosystemy, porównując ich pion RWA z szerszą aktywnością i płynnością DeFi, aby zrozumieć, gdzie sektor RWA nabiera rozpędu i gdzie najprawdopodobniej będzie się rozwijał.

Pójdziemy w kolejności na podstawie całkowitej wartości aktywów ważonych i ważonych na łańcuch, od największego do najmniejszego.

1.) @ethereum

Pierwsze pod względem całkowitej ilości tokenizowanych aktywów, z 5,98 miliarda dolarów, Ethereum L1 posiada 56,8% całkowitego udziału w rynku RWA.

Co więcej, chociaż nie będziemy się tutaj zagłębiać w szczegóły, warto podkreślić, że 54,8% całkowitej kapitalizacji rynkowej stablecoinów jest utrzymywane na Ethereum L1, a następnie Tron z 29,9% i Solana z 5,5% udziałem w rynku.

📊 PODZIAŁ TVL

DeFi TVL - $46.6 mld

Zmostkowany TVL - $349.2 mld

Płynna gospodarka życiowa TVL - $5.9 mld

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 12,7%

Dzięki temu wskaźnikowi analizujemy, jaka część aktywności DeFi w łańcuchu składa się z RWA.

RWA TVL / TVL pomostowy - 1,69%

Wskaźnik ten pomaga nam zrozumieć, jaka część całkowitej płynności pomostowej w łańcuchu faktycznie przepływa do aktywów ważonych ryzykiem.

Niski wskaźnik oznacza, że istnieje niewykorzystany popyt i niewykorzystany kapitał, który można skierować na aktywa w świecie rzeczywistym. Z drugiej strony, wysoki współczynnik wskazuje, że łańcuch jest skuteczny w wychwytywaniu wartości i kierowaniu jej do RWA.

Można to również traktować jako efektywność kapitałową dla przyjęcia RWA.

W przypadku Ethereum jasne jest, że jest dużo kapitału czekającego na odblokowanie.

DeFi TVL / Pomostowy TVL - 13,3%

Korzystając z tej samej logiki, możemy zastosować poprzednią metrykę do DeFi i zaobserwować, że większa część płynności pomostowej jest aktywnie wykorzystywana w protokołach DeFi w porównaniu z RWA. To ostatecznie wskazuje na wyższą komponowalność i bardziej "produktywny" kapitał w całym DeFi niż w sektorze RWA.

Chociaż wciąż jest dużo miejsca na wzrost, kiedy porównamy wzrost DeFi i RWA na Ethereum od dołka w 2022 roku, trend jest wyraźny.

Od 21 lis 2022 do 21 kwi 2025:

• DeFi TVL wzrósł o 100,5%

• TVL RWA wzrosła o 486,2%

🏛️ OBECNOŚĆ INSTYTUCJONALNA W EKOSYSTEMIE

8 z 17 funduszy instytucjonalnych jest obecnie wdrożonych w Ethereum, z czego 7 jest zarządzanych przez @Securitize, a pozostałe przez @superstatefunds.

Co więcej, dwa największe tokeny zabezpieczone złotem, $PAXG i $XAUT, są również emitowane na Ethereum.

Jak dotąd, pomimo krytyki stosu technologicznego Ethereum, instytucje nadal faworyzują go w stosunku do jakiegokolwiek innego łańcucha i nie wydaje się, aby trend ten miał w najbliższym czasie zwolnić.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA ETHEREUM

• Głęboka płynność - Wysoki potencjał do znalezienia popytu na Twoje aktywa

• Komponowalność - Możliwość wprowadzenia nowych produktów i funkcji dzięki tętniącemu życiem ekosystemowi DeFi

• Niezawodność i bezpieczeństwo - Ugruntowany łańcuch bez historii problemów z bezpieczeństwem lub niezawodnością i zabezpieczony kapitałem o wartości ponad 50 mld USD.

2.) @zksync

Drugi pod względem całkowitej wartości RWA, zkSync odnotował 10-krotny wzrost tego wskaźnika pod koniec lutego, dzięki uruchomieniu @tradable_xyz, prywatnego protokołu kredytowego, który obecnie ma ponad 2 miliardy USD aktywnych pożyczek.

📊 PODZIAŁ TVL

DeFi TVL - $56.3M

Zmostkowany TVL - $472.8 mln

Płynność ważona ryzykiem TVL - 2,2 mld USD

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 3928,6%

Wskaźnik ten jest szczególnie wysoki, co wskazuje na mniej rozwinięty ekosystem DeFi w porównaniu ze znaczną liczbą RWA w łańcuchu, chociaż większość z nich pochodzi z jednego protokołu.

Zasilanie domowe i ciepła / TVL pomostowe - 465,3%

Wskaźnik ten jest również dość wysoki i można go interpretować na dwa sposoby: albo płynność w łańcuchu jest niska, albo RWA już wykorzystują większość istniejącego popytu, z niewielką przestrzenią do wzrostu.

DeFi TVL / Zmostkowany TVL - 11,9%

Patrząc na ten stosunek, widzimy, że jest on dość podobny do Ethereum.

Należy jednak zauważyć, że łączna wartość 2 mld USD pochodząca z Tradable znacznie zawyża te wskaźniki, co może nie dać właściwego obrazu sytuacji zkSync.

Jeśli wykluczymy z równania 2 mld USD Tradable, całkowita wartość RWA zkSync wynosi ~191 mln USD. Daje nam to:

RWA TVL / DeFi TVL - 241%

Zasilanie domowe i ciepła TVL / TVL z mostkiem - 40%

Te skorygowane wskaźniki pokazują, że sektor RWA jest bardziej rozwinięty niż sektor DeFi, a znaczna część "aktywnej" płynności jest kierowana do RWA.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA ZKSYNC

• Możliwość uruchomienia własnego elastycznego łańcucha ZK

• Interoperacyjność między łańcuchami ZK

Stos technologiczny ZKSync jest jednym z najbardziej zaawansowanych w tej przestrzeni. Zdolność instytucji do uruchomienia łańcucha opartego na zk jest nadal masowo pomijana.

Moglibyśmy zobaczyć przyszłość, w której dwa banki prowadzą własną sieć ZUK, a jednocześnie mogą dzielić się danymi i kapitałem między sobą, zachowując poufność co do wartości takich transferów.

Prywatność obsługiwana przez technologię ZK jest już badana przez graczy takich jak @DeutscheBank, @sygnumofficial i @UBS.

Nie zdziwiłbym się, gdyby wkrótce do ekosystemu dołączyło więcej instytucji.

3.) @StellarOrg

Zajmując trzecie miejsce pod względem całkowitej wartości RWA, Stellar zbudował silne więzi z przedsiębiorstwami, instytucjami TradFi i rządami - dzięki skupieniu się na tanich płatnościach transgranicznych i emisji aktywów.

📊 PODZIAŁ TVL

DeFi TVL - $ 48.6 M

RWA TVL - $ 476.4 mln

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL – 980,3%

Ten ogromny współczynnik mówi wszystko: tokenizowane aktywa na Stellar są prawie 10 razy większe niż ekosystem DeFi.

Większość tokenizowanych aktywów Stellar pochodzi z $BENJI, funduszu onchain @FTI_US skoncentrowanego na amerykańskich obligacjach skarbowych, który odpowiada za 98% TVL RWA na Stellar.

Zwróć również uwagę na to, jak @WisdomTreeFunds uruchomił swój token oparty na złocie $WTGOLD na Stellar, ale przy zaledwie 1 mln USD kapitalizacji rynkowej trakcja pozostaje na razie niska.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA STELLAR

1.) Łańcuch jest znany z tego, że umożliwia korzystanie z dozwolonych rynków DeFi lub "półprywatnych", co jest wysoko cenione przez podmioty tradFi.

2.) Jednocześnie ma duże doświadczenie we współpracy z przedsiębiorstwami o ugruntowanej pozycji, takimi jak @MoneyGram, @circle, @veloprotocol i inne.

Ogólnie rzecz biorąc, Stellar mniej koncentruje się na komponowalności DeFi, a bardziej na szynach FX/przekazach pieniężnych i infrastrukturze, z którymi instytucje są już zaznajomione.

4.) @Aptos

Aptos w ciągu ostatnich 6 miesięcy był jedną z najszybciej rozwijających się sieci pod względem TVL. Znaczna część tego wzrostu pochodziła z aktywów ważonych ryzykiem, które wzrosły o 50%.

📊 PODZIAŁ TVL

DeFi TVL - $1.1B

Zmostkowany TVL - $654.3M

RWA TVL - $331.8 mln

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 30,2%

RWA TVL / TVL pomostowy - 50,7%

DeFi TVL / Zmostkowany TVL - 168,1%

Fakt, że tokenizowane aktywa stanowią prawie 30% aktywności DeFi w łańcuchu z 1 mld USD w TVL, wskazuje na silną trakcję w ekosystemie RWA.

Jest to bardziej widoczne, gdy spojrzymy na liczbę graczy tradFi budujących na Aptos. Oto jak wygląda jego TVL do usuwania dymu i ciepła:

Aktywne pożyczki @pactconsortium - 219 mln USD

$BUIDL od Blackrock - 53 mln dolarów

$BENJI Franklin Templeton – 22 mln USD

Trzy fundusze onchain @librecap - 20 mln USD

$ACRED przez Securitize - $10M

$USDY przez Ondo - $7M

Warto również zauważyć, że Aptos jest drugim co do wielkości łańcuchem dla $BUIDL po Ethereum.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA APTOS

1.) Aptos używa Move zamiast Solidity.

To sprawia, że jest wyjątkowo bezpieczny dla aplikacji finansowych, w których nie chcesz exploitów, takich jak błędy ponownego wejścia lub błędy przepełnienia.

2.) Chociaż staram się jak najmniej skupiać na technologii, Aptos przetworzył 326 milionów transakcji w ciągu jednego dnia bez awarii, opóźnień czy skoków opłat za gaz w sierpniu 2024 roku.

Wierzę, że te dwa powody są powodem, dla którego sieć jest atrakcyjna dla inżynierów TradFi.

5.) @Algorand

📊 PODZIAŁ TVL

DeFi TVL - $41.9 M

Pojemność RWA TVL - $328.7M

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 784,5%

Widzę Algorand w podobnej sytuacji co Stellar. Zamiast mocno naciskać na DeFi, łańcuch koncentruje się na współpracy z przedsiębiorstwami i rządami, takimi jak @FIFAcom, @bancaditalia, @UN i inne.

Obecnie 100% jego całkowitej wartości RWA pochodzi z @exodus tokenizowanych akcji.

Interesujące jest to, że po raz kolejny jest @Securitize partnerem infrastrukturalnym zajmującym się emisją i zapleczem produktu.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA ALGORAND

1.) Jedną z głównych zalet tokenizacji na Algorandze są silne relacje z rządami i bankami centralnymi, zwłaszcza w całej Europie.

2.) Jednocześnie Algorand korzysta z Algorand Standard Assets (ASA), natywnego standardu tokenizacji, który upraszcza proces uruchamiania tokenizowanych produktów przez programistów.

Dobrym przykładem jest ZTLment, europejska firma fintech, która przeniosła się z Ethereum do Algorand. Na ETHDenver wyjaśnili, w jaki sposób wbudowane funkcje Algorand, takie jak Atomic Transactions i zatwierdzenia multisig, pomogły im znacznie zmniejszyć potrzebę niestandardowego rozwoju.

6.) @solana

Co zaskakujące, Solana zajmuje 6. miejsce pod względem całkowitej wartości RWA w łańcuchu.

📊 PODZIAŁ TVL

DeFi TVL - $7.4 mld

Zmostkowana TVL - $26.2B

RWA TVL - $301.3M

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 4,1%

RWA TVL / TVL pomostowy - 1,2%

DeFi TVL / Zmostkowany TVL - 28,2%

Zgodnie z oczekiwaniami, Solana wykazuje bardziej rozwinięty ekosystem DeFi w porównaniu z większością łańcuchów, o których mówiliśmy do tej pory, co skutkuje niższymi wskaźnikami w pierwszych dwóch wskaźnikach.

Biorąc pod uwagę Ethereum i Aptos, jedyne dwa łańcuchy z 1 mld USD+ TVL, o których już wspomniano, ekosystem RWA Solany wydaje się mniej rozwinięty jak na sieć tej wielkości.

Zagłębiając się bardziej szczegółowo, całkowita wartość aktywów ważonych ważenie ważonych aktywów jest rozłożona w następujący sposób:

$USDY przez Ondo - $173M

$OUSG przez Ondo - $79M

$ACRED przez @apolloglobal - $ 25M

$BUIDL od Blackrock - $20M

Fundusze @librecap - ~$4M

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA SOLANIE

1.) Solana ma najbardziej dynamiczny ekosystem DeFi po Ethereum, oferując wysoką komponowalność dla instytucji, które chcą odkrywać nowe przypadki użycia dla swoich tokenizowanych aktywów.

2.) Podobnie jak Aptos, Solana zapewnia wysokie prędkości transakcji i niższe koszty, dzięki czemu idealnie nadaje się do transakcji o dużym wolumenie.

Ponadto społeczność deweloperska Solana i inicjatywy ekosystemowe (takie jak @superteam w różnych regionach) szybko się rozwijają, wraz z rosnącymi zasobami i wsparciem dla programistów.

7.) @0xPolygon

📊 PODZIAŁ TVL

DeFi TVL - $784.5M

Zmostkowana TVL - $4.9 mld

RWA TVL - $277.5 mln

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 35,4%

RWA TVL / TVL pomostowy - 5,7%

DeFi TVL / TVL pomostowy - 16,0%

To, co wyróżnia Polygon, to stosunkowo dobrze rozwinięty ekosystem RWA w porównaniu z DeFi, ale z większą przestrzenią do wzrostu ze względu na niewykorzystaną płynność.

W przypadku Polygon znaczna część całkowitej wartości RWA pochodzi z bonów skarbowych, ale tym razem nie tylko amerykańskich.

• 110 mln USD (40% całkowitej wartości) pochodzi z $EUTBL, europejskich bonów skarbowych do @Spiko_finance.

• Dodatkowe 17 mln USD pochodzi z tokenizowanych amerykańskich bonów skarbowych Spiko.

Druga połowa ekosystemu urządzeń do usuwania dymu i ciepła sieci składa się z:

• 65 mln USD podzielone równo między $BENJI i $BUIDL

• 15 mln USD z dwóch funduszy @hamilton_lane

• Pozostałe 67 mln USD z aktywnych pożyczek @MercadoBitcoin

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA POLYGON

1.) Polygon był pierwszym przystankiem dla wielu instytucji badających RWA w łańcuchu publicznym.

Polygon był jedną z pierwszych sieci zbudowanych na bazie Ethereum, wykorzystując jego wysokie bezpieczeństwo, ale oferując szybszą i bardziej wydajną infrastrukturę. To sprawiło, że stał się on pierwszym wyborem dla wielu instytucji badających tokenizowane RWA w łańcuchach publicznych.

2.) System tożsamości cyfrowej Polygon odporny na zk.

Polygon uruchomił Polygon ID, infrastrukturę tożsamości cyfrowej, która pozwala użytkownikom weryfikować się bez ujawniania danych osobowych.

Jak omówiono w moim poprzednim artykule na temat tokenizowanych akcji, posiadanie infrastruktury tożsamości cyfrowej ma kluczowe znaczenie dla tradFi i przedsiębiorstw, które chcą tokenizować swoje aktywa.

Jeśli jeszcze go nie przeczytałeś, możesz to sprawdzić tutaj:

3.) CDK firmy Polygon dla niestandardowych pakietów zbiorczych zk.

CDK firmy Polygon umożliwia programistom tworzenie własnego rollupu zk i konfigurowanie go w oparciu o swoje potrzeby. W przypadku instytucji tradFi może to obejmować włączenie określonych funkcji prywatności lub obowiązkowe KYC.

8.) @arbitrum

📊 PODZIAŁ TVL

DeFi TVL - $2.2B

Zmostkowany TVL - $10.8 mld

RWA TVL - $164.8 mln

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 7,5%

RWA TVL / TVL pomostowy - 1,5%

DeFi TVL / TVL pomostowy - 20,4%

Część produktów @Spiko_finance jest również dostępna w Arbitrum, a 25 mln USD jest prawie równo podzielone między europejskie i amerykańskie bony skarbowe.

137 mln USD, czyli około 83% TVL RWA, pochodzi z amerykańskich bonów skarbowych wyemitowanych przez wcześniej wymienionych graczy, podczas gdy pozostałe ≈3 mln USD tokenizowanych aktywów pochodzi z tokenizowanych akcji @DinariGlobal.

Warto zauważyć, że chociaż całkowita kwota nie jest bardzo wysoka, Arbitrum jest jedną z niewielu sieci, które mogą pochwalić się trakcją na tokenizowanych akcjach w swoim ekosystemie.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA ARBITRUM

1.) Kwitnący ekosystem DeFi

Największą siłą Arbitrum jest dojrzały i szeroki ekosystem DeFi. Dla tokenizatorów aktywów otwiera to szeroki zakres integracji i innowacyjnych przypadków użycia, wykorzystując dużą pulę protokołów i płynność już w sieci.

2.) Stos orbitalny

Podobnie jak inne ekosystemy, Arbitrum pozwala deweloperom na uruchomienie własnego łańcucha L3 i skonfigurowanie go w oparciu o swoje wymagania.

3.) Inicjatywy skoncentrowane na sektorze urządzeń do usuwania dymu i ciepła

Dużym argumentem przemawiającym za Arbitrum jest jego publiczne zaangażowanie we wspieranie sektora RWA w swoim łańcuchu.

W czerwcu 2024 r. fundacja zainwestowała 27 mln USD w sześć produktów RWA w ramach strategii dywersyfikacji skarbca DAO. Dwa miesiące temu zainwestowano dodatkowe 15,5 mln USD, zawsze w celu rozbudowy sektora RWA w swoim ekosystemie.

9.) @avax

📊 PODZIAŁ TVL

DeFi TVL - $1.3B

Zmostkowany TVL - $5.8 mld

RWA TVL - $162.9 M

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 12,5%

RWA TVL / TVL pomostowy - 2,8%

DeFi TVL / Zmostkowany TVL - 22,4%

Z perspektywy proporcji, Avalanche nie skłania się ani ku skoncentrowaniu na DeFi, ani na RWA.

To, co wyróżnia Avalanche, to jednak różnorodność obecności instytucjonalnej w jego ekosystemie, szersza niż większość innych wymienionych do tej pory sieci.

Ponownie znajdujemy jednostki takie jak @Securitize, @BlackRock i @FTI_US, ale także unikalne protokoły, takie jak:

• @opentrade_io - 31 mln USD w obligacjach amerykańskich i światowych

• @re - 12 mln USD w produktach ubezpieczeniowych

• @joinrepublic - 21 mln USD w portfelach venture capital

Avalanche jest również trzecią co do wielkości siecią dla $BUIDL BlackRock, tuż za Ethereum i Aptos, z prawie takim samym udziałem jak Aptos.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA AVALANCHE

1.) Podsieci

Podobnie jak w przypadku innych ekosystemów, programiści mogą uruchamiać własne łańcuchy, L1 w przypadku Avalanche, dzięki czemu mogą:

• Wybierz walidatorów

• Ustal wymagania dotyczące zgodności (KYC, dostęp z uprawnieniami)

• Niestandardowa logika maszyny wirtualnej lub kompatybilna z EVM

Na przykład podsieci Avalanche Evergreen są dobrze znane z tego, że są dostosowane do potrzeb instytucji i "utrzymują korzyści płynące z rozwoju sieci publicznej, jednocześnie umożliwiając określone funkcje, które historycznie były możliwe tylko w rozwiązaniach dla przedsiębiorstw".

2.) Avalanche jest często uwzględniane w instytucjonalnych programach badawczo-rozwojowych i pilotażowych

Główne instytucje finansowe wybrały Avalanche w ramach swojego dowodu koncepcji tokenizacji (PoC). Na przykład:

• JPMorgan i Apollo Global przeprowadziły pilotaże tokenizacji za pośrednictwem Onyx Digital Assets i Partior, wykorzystując infrastrukturę testnetową Avalanche.

• Citi uwzględnił Avalanche w swoich badaniach nad programowalnymi finansami.

Regularne angażowanie się w głośne prace badawczo-rozwojowe poprawia reputację sieci i pozwala jej przyciągać więcej podmiotów tego kalibru.

3.) Inicjatywy i fundusz skoncentrowany na RWA

Wraz z Arbitrum, Avalanche jest jedynym ekosystemem na tej liście, który ma publicznie ogłoszoną, dedykowaną inicjatywę dla RWA.

W IV kwartale 2023 r. Avalanche uruchomił Avalanche Vista, fundusz o wartości 50 mln USD, którego celem jest przyspieszenie adopcji RWA. Fundusz koncentruje się na zakupie tokenizowanych aktywów wybitych na Avalanche, pomagając w uruchomieniu płynności dla RWA w łańcuchu.

10.) @base

Wreszcie, pod względem całkowitej wartości RWA, mamy Base, sieć, która doświadczyła najostrzejszego wzrostu TVL i aktywności w ciągu ostatnich 18 miesięcy.

📊 PODZIAŁ TVL

DeFi TVL - $2.9 mld

Zmostkowany TVL - $12.1 mld

Pojemność RWA TVL - $51.9 mln

📋 KLUCZOWE WSKAŹNIKI

RWA TVL / DeFi TVL - 1,8%

RWA TVL / TVL pomostowy - 0,43%

DeFi TVL / Bridged TVL - 23,9%

Dane pokazują, że w łańcuchu występuje duża aktywność DeFi, a wzrost RWA jest wciąż na wczesnym etapie.

Większość aktywów RWA TVL firmy Base pochodzi z $BENJI amerykańskiego funduszu skarbowego @FTI_US o wartości 46 mln USD.

Pozostałe ~6 mln USD jest zarządzane przez Centrifuge, również w formie bonów skarbowych USA.

Co ciekawe, akcje @DinariGlobal są również dostępne na Base, ale z bardzo niską trakcją w porównaniu do Arbitrum.

🧱 KORZYŚCI Z TOKENIZACJI AKTYWÓW NA BAZIE

1.) Przewaga ekosystemu Coinbase

Chociaż Base działa niezależnie, korzysta z głębokiej integracji z pakietem narzędzi i infrastruktury Coinbase. Programiści mogą wykorzystywać zasoby, takie jak portfel Coinbase, natywna obsługa USDC i Prime Custody, znacznie poprawiając wrażenia użytkownika, opiekę na poziomie instytucjonalnym i strategie GTM.

2.) Dobra komponowalność DeFi

Jak podkreślono powyżej, chociaż sektor RWA jest wciąż w powijakach, emitenci na Base mogą liczyć na dojrzały ekosystem DeFi i badać przypadki użycia dla swoich aktywów, w tym potencjalne integracje z samym Coinbase.

Pomyśl na przykład o @CoinbaseWallet wspieraniu pożyczek BTC.

3.) Członek ekosystemu PO

Chociaż jest to wizja długoterminowa, Base jest kluczowym członkiem @Optimism Superchain, który ma na celu stanie się interoperacyjną siecią L2. W miarę urzeczywistniania się tej wizji, tokenizowane aktywa i użytkownicy na Base będą mogli wchodzić w interakcje z innymi łańcuchami OP, tworząc atrakcyjny krajobraz dla instytucji do uruchamiania własnych łańcuchów.

📗 UWAGI KOŃCOWE

Podsumowując, uważam, że konfigurowalne środowiska, takie jak podsieci Avalanche, Arbitrum Orbit, elastyczne łańcuchy zkSync i Polygon CDK są bardzo ważne.

Instytucje chcą mieć kontrolę nad swoim otoczeniem bez poświęcania korzyści płynących z sieci publicznych. Możliwość "odizolowania" części łańcucha przy jednoczesnym zachowaniu komponowalności za pomocą protokołów DeFi jest potężnym punktem sprzedaży.

Kolejnym kluczowym elementem jest infrastruktura tożsamości cyfrowej. Niezależnie od tego, czy będzie to DID Polygon, czy inny pojawiający się standard, instytucje będą potrzebować solidnych rozwiązań w zakresie tożsamości, aby spełnić potrzeby KYC, AML i zgodności, jednocześnie chroniąc prywatność użytkowników.

Gdybym miał uszeregować kluczowe czynniki, które należy wziąć pod uwagę przy ocenie ekosystemu i jego przydatności do tokenizacji aktywów, wyglądałoby to tak:

1. Zgodność z przepisami

2. Konfigurowalne środowiska

3. Skalowalność i koszt

4. Komponowalność DeFi

5. Sprawdzone bezpieczeństwo

Chociaż wszystkie te elementy są niezbędne, zdolność do spełnienia wymogów regulacyjnych i zapewnienia bezpiecznego, konfigurowalnego środowiska nie podlega negocjacjom dla graczy instytucjonalnych.

Ważne jest również, aby pamiętać, że inne elementy, choć nie są głównym tematem tego utworu, odgrywają kluczową rolę.

• Zintegrowane sieci Oracle

• Opiekunowie współpracujący

• Natywna obsługa stablecoinów,

• Dostępna infrastruktura tokenizacyjna

• Interoperacyjność z innymi łańcuchami.

Wreszcie, nie lekceważyłbym roli ETF-ów. Sieci takie jak Avalanche i Solana, które mają otwarte zgłoszenia ETF dla swoich tokenów, mogą skorzystać ze zwiększonej legitymizacji i świadomości, jaką przynoszą, aby przyciągnąć instytucje i partnerów.

Zachęcamy do dzielenia się swoimi przemyśleniami lub pozostawiania opinii w komentarzach i czekajcie na część nr 2, w której zagłębimy się w nadchodzącą falę łańcuchów skoncentrowanych na RWA wchodzących na rynek, takich jak @plumenetwork, @convergeonchain, @ i inne.

Pokaż oryginał

79,56 tys.

125

Treści na tej stronie są dostarczane przez strony trzecie. O ile nie zaznaczono inaczej, OKX nie jest autorem cytowanych artykułów i nie rości sobie żadnych praw autorskich do tych materiałów. Treść jest dostarczana wyłącznie w celach informacyjnych i nie reprezentuje poglądów OKX. Nie mają one na celu jakiejkolwiek rekomendacji i nie powinny być traktowane jako porada inwestycyjna lub zachęta do zakupu lub sprzedaży aktywów cyfrowych. Treści, w zakresie w jakim jest wykorzystywana generatywna sztuczna inteligencja do dostarczania podsumowań lub innych informacji, mogą być niedokładne lub niespójne. Przeczytaj podlinkowany artykuł, aby uzyskać więcej szczegółów i informacji. OKX nie ponosi odpowiedzialności za treści hostowane na stronach osób trzecich. Posiadanie aktywów cyfrowych, w tym stablecoinów i NFT, wiąże się z wysokim stopniem ryzyka i może podlegać znacznym wahaniom. Musisz dokładnie rozważyć, czy handel lub posiadanie aktywów cyfrowych jest dla Ciebie odpowiednie w świetle Twojej sytuacji finansowej.