Bitcoin staat opnieuw op een recordhoogte, zal de bull-cyclus zich herhalen?

Geschreven door: ChandlerZ, Foresight News

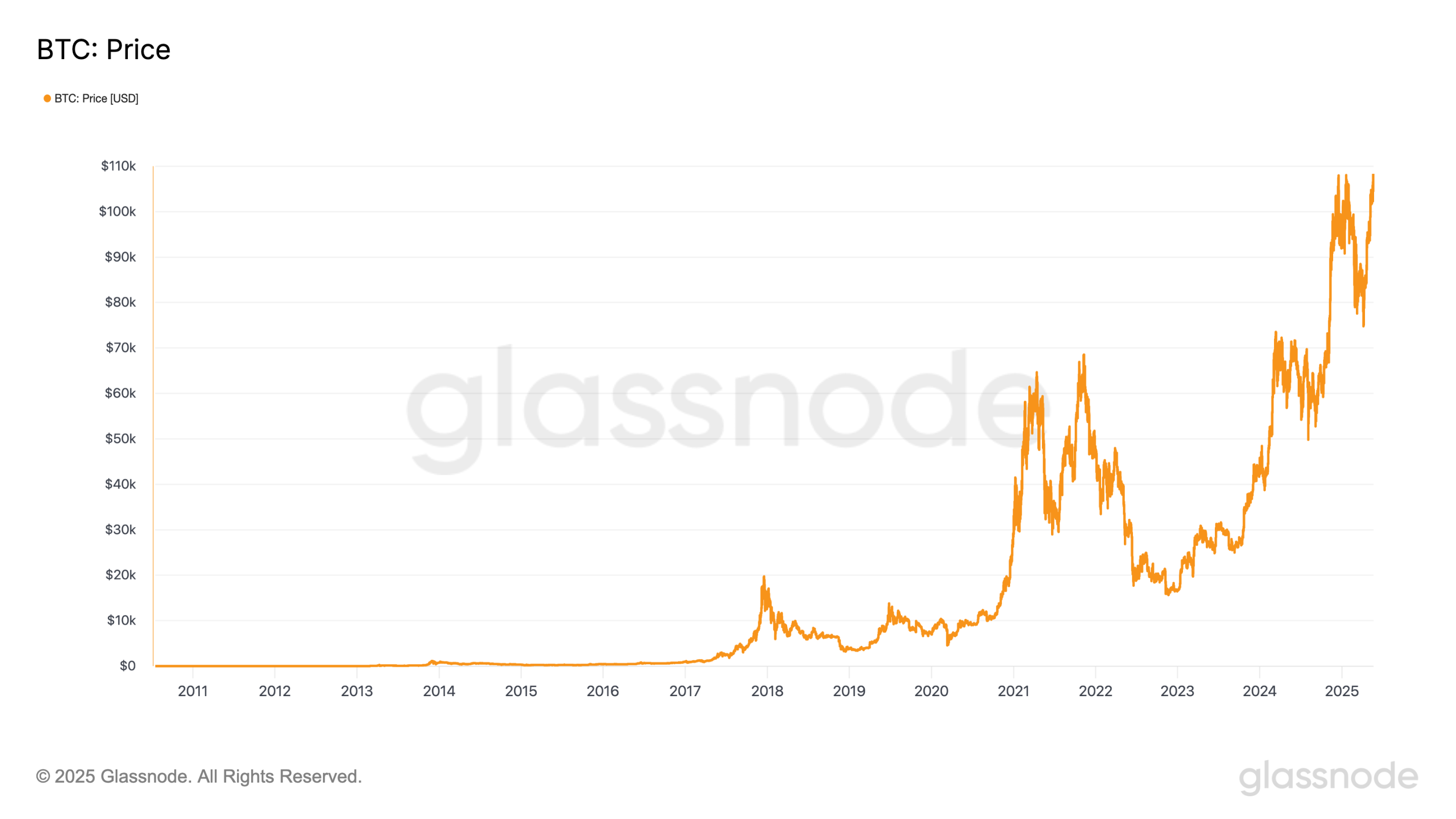

Op 22 mei 2025 steeg de prijs van Bitcoin tot boven de 110.000 USDT, waarmee de all-time high van 109599 USDT op 20 januari werd vernieuwd. Deze scène doet denken aan die clip in november 2021. Op dat moment overschreed Bitcoin kortstondig de hoogtepunten van het begin van het jaar en trok zich toen snel terug, waarmee een lange en diepe bearmarktcyclus begon. Nu lijkt de markt weer naar het buigpunt van het lot te zijn geduwd: zal het opnieuw doorbreken en een nieuwe ronde van opwaarts potentieel openen, of zal het in een dubbele topmarkt vallen na een "valse uitbraak" zoals de geschiedenis zich herhaalt, en uiteindelijk een diepe correctie inluiden?

Dit is een probleem dat Bitcoin niet kan vermijden elke keer dat het een recordhoogte nadert. Keer op keer hebben we de afgelopen paar bull runs keer op keer een vergelijkbare structuur gezien: hoogtepunten en hoge sentimenten, en discussies over de vraag of de top van de cyclus is bereikt. In deze ronde zijn de rally en het ritme weliswaar vaag bekend, maar is de diepere marktstructuur aanzienlijk veranderd.

De prijzen herhalen zich, maar de markt is niet gisteren. Blijven we tegen deze achtergrond geloven dat de "cyclische wet" die door de halvering is veroorzaakt, nog steeds het lot van Bitcoin domineert? Of moeten we toegeven dat er zich al een nieuw ritme ontvouwt in ETF-financiering, on-chain structuren en macroverhalen?

Terugkerend naar de meest essentiële observatiemethode, kunnen misschien de gegevens over de keten, het spiegelbeeld van de geschiedenis en de sporen van gedrag ons nog steeds een soort periodieke verlichting bieden. Is de huidige golf van stijging de eindsprint van conjuncturele inertie, of een nieuw startpunt na de reconstructie van de conjuncturele structuur? Misschien ligt het antwoord in de context van de gegevens.

Herhaalt de markt zijn historische pad?

De historische prijsbewegingen van Bitcoin, hoewel volatiel, kunnen grofweg worden onderverdeeld in de volgende typische cycli van "halveringsdrift + bull-bear-rotatie":

Sinds 2011 is de prijs van Bitcoin herhaaldelijk geëvolueerd met de logica van "halveringsdrift - onbalans tussen vraag en aanbod - uitbraak van bullmarkten - top pullback", en elke cyclus eindigt met een hogere prijspiek en 2021 De dubbele topstructuur van het jaar is ongetwijfeld de meest alarmerende les uit het verleden.

Bitcoin bereikte voor het eerst een gefaseerd hoogtepunt in april 2021, toen het marktsentiment hoog was, gedreven door meerdere positieve punten, zoals de positieve stimulans van de notering van Coinbase, de voortzetting van het ruime monetaire beleid en de voortdurende absorptie van GBTC in grijstinten, en de prijs brak voor het eerst door de grens van $ 60.000. Maar die high duurde niet lang. Na het ingaan van mei, toen de Federal Reserve toekomstgerichte signalen afgaf van balansvermindering en renteverhogingen, in combinatie met het beleidsrisico van China's grootschalige liquidatie van binnenlandse mijnbouwbedrijven, viel de Bitcoin-markt snel in een correctie en daalde tot ongeveer $ 30.000 in minder dan drie maanden, waarmee een diepe aanpassing in het midden werd voltooid.

Een paar maanden later verteerde de markt geleidelijk het negatieve sentiment en bereikte in de nazomer een dieptepunt. Gedreven door positieve verhalen en instroom, aangewakkerd door de officiële acceptatie van Bitcoin als wettig betaalmiddel door El Salvador, toenemende wereldwijde inflatiezorgen en sterk optimisme over de goedkeuring van de eerste Bitcoin-futures-ETF in de VS, heroriënteerde de rally zich en piekte kortstondig boven een recordhoogte van ongeveer $ 69.000 op 10 november voordat hij zich snel terugtrok en samen met de high van april een aparte, meermaandelijkse "dubbele topstructuur" vormde.

Uiteindelijk vormt deze drievoudige resonantie van recordhoge prijzen, actieve on-chain verzilvering en krimpende vraag een typisch "valse breakout"-patroon. Bitcoin trok zich snel terug nadat het kort de top was overgestoken en een neerwaartse cyclus begon. Deze structuur wordt gepresenteerd als een "lokale nieuwe hoge + volumedivergentie + onmiddellijke omkering" in het technische patroon, wat een typisch signaal met dubbele top is, en ook een belangrijke les biedt voor de huidige markt in een stadium dat dicht bij historische hoogtepunten ligt.

Zal de geschiedenis samenkomen?

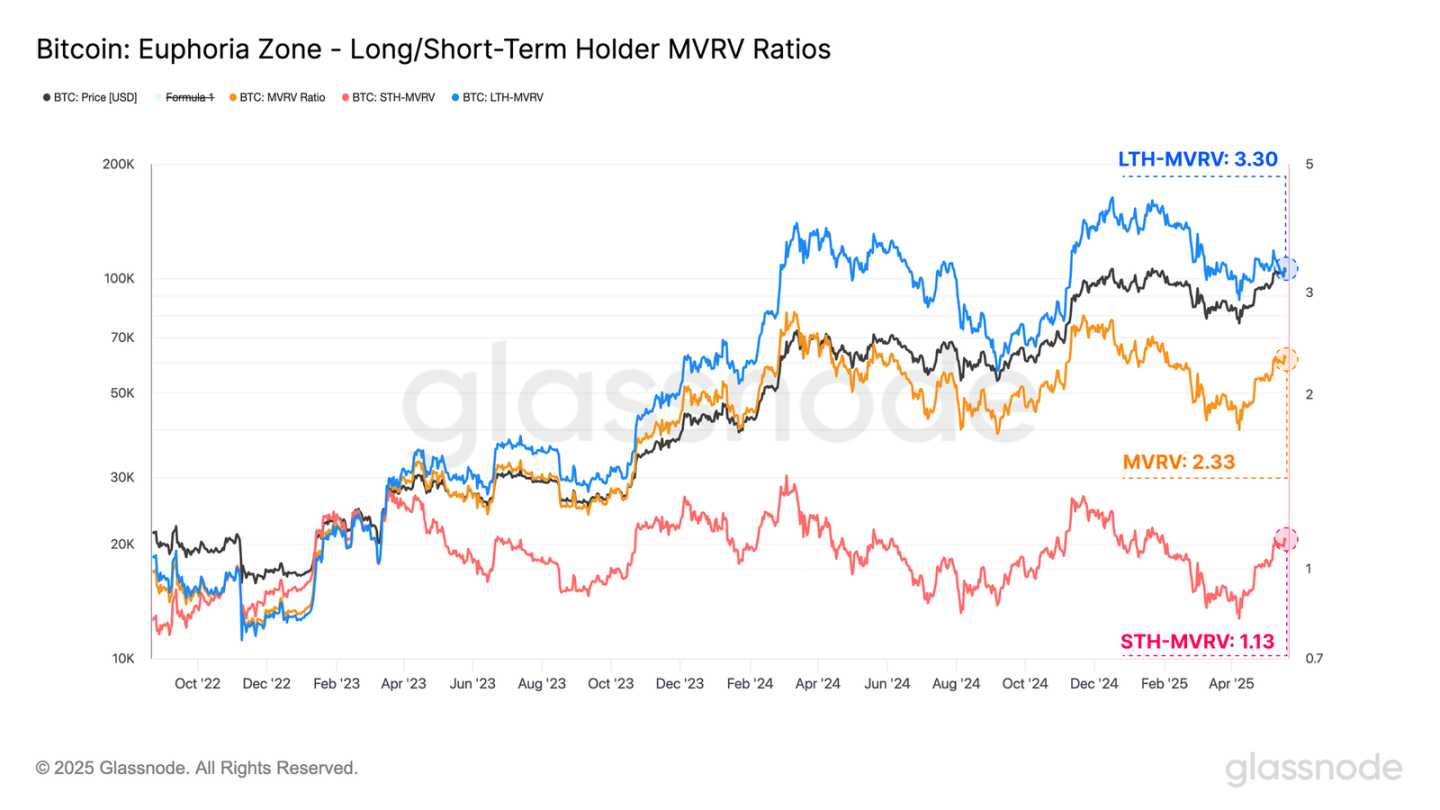

De helling en het patroon van de huidige trend lijken veel op die aan de vooravond van november 2021. Wat nog opmerkelijker is, is dat meerdere indicatoren in de keten signalen van structurele convergentie afgeven.

Uit de laatste gegevens blijkt dat de MVRV van langetermijnhouders is gestegen tot 3,3 en de "hebzuchtige rode zone" nadert die wordt gedefinieerd door Glassnode (boven 3,5); De MVRV van kortetermijnhouders is ook sterk gestegen van een dieptepunt van 0,82 naar 1,13, wat betekent dat de meeste kortetermijnfondsen op de markt opnieuw het gebied met variabele winst zijn binnengegaan. Vanuit het oogpunt van behavioral finance is deze structurele verandering een noodzakelijke voorwaarde voor de vorming van topdruk: wanneer de overgrote meerderheid van de beleggers terugkeert naar een overschot, neemt de wens om uit te betalen meestal parallel toe.

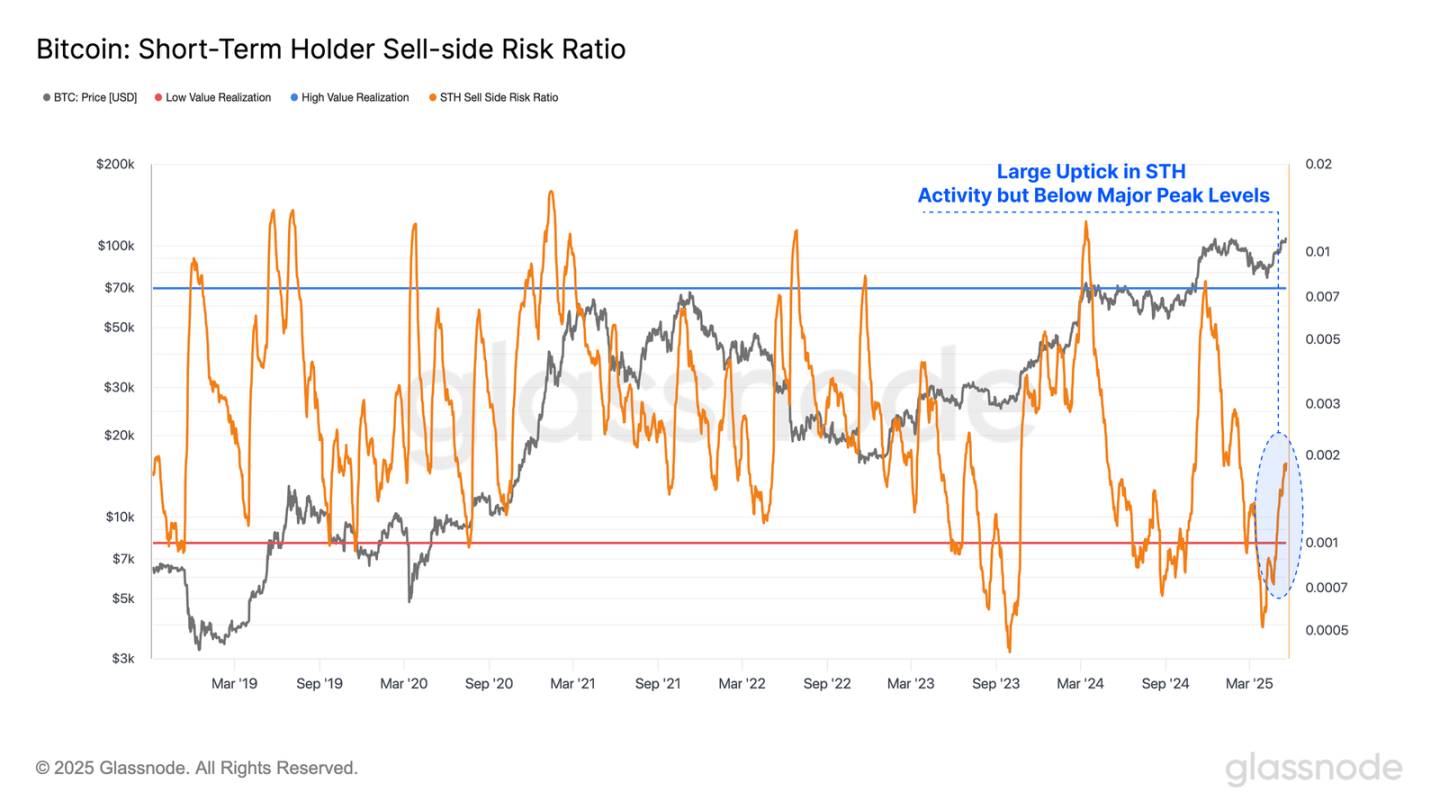

Als we echter analyseren vanuit het perspectief van de "gedragsdruk van de verkoper" van de on-chain-structuur, hoewel de verkoper-risicoverhouding van kortetermijnbeleggers aanzienlijk is toegenomen, wat aangeeft dat er wat winst is vrijgekomen in de keten, bevindt de totale waarde zich nog steeds op een historisch laag niveau. Deze stand van zaken weerspiegelt dat, hoewel het beleggerssentiment is opgewarmd en sommige fondsen ervoor hebben gekozen om winsten te nemen in de variabele winstbandbreedte, de totale markt nog niet in een onbalans is beland die wordt gedomineerd door "collectief cashing-momentum".

Dit betekent dat, hoewel het opwaartse potentieel aanvankelijk is onderdrukt, de markt niet uit de hand loopt. Zolang de vervolgliquiditeit stabiel blijft, heeft de markt nog steeds de voorwaarden om de structurele opwaartse beweging voort te zetten, in plaats van naar de uiteindelijke top te worden geduwd.

Over het algemeen is het gedrag van langetermijnhouders altijd het meest betrouwbare signaal geweest van trage variabelen in het oordeel van de Bitcoin-cyclus. Of het nu 2013, 2017 of 2021 is, het einde van elke grote bullmarkt gaat bijna altijd gepaard met een geconcentreerde distributie van dergelijke beleggers, en de nieuwe bullmarktcyclus begint vaak met hun herabsorptie.

Nu de markt de vijfde grote cyclus van Bitcoin is ingegaan, kan dit betekenen dat de markt zich nog steeds in het bovenste gebied bevindt, of nog steeds bezig is met het bouwen van een hoge dubbele topstructuur, als langetermijnhouders nog niet zijn begonnen met een nieuwe ronde van dekkingsposities.