09 | 合约是把双刃剑

上节课,我们讲了主要的技术指标和使用方法,本节课我们将介绍合约。提起合约,很多人将其视为洪水猛兽,对介绍合约的博主口诛笔伐。其实大可不必,合约只是一个工具,投资者才是使用工具的人,刀剑很锋利,能伤人也能自卫。

如果把现货比做棍棒刀剑,合约就是机枪大炮,都是工具。用得好,可以极大的提高资金利用率和盈利能力,用不好,就会承受更大的伤害。所以在使用之前,要对工具有详细的认识和了解,了解合约的设计原理、特征、风险点、优缺点以及适用场景等各方面因素,并进行模拟训练,熟悉流程,才能进入真金白银的实操阶段。

但是现实是,很多投资者对产品完全不了解,直接就实盘操作,偶尔盈利绝大部分时候亏损,然后就怀疑工具不好用,极力抹黑,这种情况完全是咎由自取。你见到一个没有开过飞机的人,拿着操作手册,就能开飞机的吗?还要用自己辛苦积累的财富做筹码,如此冒失的行径,只有毁灭一条路。学习基础知识和模拟练习,是非常必要的,要对自己的资金负责。

合约可以分为:[杠杆](/cn/help/margin-trading-app-web)、[永续](/cn/help/perpetual-contracts-app-we)、[交割](/cn/help/delivery-contracts-app-web)和[期权](/cn/help/option-contracts-app-web),在帮助中心–常见问题的「交易」板块中,可以查看相关产品的系列文档,本文不过多讲解产品的基本特征,只综合论述其特点、风险和操作思路。

1、杠杆的威力

合约、杠杆、期权都是金融衍生品,可以使用杠杆,能极大提升资金利用率,但是风险也同时放大。

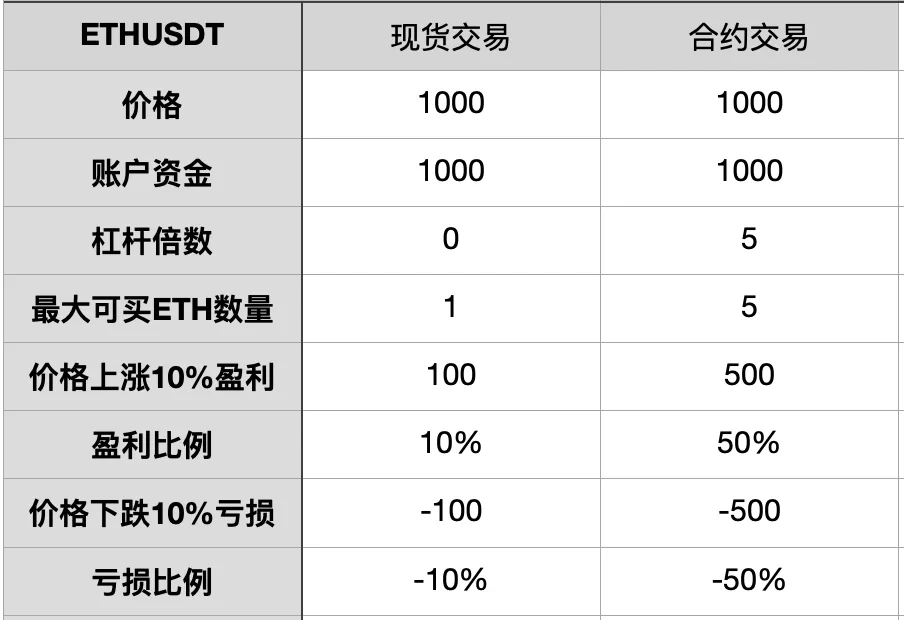

以1000美元交易ETHUSDT为例(不考虑其他费用):

现货交易和合约交易对比,ETH价格是1000美元,在账户同样只有1000美元时,现货只能买入1个ETH,合约使用5倍杠杆时,可以买入5个ETH;当价格上涨10%时,现货盈利100美元,而合约可以盈利500美元,盈利能力大幅提升,资金利用效率大幅提升;但是当价格下跌10%时,现货亏损100美元,而合约亏损500美元,风险也同时放大5倍。所以使用杠杆时,一定要慎重。

2、了解真实杠杆,仓位管理很重要

只要使用杠杆,就有爆仓的风险,即使2倍杠杆全仓交易,也有一天内爆仓的可能。即使比特币,在极端行情下,也可能一天腰斩,比如312时,比特币直接总8000美元跌至3800美元,2倍杠杆全仓也会被强平。

在不考虑手续费等其他成本的时候,一般全仓交易时,爆仓是价格反向波动幅度为:

爆仓价格距离开仓时反向波动幅度= 1/杠杆倍数*100%

如果开5倍杠杆,价格距开仓价格反向波动20%就会爆仓;开10倍杠杆,反向波动10%就会爆仓;开100倍杠杆,反向波动1%就会爆仓。所以真实杠杆倍数一定要控制在安全范围内。

什么是真实杠杆倍数?

有很多交易者,会参考一些知名KOL的操作,看到别人用100倍杠杆,自己也适用100倍杠杆,结果别人波动5%还能加仓,但是自己波动不到1%就爆掉了,这就是没有理解杠杆的真正含义。

真实杠杆倍数可以参考,持仓仓位价值/全部可用保证金。

比如全仓交易时,使用名义上100倍杠杆,但是只开了1%的仓位,持仓价值和全部保证金相当,就相当于没有使用杠杆。所以使用的名义杠杆倍数不重要,重要的是仓位大小,就是真实杠杆比例是多少。

一般如何确定自己下多大的仓位合适呢?可以参考凯利公式,这里暂不展开论述。

3、杜绝主观交易,使用交易系统

主观交易是交易进阶路上的一个拦路虎,主观交易,投资者根据自身经验、市场情绪、短期观察而开平仓,进出场规则不固定,无法有效统计盈亏根源,因此无法真正提高交易技巧。很多投资者,可能十几年还在原地踏步。

交易系统有确定性的进出场条件,交易的一致性非常重要。

这也是我们最后一节《搭建交易系统》要详细讲解的内容。

4、止损很重要,截断亏损让利润奔跑

投资者要认识到,完美的交易不存在,用了杠杆就要了解止损的重要性。如果不设置止损,相当于无限放大了风险,特别是在有杠杆的市场,爆仓是非常容易的。很多投资者喜欢扛单,很多时候也能把亏损单变成盈利单,可是一旦遇到大行情或黑天鹅,不带止损,可能让账户瞬间归零,这种痛苦会让人永生难忘。

投资者必须要有认错的能力,就是截断亏损,又要有能够坚持正确方向的勇气,让利润奔跑。

止损并不是盲目止损,止损规则很重要,要在交易系统中配合其他要素,有规则地止损。而且止损能帮助我们确定仓位大小,比如如果使用每次固定金额的资金管理方式,仓位大小=止损金额/止损空间。

止损的方法有很多,常见的有:

1)压力位支撑位止损

可以使用本级别及更大级别的支撑压力位置作为止损。

2)暴涨暴跌后的高点/低点止损

暴涨暴跌后的高点低点,往往是一段时间后的阶段性顶部和底部。

3)收盘价和均线对比止损

一般在均线的交易系统里,可以用收盘价和均线的关系来止损。

4)跟踪止损。

进场后先设置一个原始止损,仓位产生一定的浮盈后,跟随盈利调整止损,保护本金和浮盈。

5、进出场位置要慎重设置

不是方向判断对就能盈利,如果使用10倍杠杆做多,如果行情先回调15%后上涨100%,仓位先止损或者强平了,后面的涨幅再大也没有意义了。一个好的开仓是交易成功的一半,在交易系统规则下,尽量满足:合理止损要小和潜在盈利要大。本质是盈亏比要足够大。

大部分交易,真正的关键在于何时出场,而非进场。出场决定了单子是获利或是亏损,以及获利或亏损了多少。而且在交易前,你必须知道出现哪种情况,必须出场。比如你的使用双均线交易系统,出现死叉就是出场的条件,而且要坚决执行。如果不清楚出场条件,最好不要开仓。

但是投资者往往花费大量时间在进场策略上,而不是出场条件,这是投资者的误区,需要提升的地方。

6、新人要大量模拟交易,先短周期后长周期

对于新人来说,大量的交易练习非常必要,不能拿真金白银交学费,而且最好先用短周期,如小时图、15分钟图,大量练习,只有足够多的练习,才能快速积累经验。

模拟交易并不是盲目的频繁交易,模拟交易要有目的性。

1)熟悉交易规则,交易资产的波动特征;2)模拟中建立自己的交易系统,认识自己,选择指导思想和进出场规则;3)练习正确的交易心态;4)发现亏损的原因,个人最常犯的错误,如何改正;5)复盘,调整交易系统规则和参数,反思。

在模拟阶段,重点观察交易状态、认识自己的交易习惯,选择合适的交易系统、选择不同的交易周期,参数设置、盈利能力,以及交易时的心态等,而不是看盈亏结果。在初期实盘交易的时候,也应多关注过程,而非短期结果。正确的指导思想、交易系统、训练体系,要比短期的盈利更重要。

合约是把双刃剑,关键在于使用的人,但是合约毕竟有非常大的风险,对于很多投资者来说,资金全部用于合约,则风险太大,全部用于现货,资金利用率又太低,或者全部使用现货时,改如何配置BTC、ETH等主流币和山寨币的资金配置呢?请看下节课程[《资产配置和风险管理是制胜关键》](/cn/learn/investment-system-10)。