為什麼“美聯儲不降息”反而對美股與加密市場長期更有利?

作者:Dr.PR

當前市場普遍聚焦“何時降息”,但真正值得關注的是:美聯儲維持高利率不變,可能才是對美股與加密市場長期更有利的宏觀格局。這種觀點雖然反直覺,但從歷史經驗、基本面結構,到財政驅動的隱性寬鬆,都指向了同一個方向。

一、高利率≠熊市:歷史告訴我們,結構性牛市往往誕生於高利率環境

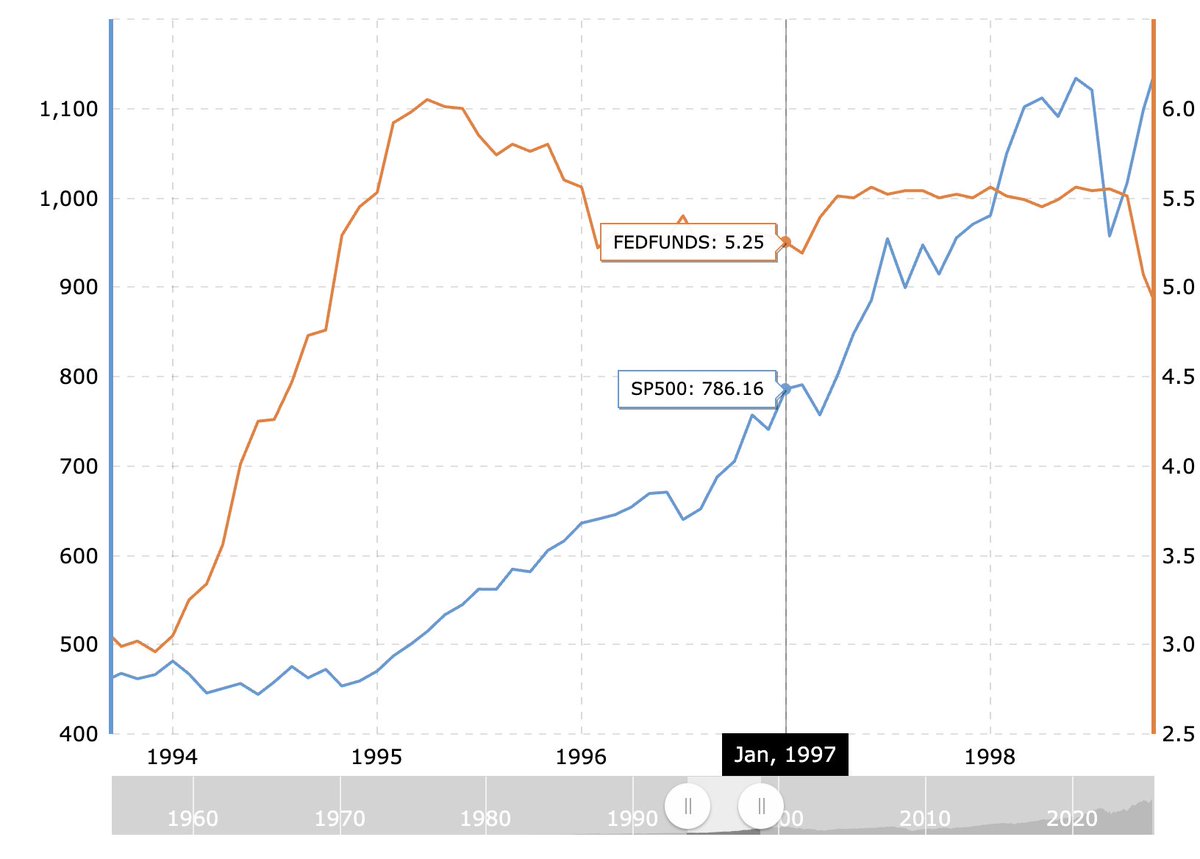

美聯儲聯邦基金利率 vs. S&P 500(約 1994–2000)

以 1994 年到 2000 年為例,美聯儲在 1994 年將聯邦基金利率從約 3% 提高至 6%,這一加息週期之後,美股迎來了有史以來最強的科技牛市之一:

-

標普500指數從約 470 點漲至 2000 年高點的 1500 點;

-

納指在 1995-2000 年間年化回報超過 25%,推動了“互聯網泡沫”之前的實質性盈利週期;

-

企業盈利、技術創新與投資回報率成為主導,而非貨幣寬鬆本身。

這意味著,只要經濟不出現硬著陸,高利率並不是壓制股市的元兇。

二、當前“不降息”的實質是對經濟的信心

截至 2025 年 7 月,美聯儲的聯邦基金目標利率區間為 4.25%-4.50%。雖然未顯著放鬆,但重要的是——它也沒再加息。

這背後反映的,是一個“軟著陸正在兌現”的現實:

-

核心 PCE 通脹從 2022 年的高點 5.4% 降至 2025 年年中的 2.6%-2.7% 區間;

-

GDP 增長保持在 1.5%-3% 年化之間;

-

失業率穩定在 4.1%,勞動力市場韌性十足;

-

美股 2025 年整體 EPS 預期為 250-265 區間,盈利能力恢復中。

換句話說,不降息的本質,是美聯儲認為沒有必要出手救市了,因為市場正在自我修復。

三、真正的“寬鬆”正在由財政而非貨幣推動

儘管名義利率未動,但當前美國整體的宏觀流動性結構,已經轉向了“財政主導型刺激”。

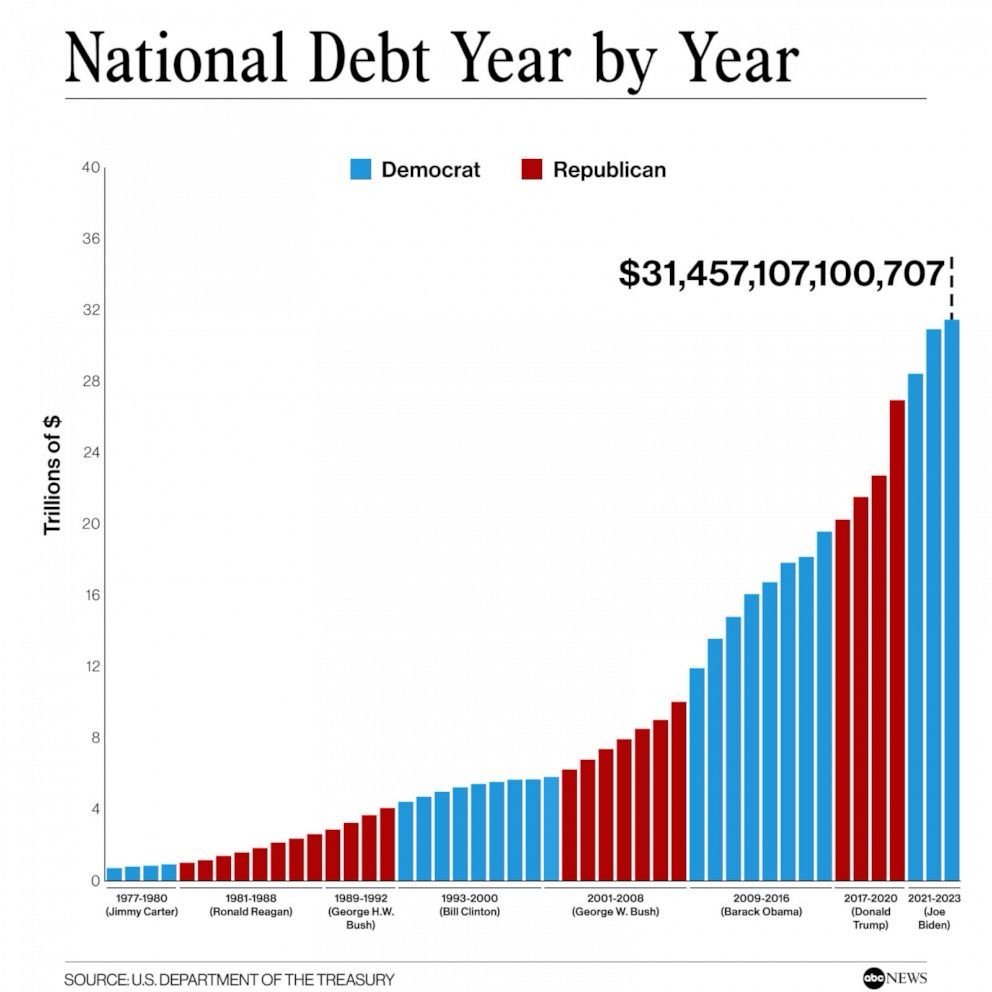

美國聯邦債務年增長趨勢

-

美國 2024 年的財政赤字佔 GDP 比例超過 6.4%,為戰後最高之一;

-

截至 2025 年 7 月,美國聯邦債務總額已超過 36.7 萬億美元;

-

2025 年 Q3 美債淨發行規模預計超過 1 萬億美元;

-

川普陣營主導推動的“Big Beautiful Bill”包含大規模稅收減免與產業補貼,10 年內預計增加財政赤字約 3 萬億美元。

即使美聯儲按兵不動,這樣的財政支出也在構成事實上的“隱性放水”。

四、高利率淨化市場結構,強化強者恆強邏輯

高利率環境,雖然加大了融資難度,但對大公司反而是“利好”:

-

Apple 持有超 1,300 億美元現金,Alphabet 超過 900 億,Meta 也近 700 億;

-

在 4%-5% 的利率下,這些現金本身就產生數十億美元利息收入;

-

中小企業在融資成本上被邊緣化,市場份額進一步向巨頭集中;

-

高現金流回購推動 EPS 上行,估值結構更穩健。

這不僅解釋了“七大科技股”仍然統治市值排行榜,也說明指數型資產為何能在利率高企時仍不斷創出新高。

五、加密市場:從投機遊戲走向結構性配置資產

加密資產一度被視為“零利率催生的投機品”,但在過去兩年的高利率環境下,市場結構發生了深刻轉變:

1)ETH/BTC 成為“數字現金流”與“數字黃金”的配置標的

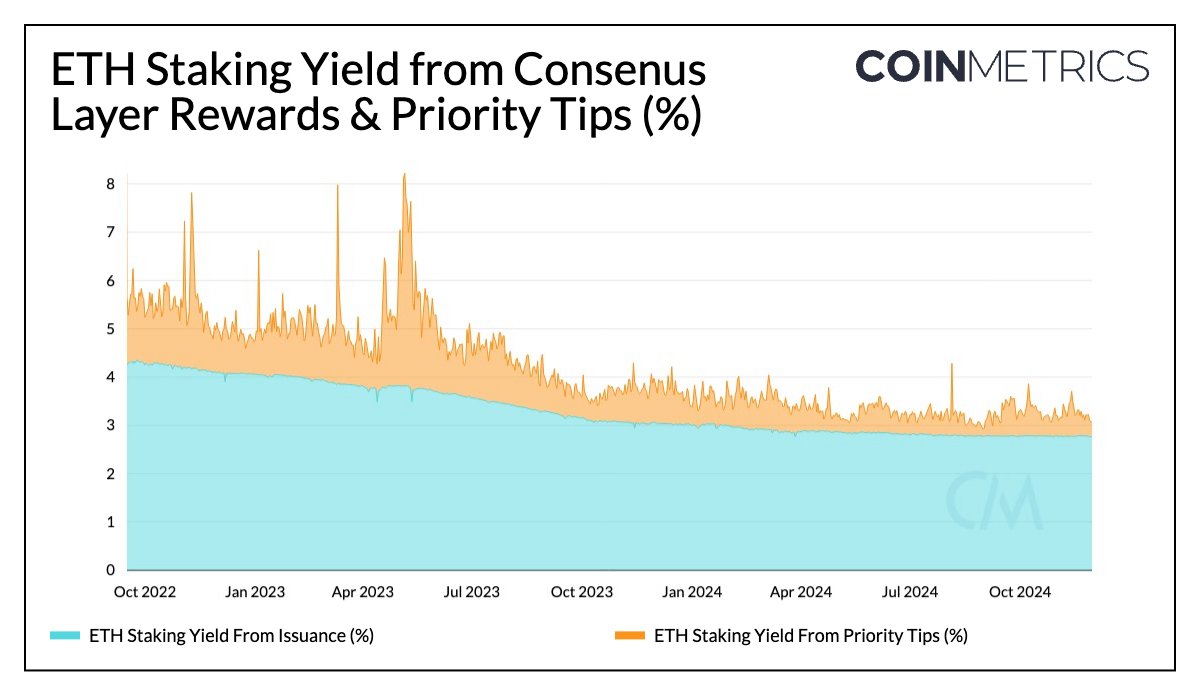

以太坊 ETH 質押收益率走勢(年化)

-

以太坊質押年化收益率維持在 3.5%-4.5%,具備類國債屬性;

-

BTC 在多家美國上市公司(如 MicroStrategy)成為核心儲備資產;

-

ETF 推出、再質押機制、鏈上治理財收益等,使得 ETH 呈現“穩定收益+資產稀缺”的組合。

2)穩定幣的“息差紅利”成為隱形利潤池

-

Circle 在 2024 年因美債利息收益獲得超 17 億美元利潤;

-

Tether 在過去一年通過儲備金投資賺取超 40 億美元收益;

-

穩定幣生態在高利率下反而盈利增強,增強了整個 DeFi 基礎設施穩定性。

3)加密市場的生存邏輯轉向“現金流”與“系統性收益”

-

投機性 altcoin 與 meme 退潮;

-

Uniswap、EigenLayer、Lido 等具有明確收入模型的項目獲得資金青睞;

-

市場開始用“ROE、現金流、抗通脹能力”評估鏈上資產。

加密市場正在完成從“炒故事”向“炒結構”的跨越。

六、結語:這是一場資產邏輯的重估,而非宏觀放水的輪迴

降息固然可以推升資產價格,但若不建立在真實盈利與結構優化的基礎上,終將重複 2021 年後的泡沫破裂。

而這一次,美股和加密市場正在走一條更健康的路徑:

-

利率高但通脹受控;

-

財政持續刺激,企業盈利修復;

-

強者企業獲得現金流優勢;

-

加密資產迴歸經濟模型競爭。

真正的慢牛,不是靠印鈔機,而是靠定價機制和現金流撬動的結構性再配置。

現在的美聯儲“不作為”,正是這場結構性重估得以發生的最關鍵背景。