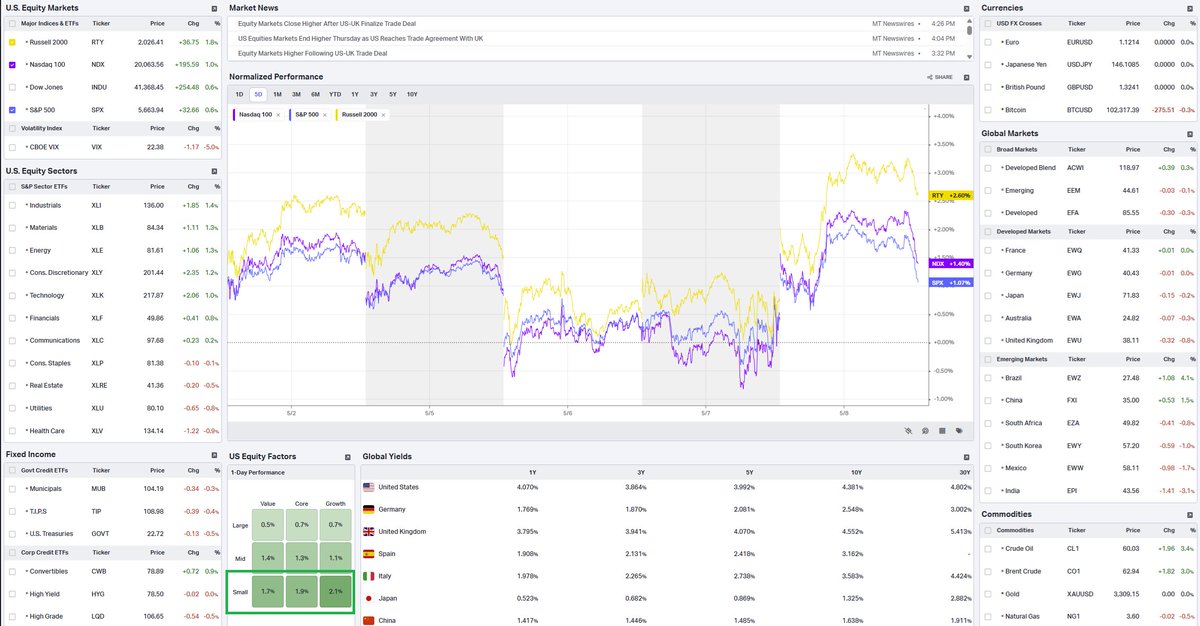

绩效追逐(续)

穆迪下调了美国债务评级……

而市场从低开中反弹。

对冲基金和机构仍然对美国股票的敞口不足。

市场正在上演一种非凡的动态。

此外……如果今年的收益率在这里达到顶点,我不会感到惊讶。

很多人预计收益率会达到5%。

这是一个高度共识的观点。

但实际利率很高。

这意味着债券投资者在一个去通胀的环境中赚取了有吸引力的收益。

此外,如果增长放缓,债券应该会受益。

实时税收数据显示收入增长放缓。

债券的空头兴趣也非常高。

抵押贷款利率非常高。

房屋积压正在增加。很难看到抵押贷款利率进一步上升。

市场的倾向过于偏向一侧。

从技术上看,过去两天看起来像是债券的恐慌性抛售。

高价格的解决办法是高价格。

高利率的解决办法是高利率。

周期性科技和非必需消费品正在让位于其他领域,例如医疗保健。

我提到过,医疗保健领域有很多具有吸引力的自由现金流收益率的公司。

看看 Da Vita $DVA。

回购和自由现金流收益率以及估值都很有吸引力。

实际上,医疗设备作为一个主题再次变得有吸引力。

当整个主题变得有吸引力时——尤其是与长期世俗趋势相关的主题——我会感兴趣。

看看 $MDT 作为另一个例子。

$DVA $MDT $XLV $TOT

表现追逐

本周末在@LumidaWealth中,我们写到了周一可能出现的下跌以及“表现追逐”的可能性。

以下是情况分析。

对冲基金的总多头敞口很高,但净敞口很低。

它们在小盘股中有大量空头头寸。

小盘股的涨幅超过了其他任何类别。

因此,对冲基金被迫回补这些空头。这推动了这些股票的进一步上涨。

这个循环不断重复。

表现追逐并不是预先注定的。这些条件并不一定需要表现追逐。

但是,特朗普政府对市场的积极言论以及关税政策的转变足以激发市场的“动物精神”,点燃这些市场。

目前的情况是散户投资者正在挤压对冲基金。

(我们在Lumida非共识投资播客中也讨论了这个话题。)

此外,主要指数现在已经超过了其200日移动平均线。

这是一个重要的技术水平。

更多的趋势追随者将进入市场。

对当前市场的最佳类比是2019年1月——即2018年第四季度特朗普1.0贸易战结束后的一个月,当时标普500指数下跌了19%。

市场状况已经超买……但关键是,仍然保持超买状态。

这是一个新的动态。

只要特朗普坚持当前政策,到6月你可能会看到6000点。

(到7月,如果10%的关税持续,那么从那时起可能会出现一轮滞胀。)

0

2,295

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。