Біткоїн досяг нового максимуму в 110 000: це повторення пастки з подвійною вершиною чи початок нового циклу?

Оригінальна назва: "Біткойн знову стоїть на історичному максимумі, чи повториться цикл бичачого ринку?" Оригінал

від ChandlerZ, Foresight News

22 травня 2025 року ціна Bitcoin злетіла вище 110 000 USDT, оновивши історичний максимум у 109599 USDT 20 січня. Ця сцена нагадує той кліп у листопаді 2021 року. У той час біткоїн ненадовго перетнув максимуми початку року, а потім швидко відступив, почавши довгий і глибокий цикл ведмежого ринку. Тепер ринок, схоже, знову підштовхнув до переломного моменту долі: чи зможе він знову прорватися і відкрити новий виток зростання, або ж впаде в ринок з подвійною вершиною після «помилкового пробою», як повторюється історія, і нарешті запустить глибоку корекцію?

Це проблема, якої Bitcoin не може уникнути, коли він наближається до історичного максимуму. Знову і знову ми спостерігаємо подібну структуру знову і знову за останні кілька бичачих забігів: злети і високі настрої, а також дискусії про те, чи було досягнуто вершини циклу. У цьому раунді, хоча ралі та ритм смутно знайомі, глибша структура ринку значно змінилася.

Ціни повторюються, але ринок не вчорашній. На цьому тлі, чи продовжуємо ми вірити в те, що «циклічний закон», викликаний халвінгом, як і раніше домінує в долі біткойна? Чи варто визнати, що вже розгортається новий ритм у фінансуванні ETF, ончейн-структурах та макронаративах?

Повертаючись до найголовнішого методу спостереження, можливо, дані про ланцюжок, дзеркальне відображення історії та сліди поведінки все ще можуть дати нам якесь періодичне просвітлення. Чи є поточна хвиля підйому фінальним спринтом циклічної інерції чи новою точкою відліку після реконструкції циклічної структури? Можливо, відповідь криється в контексті даних.

Чи повторює ринок свій історичний шлях?

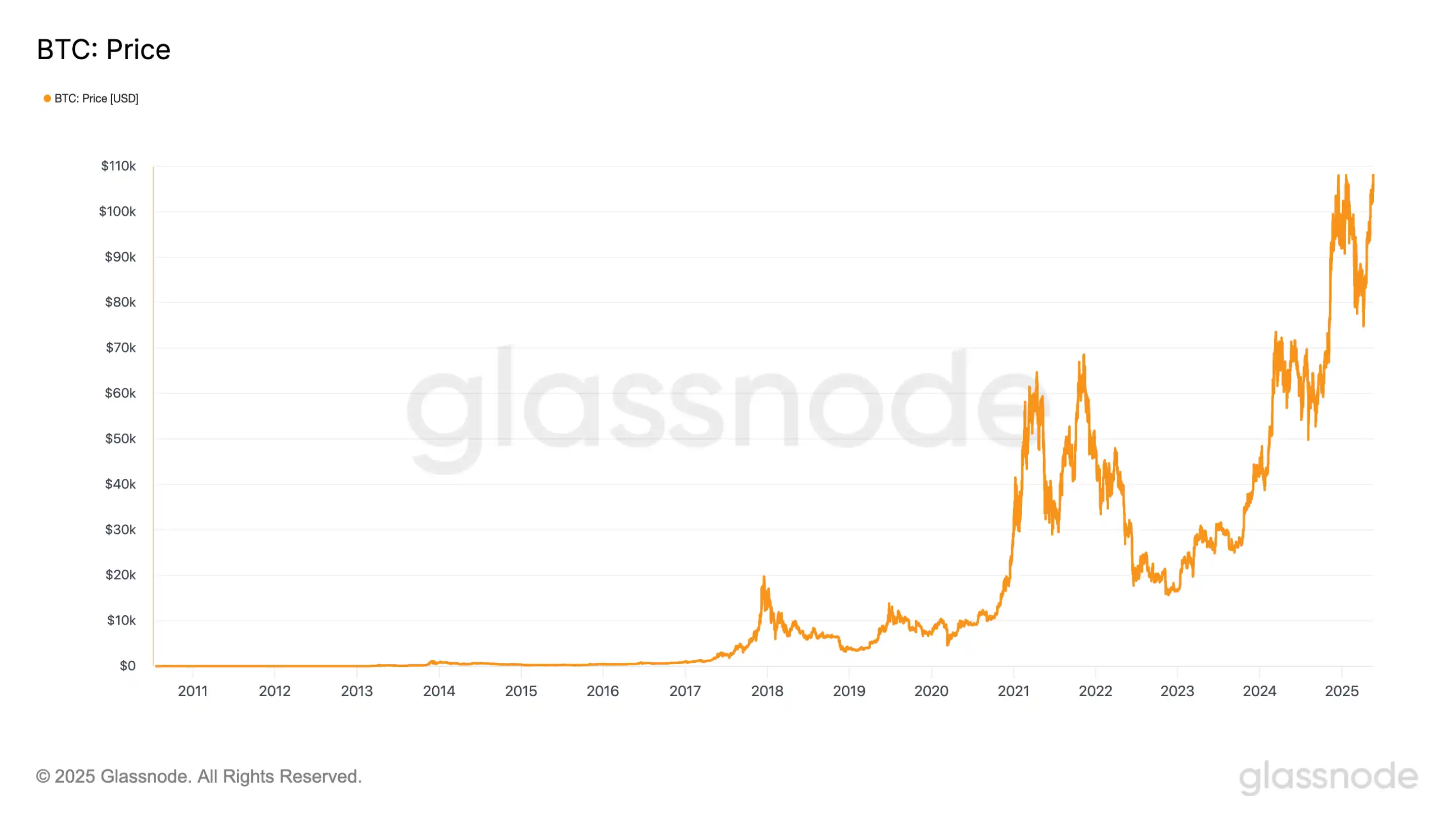

Історичні рухи цін на біткойн, хоча і волатильні, можна умовно розділити на наступні типові цикли "халвінг драйв + обертання бика/ведмедя":

Починаючи з 2011 року, ціна біткоіни неодноразово еволюціонувала в логіці «халвінг драйв - дисбаланс попиту і пропозиції - бичачий ринок спалах - відкат зверху», і кожен цикл закінчується більш високим ціновим піком, і структура з подвійною вершиною в 2021 році, безсумнівно, є найбільш тривожним прикладом.

Біткоїн вперше досяг поетапного максимуму у квітні 2021 року, коли настрої на ринку були високими, що було зумовлено численними позитивними моментами, такими як позитивний стимул лістингу Coinbase, продовження м'якої грошово-кредитної політики та безперервне поглинання GBTC у відтінках сірого, і ціна вперше подолала позначку в 60 000 доларів. Але цей максимум тривав недовго. Після входження в травень, коли Федеральна резервна система оприлюднила прогнозні сигнали про скорочення балансу та підвищення процентних ставок у поєднанні з політичним ризиком масштабної ліквідації Китаєм внутрішніх майнінгових ферм, ринок біткойна швидко впав у корекцію, впавши приблизно до 30 000 доларів менш ніж за три місяці, завершивши глибоку корекцію посередині.

Через кілька місяців ринок поступово перетравив негативні настрої і в кінці літа досяг дна. Керуючись позитивними наративами та притоком інвестицій, підживленим офіційним прийняттям Сальвадором біткойна як законного платіжного засобу, зростанням занепокоєння щодо глобальної інфляції та сильним оптимізмом щодо схвалення першого ф'ючерсного ETF на біткойн у США, ралі переорієнтувалося і ненадовго піднялося вище історичного максимуму близько 69 000 доларів США 10 листопада, а потім швидко відступило, сформувавши чітку багатомісячну «структуру подвійної вершини» разом із квітневим максимумом.

Зрештою, цей потрійний резонанс рекордно високих цін, активного переведення в готівку в ланцюжку та скорочення попиту становить типову модель «помилкового прориву». Біткоїн швидко відступив після нетривалого перетину вершини, почавши цикл зниження. Ця структура представлена у вигляді "локальний новий максимум + дивергенція обсягу + миттєвий розворот" у технічному патерні, що є типовим сигналом з подвійною вершиною, а також дає важливий урок для поточного ринку на етапі, близькому до історичних максимумів.

Чи зійде історія?

Нахил і патерн нинішньої тенденції досить схожі на ті, що були напередодні листопада 2021 року. Що ще примітно, так це те, що кілька індикаторів у ланцюжку вивільняють сигнали структурної конвергенції.

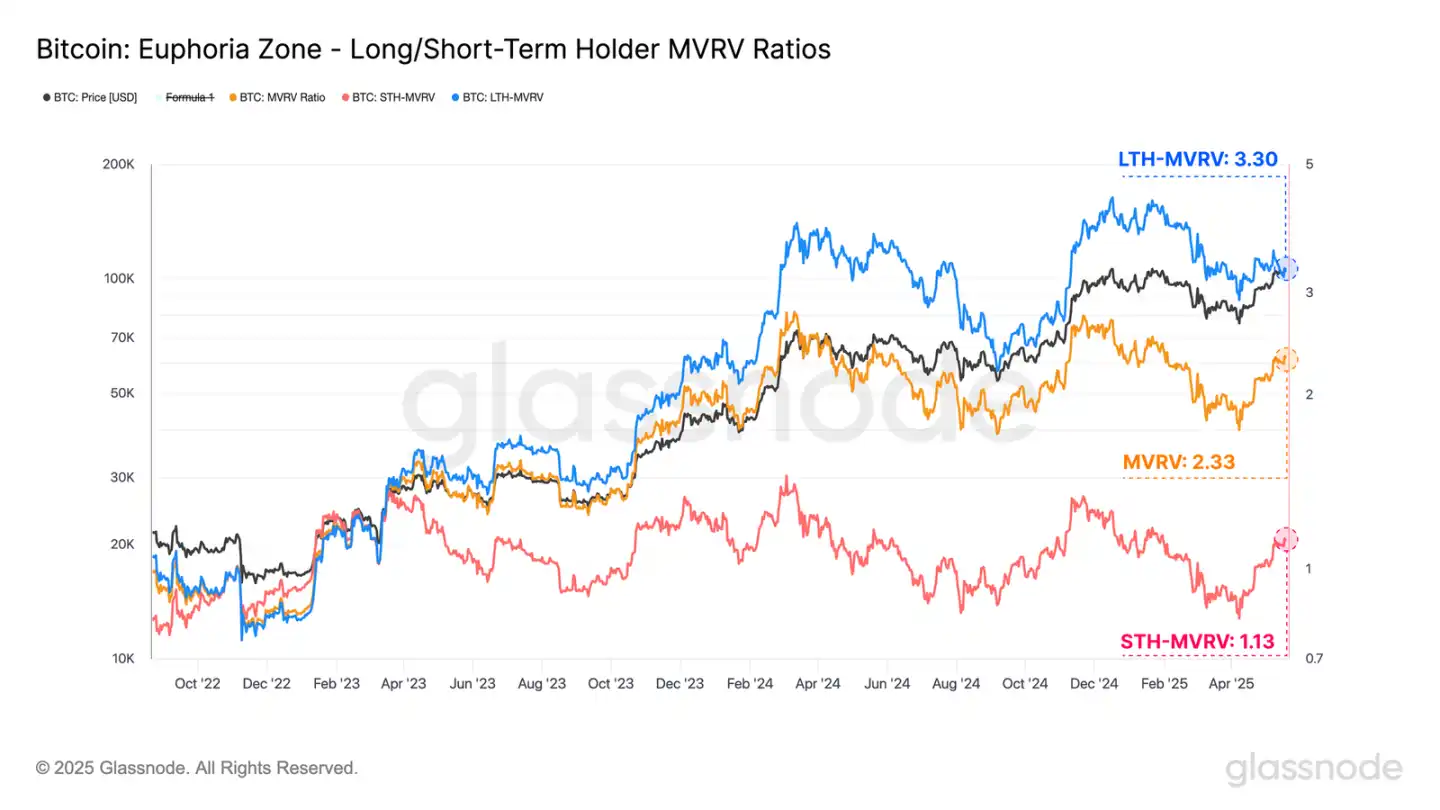

Останні дані показують, що MVRV довгострокових власників піднявся до 3,3, наблизившись до «жадібної червоної зони», визначеної Glassnode (вище 3,5); MVRV короткострокових власників також різко зріс з мінімуму 0,82 до 1,13, що означає, що більшість короткострокових фондів на ринку знову увійшли в зону плаваючого прибутку. З точки зору поведінкових фінансів, ця структурна зміна є необхідною умовою для формування тиску зверху: коли переважна більшість інвесторів повертається до профіцитного стану, бажання перевести в готівку має тенденцію до зростання в тандемі.

Однак, якщо ми аналізуємо з точки зору «тиску поведінки продавця» в ончейн-структурі, хоча співвідношення продавця та ризику короткострокових інвесторів значно зросло, що вказує на те, що деякі прибутки були випущені в ланцюжку, загальне значення все ще знаходиться на історично низькому рівні. Такий стан речей відображає, що хоча настрої інвесторів прогрілися, і деякі фонди вирішили зафіксувати прибуток у плаваючому діапазоні прибутку, загальний ринок ще не увійшов у дисбаланс, в якому домінує «імпульс колективного переведення в готівку».

Це означає, що, хоча спочатку зростання було пригнічене, ринок не вийшов з-під контролю. До тих пір, поки подальша ліквідність залишається стабільною, ринок все ще має умови для продовження структурного висхідного руху, а не для того, щоб бути виштовхнутим на кінцеву вершину.