Человек, способный написать такую статью, заслуживает внимания и указывает направление для размышлений и обучения.

Я создал симулятор краха MeMe, используя логику физической кинематики,

чтобы наглядно показать вам —

почему после Trump мы больше не видим таких MeMe, как WIF, Popcat, MooDeng, chiilguy, bome.

Перед тем как перейти к основной части, давайте начнем с введения:

Почему больше не появляются крупные MeMe?

● Помимо давно обсуждаемых причин:

истечение бонусов SOL,

неблагоприятная макроэкономическая ситуация,

низкая ликвидность на медвежьем рынке.

● Есть еще одна причина, как сказал DNF:

Ai-токены, CTO-токены, токены знаменитостей, токены мемов, токены художников, производные токены Маска, производные токены Cz/heyi, токены платформ Alt.

Мы практически уже перепробовали все типы токенов…

/// Циклы ускоряются, и нам уже нечем играть…

Раньше мы часто говорили, что золотой стандарт для MeMe — это: ① грандиозный нарратив, ② легкость понимания, ③ массовое распространение.

Но этот «золотой стандарт» сейчас сталкивается с проблемой —

мы сталкиваемся с увеличением энтропии информации на рынке, что вынуждает перераспределение весов, и традиционные пути нарратива и распространения MeMe рушатся.

Раньше наше представление о MeMe было простым: «весело, вирусное распространение», и рынок выбирал MeMe, основываясь на «простом нарративе» как единственном запросе, используя краткосрочные эмоциональные колебания как ключ-значение.

Вес внимания = интенсивность FOMO × скорость распространения в социальных сетях.

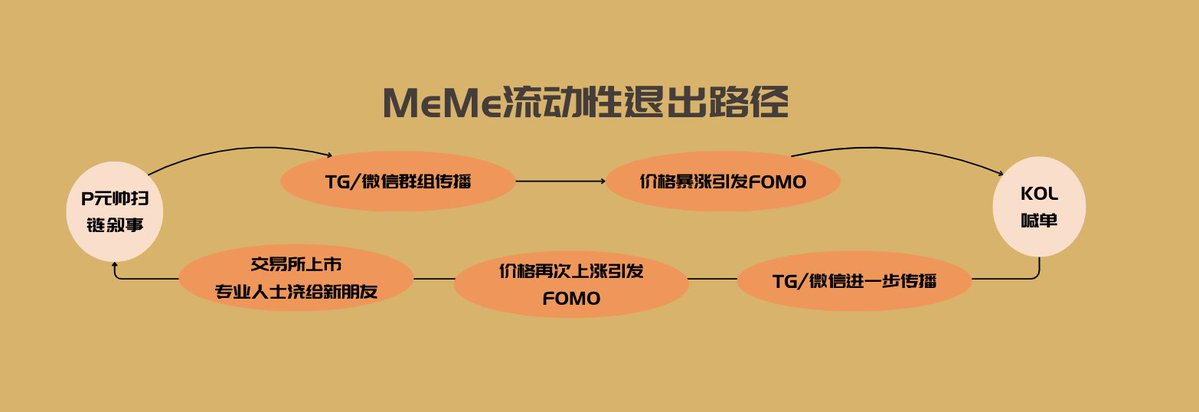

Путь распространения MeMe всегда был следующим:

Но здесь есть проблема — MeMe-токены сталкиваются с той же проблемой, что и альткоины: слишком много токенов с похожими нарративами/технологиями…

Появление PUMP увеличило энтропию информации на рынке. Если вы активны в течение двух циклов, вы заметите, что не только альткоины, но и токены MeMe с похожими нарративами стали более распространенными, чем в предыдущем цикле…

Именно благодаря эффекту богатства, вызванному PUMP, люди, упустившие первую волну, начинают массово искать вторую, третью волну, стремясь найти следующий 10x, 100x шанс. В результате это приводит к цепному краху градиента внимания.

Ведь традиционный путь линейного нарратива и распространения MeMe всегда был следующим:

Œ /// Социальные сети → Листинг на бирже → FOMO-покупки → Резкий рост цен

Этот процесс напоминает оптимизацию градиентного спуска в нейронных сетях, где сигнал усиливается слоями для «тренировки» цены. Но этот путь линейного нарратива и распространения очень хрупкий, так как он по сути является системой, движимой разницей потенциалов односторонней информации.

Если рассматривать это с точки зрения динамической модели, это можно сравнить с градиентом напряжения в электрической цепи:

ΔV=Vсоциальные сети−VFOMO-покупки

Эффективность распространения зависит от «проводимости» каждого этапа,

но нестабильность самой «проводимости» в конечном итоге приводит к сбоям в системе.

1️⃣ Уменьшение потенциала информации (уровень социальных сетей): **KOL больше не доверяют.

2️⃣ Препятствия в передаче (уровень бирж): Учитель Cz понимает логику информационного разрыва MeMe, и биржи не хотят быть последними.

3️⃣ Перегрузка конечной нагрузки (уровень FOMO-покупок): Эволюция сопротивления инвесторов: после трех циклов сбора урожая вероятность FOMO снижается на 50%…

Если рассматривать это с математической точки зрения:

● Каждый раз, когда PUMP (легендарный токен) рушится, доверие сообщества уменьшается:

Trustn+1=Trustn⋅(1−PUMP потери сообщества устойчивость)Trustn+1=Trustn⋅(1−устойчивость сообществаPUMP потери)типично

Сообщество MeMe-токенов теряет доверие после трех циклов PUMP.

4️⃣ Эффект поглощения ликвидности

dtdL=−α⋅L⋅Nновые токеныα=0.17/день

Новые проекты вытягивают ликвидность из старых проектов:

dLdt=−α⋅L⋅Nновые токеныα=0.17/день

Œ /// Поэтому, независимо от того, верите ли вы или нет, мы сейчас сталкиваемся с «адской сложностью» MeMe из-за того, что:

инвесторы эволюционировали, крупные игроки стали жестче, биржи не поддерживают, и все «проводимости» пути массового распространения MeMe вышли из строя.

—— Ожидания нарратива и обратная связь с ценой разорвались → независимо от того, являетесь ли вы инвестором, крупным игроком или биржей, все ускоряют уход…

Если вам кажется, что эта модель интересна, вы можете попробовать:

1️⃣ Скорость выпуска новых токенов, 2️⃣ Потери от PUMP, 3️⃣ Устойчивость сообщества

Какой путь этих трех факторов может привести к среднему росту рыночной стоимости токенов в симуляции циклов, и как их баланс может привести к постоянному падению средней рыночной стоимости токенов.

Конечно, у модели есть недостаток: поскольку «MeMe сами по себе являются циклическими эмоциональными активами», она не может учитывать более крупные циклические изменения. Кроме того, MeMe сами по себе являются динамической игрой, и модель не может точно предсказать конкретный крах отдельного MeMe.

Просто для справки —

Но если вы используете симулятор и попробуете «симулятор краха MeMe», вы получите очевидный результат, а именно —◊◊◊ кажется, чем больше новых токенов, тем выше потери, тем ниже средняя рыночная стоимость, и тем выше вероятность краха.

Поэтому за последние несколько месяцев все ругали «PUMP», говоря, что «MeMe рушатся» из-за появления PUMP —

Потому что появление «PUMP» дало людям слишком много выбора, и консенсус не сформировался, что привело к «краху MeMe»?

Œ /// Но действительно ли это так? Нет.

Если вы используете «модель краха MeMe», даже если мы минимизируем «скорость выпуска новых токенов» и установим потери на уровне «80%», то есть 80% людей теряют деньги, а устойчивость сообщества составляет 4.5 (очень высокая), вы обнаружите вывод:

——

Даже если «количество выпускаемых токенов» уменьшается, средняя рыночная стоимость токенов все равно снижается с течением времени в симуляции циклов. Это то, что мы называем: потолок MeMe становится все ниже.

● Таким образом, настоящая причина краха MeMe никогда не была «PUMP». Настоящая причина краха MeMe всегда была: дисбаланс между потерями и покупками.

Скорость выпуска токенов никогда не была решающим фактором.

MeMe сами по себе являются очень «закрытым» рынком — как многие старые игроки, которые считают рынок MeMe просто развлечением, они не воспринимают его как «казино», не говоря уже о том, что учитель Cz тоже не любит играть в MeMe.

Без PUMP многие MeMe не имеют ликвидности, а без ликвидности нет «устойчивости сообщества (покупок)», и конечный результат все равно — крах.

В некотором смысле, механизм PUMP по сути пытается в закрытой системе (экосистеме одного MeMe) насильно ввести поток отрицательной энтропии, краткосрочно создавая упорядоченную структуру (резкий рост цен) — только тогда ликвидные активы могут быть выведены.

Это то, о чем говорит администратор @thecryptoskanda: «Рынок всегда будет вознаграждать» — команды, которые могут постоянно создавать активы и рынки с высокой волатильностью и ликвидностью при минимальных затратах.

Вот почему администратор всегда подчеркивает величие «PUMP». Рынок MeMe сам по себе закрыт — MeMe всегда были чисто финансовой пирамидой и системой понзи. Энергия системы всегда зависит от внутреннего цикла:

Œ /// Средства новых инвесторов → Повышение цен → Привлечение большего количества средств

Появление PUMP привлекло множество «новых средств и новых людей» на рынок. Именно их массовый приток завершил внутренний цикл ликвидности.

В некотором смысле, появление PUMP или механизм PUMP пытается создать вечный двигатель в закрытой коробке, но проблема в том, что насильственное создание локального состояния низкой энтропии в закрытой системе противоречит закону «глобальной энтропии», поэтому крах неизбежен, и это очевидно.

▽▽▽ /// Но это не вызвано PUMP, а физическими законами.

Однако, как и логика «сжатия Вселенной», именно благодаря краху возникает новый «Большой взрыв», который запускает циклический процесс.

Начало этого циклического процесса будет очень интересным.

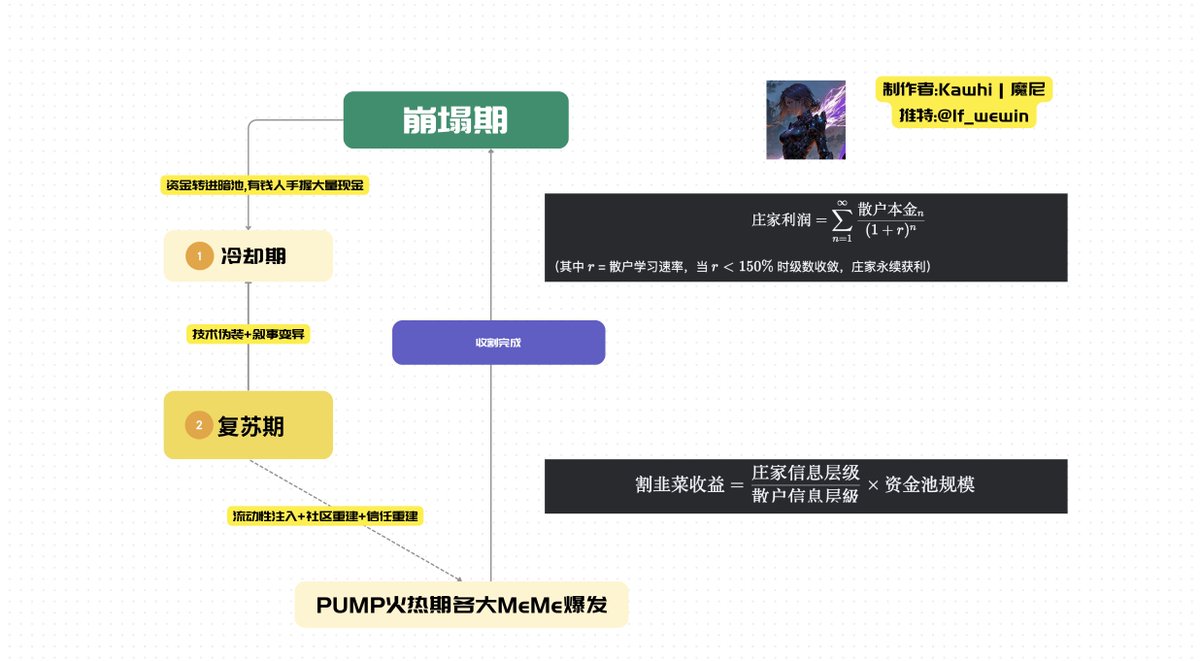

Это звучит сложно, но на самом деле совсем не сложно, потому что это просто цикл «сбор урожая — восстановление — повторный сбор урожая».

Œ /// Грубо говоря, если более элегантно собирать урожай —

После краха ликвидности мы, как инвесторы, находимся в состоянии «наблюдения», недовольные текущими эмоциями.

Поэтому нужен новый нарратив, а новый «нарратив» требует так называемого «технического маскировки и мутации нарратива»…

Мы должны верить, что появление нового «периода восстановления» побудит нас снова начать покупки…

Интересно, что согласно кривой Эббингауза:

Длина периода охлаждения T=ln(максимальная интенсивность потерь памяти)/λlnгде:

λ = интенсивность нового нарратива (обычно устанавливается так, чтобы T≈6−8 месяцев)

В некотором смысле, можно сказать, что «инвесторам» нужно всего «6-8» месяцев, чтобы «восстановиться и снова быть собранными». Конечно, это не обязательно, так как это также зависит от «степени ущерба» старых инвесторов и доли новых инвесторов, но логика остается неизменной…

Когда AI+MeMe начнут официальное восстановление и в будущем снова станут «технологией, которую все ненавидят», мы снова примем нарративную силу MeMe.

Это похоже на высоко оцененные VC-токены, которые приносят нарративные преимущества MeMe, поэтому многое кажется изменившимся, но на самом деле не изменилось.

Œ /// Суть сверхциклической техники сбора урожая крупных игроков — это временная арбитражная игра с капиталом.

Единственное изменение заключается в том, что если искать так называемую «техническую маскировку» и «мутацию нарратива», нужно учиться не тому, как крупные игроки управляют рынком, потому что данные на блокчейне слишком легко вводят в заблуждение, сложность растет, и обычные люди не могут анализировать блокчейн.

Но нельзя не танцевать с крупными игроками, ведь в этом процессе мы либо становимся серпом, либо удобрением.

Вот почему я всегда восхищаюсь Хуэй @0xmagnolia, потому что Хуэй всегда ищет новые альфы, от традиционных MeMe до мутации нарратива MeMe и технической маскировки «MCP» MeMe. Хуэй всегда стремится к бесконечному совершенствованию.

Крупные игроки прогрессируют, постоянно совершенствуя технику сбора урожая.

Мы можем избежать того, чтобы стать следующей партией инвесторов, только если превратим себя в открытую систему (постоянно изучая реальные технологии). В этой бесконечной войне энтропии: «скорость побега должна превышать скорость увеличения энтропии», чтобы выжить в темном лесу.

Мы должны учиться у «Чжан Бэйхай» —

Делать то, что нужно: «Естественный отбор, вперед четыре».

Делать больше положительных EV вещей, меньше сидеть в Twitter, меньше смотреть проекты и MeMe.

Что такое положительный EV? Хуа @off_thetarget недавно ясно объяснил это в своем посте: стать инсайдером, учиться вверх, приближаться к власти, становиться властью, много учиться.

На самом деле, это и есть PUMP. Быть влиятельным человеком недостаточно, нужно стать человеком, подобным PUMO, человеком, создающим активы с ценностью ликвидности.

То есть, вы сами становитесь богатством.

Я буду стараться, надеюсь, что вы, прочитав эту статью, тоже будете стараться.

Вместе вперед.

1,92 тыс.

2

Содержание этой страницы предоставляется третьими сторонами. OKX не является автором цитируемых статей и не имеет на них авторских прав, если не указано иное. Материалы предоставляются исключительно в информационных целях и не отражают мнения OKX. Материалы не являются инвестиционным советом и призывом к покупке или продаже цифровых активов. Раздел использует ИИ для создания обзоров и кратких содержаний предоставленных материалов. Обратите внимание, что информация, сгенерированная ИИ, может быть неточной и непоследовательной. Для получения полной информации изучите соответствующую оригинальную статью. OKX не несет ответственности за материалы, содержащиеся на сторонних сайтах. Цифровые активы, в том числе стейблкоины и NFT, подвержены высокому риску, а их стоимость может сильно колебаться. Перед торговлей и покупкой цифровых активов оцените ваше финансовое состояние и принимайте только взвешенные решения.