🥳Доходность от кредитования с использованием рычагов Pendle PT действительно впечатляет, но обязательно нужно понимать содержание своих инвестиций и управлять рисками.

Бабушка стучит по доске:

@BTW0205 Учитель У продвинутые стратегии Pendle повторение урока

В мире нет бесплатных обедов, пожалуйста, тщательно DYOR!

🧐Продвинутые стратегии арбитража с Pendle: удвоение дохода с помощью циклического кредитования | Пример с Ethena PT——

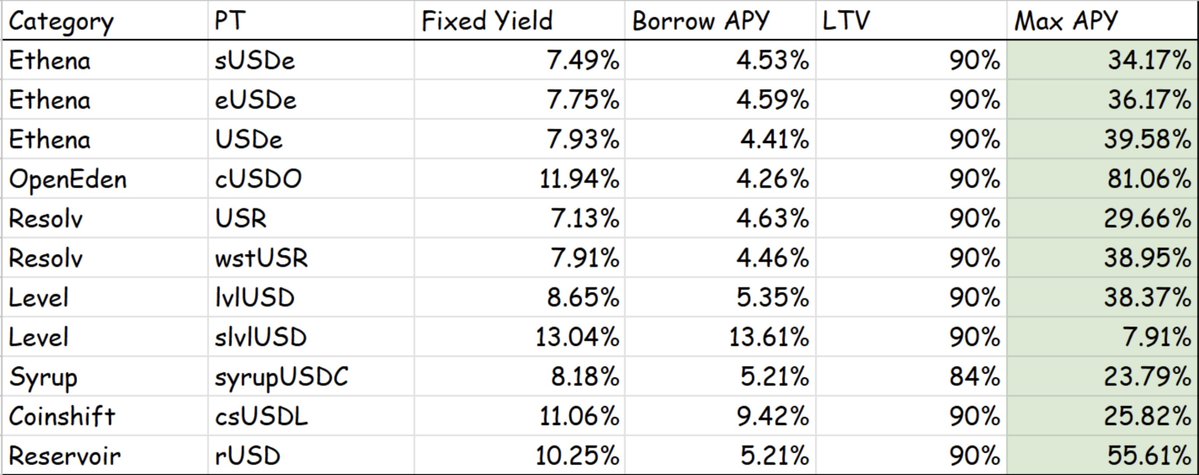

Недавно обратил внимание, что PT-активы от @ethena_labs стали доступны в качестве залога на Aave, и лимиты практически сразу исчерпались. Да, многие DeFi-игроки, вероятно, уже заметили одну хитрость:

Pendle + кредитные протоколы могут создать низкорисковую структуру с использованием плеча. Если всё сделать правильно, годовая доходность может достигать 30%.

Но это не просто увеличение плеча, это рассчитанная стратегия, которая сочетает фиксированный доход, бонусные баллы за аирдропы и структурный арбитраж, превращая циклическое кредитование Pendle в новую "игру умных денег".

После предыдущей статьи многие задавали вопросы в личных сообщениях, поэтому сегодня подробно расскажу о циклическом кредитовании в @pendle_fi——

1⃣ Принцип стратегии: использование PT в качестве залога для увеличения фиксированного дохода

Pendle разделяет право на доход и основной капитал: PT = сертификат основного капитала, YT = сертификат дохода.

Логика циклического кредитования проста——

Вы покупаете стабильный PT на Pendle, используете его в качестве залога на Aave и берёте кредит в стабильной монете;

Затем снова покупаете стабильный PT на Pendle — и так по кругу, увеличивая доход.

Так создаётся замкнутый цикл: "покупка PT → залог → заём стабильной монеты → покупка большего количества PT".

Таким образом, пока разница в ставках положительная (доходность > стоимость кредита), можно использовать плечо для получения фиксированного дохода.

2⃣ Практическое руководство: 5 шагов для освоения циклического кредитования с PT на Pendle

На примере PT-sUSDe: у вас есть начальные 1000u, предположим, годовая доходность составляет 7,5%, а стоимость кредита на Aave — 5%.

1) Покупка PT-sUSDe:

На Pendle покупаете PT-sUSDe, выбирая срок погашения.

2) Размещение PT в качестве залога на Aave V3:

Открываете Aave V3 и размещаете соответствующий PT-актив в качестве залога.

3) Получение кредита в стабильной монете (например, USDC, USDT):

Aave предоставляет функцию кредитования, берёте сумму стабильной монеты, которую можете себе позволить (например, LTV 70%, можно взять 700u).

4) Использование заёмных средств для покупки PT:

Возвращаетесь на Pendle, снова покупаете PT, затем снова размещаете в залог и берёте кредит... создавая цикл.

5) Установка количества циклов в зависимости от уровня риска:

Обычно рекомендуется не более 3 циклов (чтобы избежать риска ликвидации).

3⃣ Модель доходности: сколько можно заработать с циклическим плечом?

Основные источники дохода при циклическом кредитовании:

✅ Фиксированная доходность PT

✅ Эффект сложного процента от нескольких циклов с плечом

✅ Потенциальные бонусные баллы за аирдропы (Pendle + Ethena + Aave, если они есть)

Предположим:

Годовая доходность PT = 7,5%

Стоимость кредита на Aave = 5%

Два цикла, то есть коэффициент плеча = 2,5x

Тогда чистая доходность = (7,5% × 2,5) - (5% × 1,5) ≈ 11,5% годовых

Даже при небольшой разнице в ставках (7,5% против 5%) использование циклического плеча позволяет увеличить доходность стабильной монеты до уровня выше 10%, что делает эту стратегию подходящей для консервативных игроков, стремящихся увеличить доходность структурированным способом.

Если вы используете другие активы с более высокой ставкой PT и более низкой стоимостью кредита, годовая доходность может быть ещё выше, в некоторых случаях достигая 70%.

4⃣ Предупреждение о рисках: является ли это безрисковым арбитражем?

Любой арбитраж сопряжён с рисками, безрискового арбитража не существует. Основные риски:

❗️ Скольжение цены и проблемы с ликвидностью: многократная покупка PT может увеличить скольжение.

❗️ Изменение ставок: ставка кредита на Aave плавающая, её колебания могут сократить вашу маржу.

❗️ Риск LTV и ликвидации: PT как нетрадиционный залог имеет консервативные параметры ликвидации, и при колебаниях PT может быть ликвидирован.

❗️ Риск отклонения от привязки: хотя PT привязан к стабильной монете, базовый актив (например, sUSDe) может незначительно отклоняться от привязки.

Наиболее важным является риск ликвидации при циклическом кредитовании.

С увеличением количества циклов чистая доходность и APR растут, но также увеличивается фактор риска ликвидации.

Предположим, текущая рыночная цена PT-sUSDe составляет $1.00. В первом цикле практически нет риска ликвидации (цена PT может упасть более чем на 12%);

В третьем цикле цена PT должна упасть всего на 8,5%, чтобы сработала ликвидация;

В четвёртом цикле порог ликвидации сужается до падения всего на 6%, что крайне опасно.

Увеличение количества циклов приводит к сужению границ риска, особенно при высоком плече, где каждое увеличение цикла сокращает допустимый диапазон.

Поэтому я рекомендую максимум 1-2 цикла, не стремитесь к максимальному плечу — это наиболее безопасная зона с высокой эффективностью.

5⃣ Кому подходит стратегия циклического кредитования с Pendle?

Циклическое кредитование с использованием нескольких циклов плеча требует определённых навыков. Подходит для:

✅ Игроков, знакомых с DeFi-операциями и логикой ликвидации в цепочке

✅ Консервативных пользователей, заинтересованных в стабильном доходе + бонусных стимулах

✅ Тех, кто готов ежедневно или еженедельно отслеживать состояние залога и корректировать плечо

❌ Не подходит для новичков, не понимающих механизм ликвидации

❌ Не подходит для тех, кто не может постоянно следить за позицией и управлять плечом

6⃣ Итог——

Стабильный PT от Pendle + кредитование = "гособлигации с плечом" в мире DeFi. Стратегия циклического кредитования очень похожа на "облигации с плечом для заработка на разнице ставок" в традиционных финансах. Самое привлекательное — это стабильная маржа, логика та же, только форма другая.

Сейчас действительно хорошее время для этого, но важно помнить:

1) Любой арбитраж — это обмен риска на доход.

2) PT-sUSDe хоть и привязан к стабильной монете, всё же подвержен рискам скидки, ликвидности, колебаний ставок и ликвидации.

3) Когда рынок становится жадным, плечо часто становится последней соломинкой, ломающей позицию.

Понимание структуры, управление ритмом и уважение к рискам — три обязательных урока для игроков Pendle. Контроль рисков и максимизация дохода — это ключ к выживанию!

Вы можете присоединиться к китайскому сообществу Pendle, где есть много стратегий по управлению финансами, которые можно изучить и использовать:

У Pendle также есть подробное руководство на китайском языке:

5

23,39 тыс.

Содержание этой страницы предоставляется третьими сторонами. OKX не является автором цитируемых статей и не имеет на них авторских прав, если не указано иное. Материалы предоставляются исключительно в информационных целях и не отражают мнения OKX. Материалы не являются инвестиционным советом и призывом к покупке или продаже цифровых активов. Раздел использует ИИ для создания обзоров и кратких содержаний предоставленных материалов. Обратите внимание, что информация, сгенерированная ИИ, может быть неточной и непоследовательной. Для получения полной информации изучите соответствующую оригинальную статью. OKX не несет ответственности за материалы, содержащиеся на сторонних сайтах. Цифровые активы, в том числе стейблкоины и NFT, подвержены высокому риску, а их стоимость может сильно колебаться. Перед торговлей и покупкой цифровых активов оцените ваше финансовое состояние и принимайте только взвешенные решения.