Биткоин достиг нового максимума в 110 000: это повторение ловушки с двойной вершиной или начало нового цикла?

Оригинальное название: «Биткоин снова стоит на рекордно высоком уровне, повторится ли цикл бычьего рынка?» Оригинал

ChandlerZ, Foresight News

22 мая 2025 года цена биткоина взлетела выше 110 000 USDT, обновив исторический максимум в 109599 USDT 20 января. Эта сцена напоминает тот клип в ноябре 2021 года. В то время биткоин ненадолго пересек максимумы начала года, а затем быстро отступил, начав долгий и глубокий цикл медвежьего рынка. Теперь рынок, похоже, снова подтолкнул к переломному моменту судьбы: пробьет ли он снова и откроет новый раунд роста, или же после «ложного пробоя», когда история повторяется, он упадет на рынок с двойной вершиной и, наконец, приведет к глубокой коррекции?

Это проблема, которую Биткоин не может избежать, когда он приближается к рекордно высокому уровню. Снова и снова мы наблюдаем одну и ту же структуру в последних нескольких бычьих ралли: максимумы и высокие настроения, а также дискуссии о том, была ли достигнута вершина цикла. В этом раунде, хотя ралли и ритм смутно знакомы, более глубокая структура рынка значительно изменилась.

Цены повторяются, но рынок не вчера. На этом фоне продолжаем ли мы считать, что «циклический закон», вызванный халвингом, по-прежнему доминирует над судьбой биткоина? Или стоит признать, что в финансировании ETF, ончейн-структурах и макронарративах уже разворачивается новый ритм?

Возвращаясь к самому важному методу наблюдения, возможно, данные о цепочке, зеркальное отражение истории и следы поведения все же могут дать нам некое периодическое просветление. Является ли нынешняя волна подъема финальным спринтом циклической инерции или новой точкой отсчета после перестройки циклической структуры? Возможно, ответ кроется в контексте данных.

Повторяет ли рынок свой исторический путь?

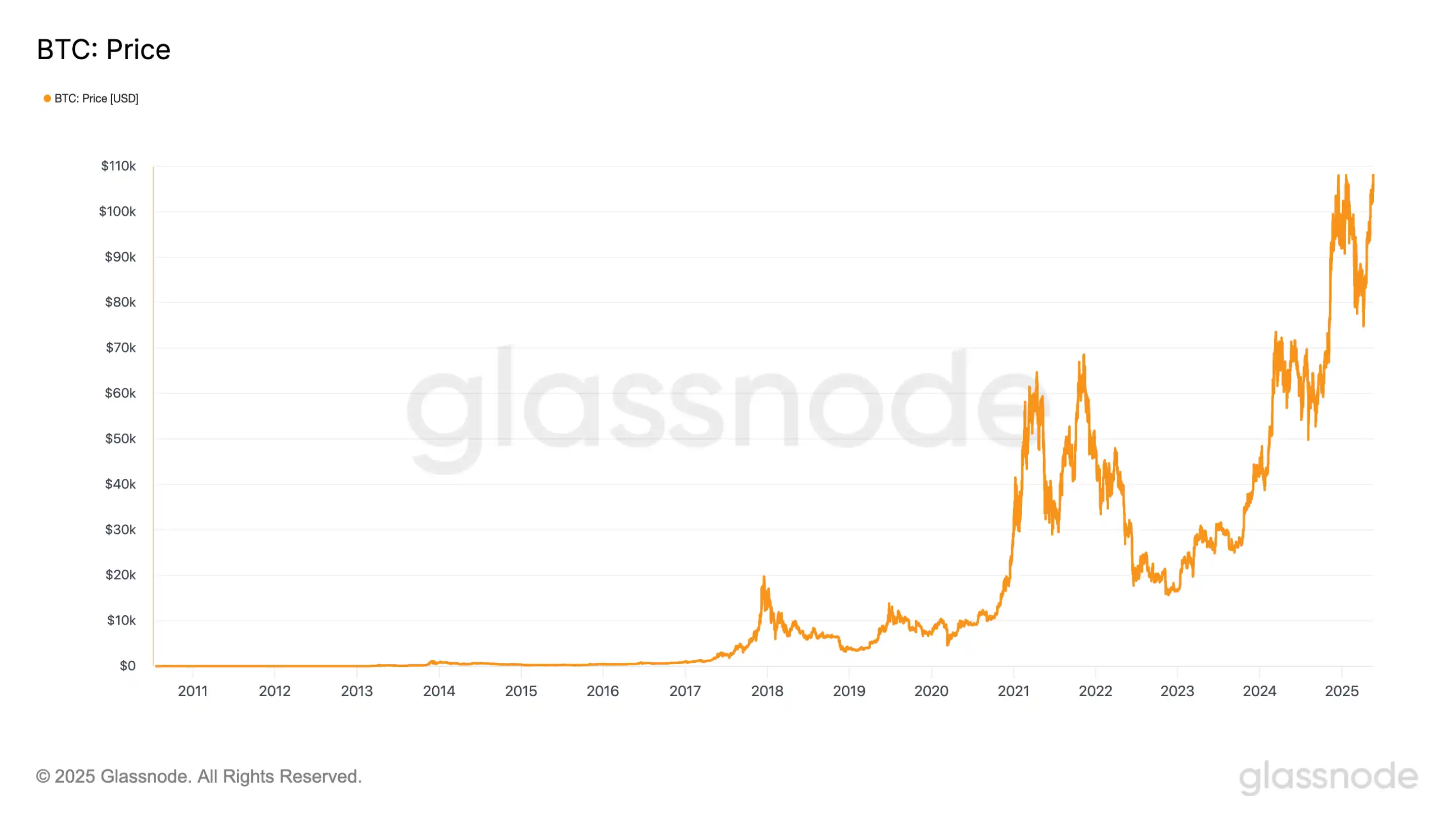

Исторические ценовые движения биткоина, хотя и волатильны, можно условно разделить на следующие типичные циклы «халвингинг драйв + бычье/медвежье вращение»:

С 2011 года цена биткоина неоднократно развивалась в логике «драйв халвинга – дисбаланс спроса и предложения – вспышка бычьего рынка – откат вершины», и каждый цикл заканчивается более высоким ценовым пиком, и структура двойной вершины в 2021 году, несомненно, является самым тревожным примером.

Биткоин впервые достиг поэтапного максимума в апреле 2021 года, когда настроения на рынке были высокими, что было обусловлено многочисленными положительными факторами, такими как позитивный стимул листинга Coinbase, продолжение мягкой денежно-кредитной политики и продолжающееся поглощение GBTC в оттенках серого, и цена впервые преодолела отметку в 60 000 долларов. Но этот кайф длился недолго. После начала мая, когда Федеральная резервная система выпустила прогнозные сигналы о сокращении баланса и повышении процентных ставок, в сочетании с политическим риском крупномасштабной ликвидации Китаем отечественных майнинговых ферм, рынок биткоина быстро погрузился в коррекцию, упав примерно до 30 000 долларов менее чем за три месяца, завершив глубокую корректировку в середине.

Спустя несколько месяцев рынок постепенно переварил негативные настроения и достиг дна в конце лета. Движимое позитивными сообщениями и притоком средств, подпитываемым официальным принятием Сальвадором биткоина в качестве законного платежного средства, растущими опасениями по поводу глобальной инфляции и сильным оптимизмом по поводу одобрения первого фьючерсного ETF на биткоин в США, ралли переориентировалось и ненадолго поднялось выше исторического максимума около $69 000 10 ноября, прежде чем быстро отступить, сформировав четкую многомесячную «структуру двойной вершины» вместе с апрельским максимумом.

В конце концов, этот тройной резонанс рекордно высоких цен, активного ончейн-кэшинга и сокращения спроса представляет собой типичную модель «ложного пробоя». Биткоин быстро отступил после кратковременного пересечения вершины, начав нисходящий цикл. Данная структура представлена как «локальный новый максимум + объемная дивергенция + мгновенный разворот» в техническом паттерне, что является типичным сигналом двойной вершины, а также дает важный урок для текущего рынка на этапе, близком к историческим максимумам.

Сойдется ли история?

Наклон и характер текущего тренда очень похожи на те, что были накануне ноября 2021 года. Что еще более примечательно, так это то, что несколько индикаторов в цепочке подают сигналы о структурной конвергенции.

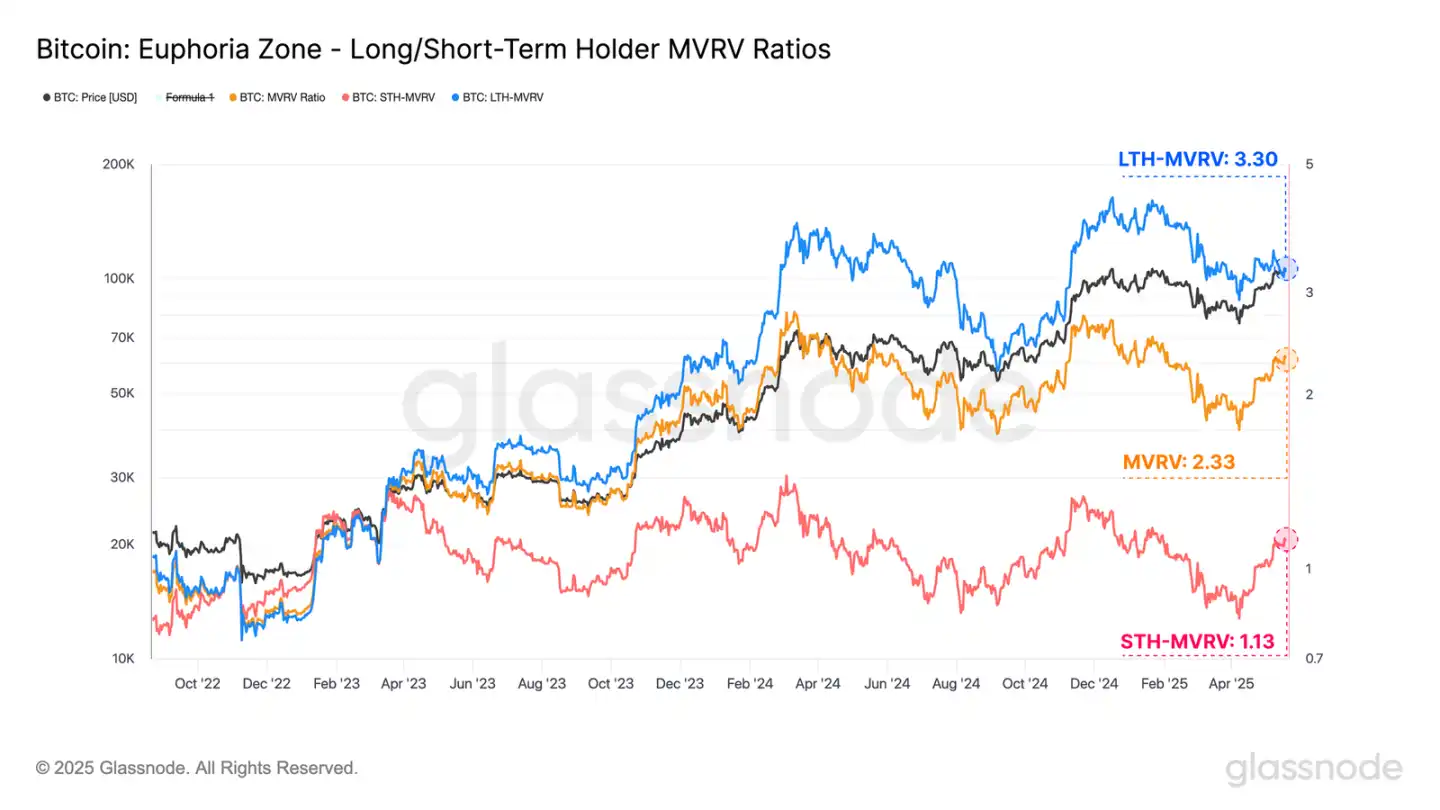

Последние данные показывают, что MVRV долгосрочных держателей поднялся до 3,3, приблизившись к «жадной красной зоне», определенной Glassnode (выше 3,5); MVRV краткосрочных держателей также резко вырос с минимума 0,82 до 1,13, что означает, что большинство краткосрочных фондов на рынке вернулись на территорию плавающей прибыли. С точки зрения поведенческих финансов, это структурное изменение является необходимым условием для формирования верхнего давления: когда подавляющее большинство инвесторов возвращается к профицитному состоянию, желание обналичить деньги имеет тенденцию увеличиваться в тандеме.

Однако, если мы анализируем с точки зрения «давления со стороны продавца» ончейн-структуры, хотя соотношение продавца и риска краткосрочных инвесторов значительно увеличилось, что указывает на то, что в цепочке была высвобождена некоторая прибыль, общая стоимость все еще находится на исторически низком уровне. Такое положение дел отражает то, что, хотя настроения инвесторов улучшились и некоторые фонды решили зафиксировать прибыль в диапазоне плавающей прибыли, в целом рынок еще не вошел в дисбаланс, в котором доминирует «коллективный импульс обналичивания».

Это означает, что, несмотря на то, что потенциал роста изначально был подавлен, рынок не вышел из-под контроля. До тех пор, пока последующая ликвидность остается стабильной, у рынка все еще есть условия для продолжения структурного восходящего движения, а не для того, чтобы быть подтолкнутым к конечной вершине.