Слишком многие из вас не обращают внимания на @aave Umbrella!

Обновленная версия Модуля Безопасности под названием Umbrella была запущена, чтобы помочь покрыть события нехватки средств.

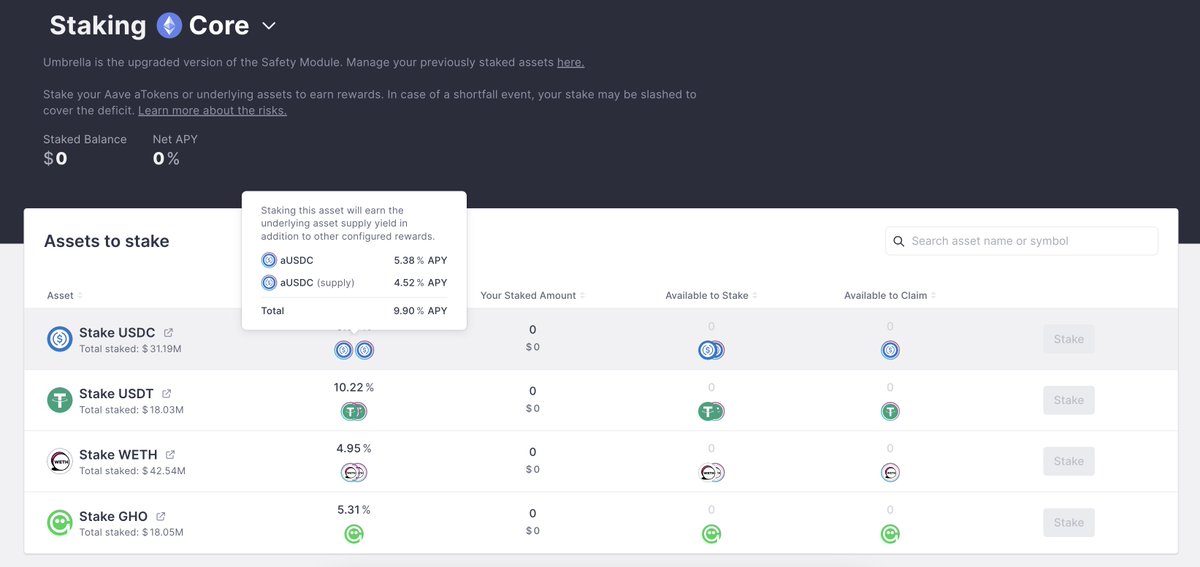

Стейкеры aToken (кредиторы) могут зарабатывать:

9.9% APY (aUSDC)

10.2% APY (aUSDT)

4.95% APY (aWETH)

5.3% APY (aGHO)

👻

🧐 Знали ли вы, что модуль безопасности Legacy никогда не был подвергнут слэшированию?

Это не безрисково, но стоит рассмотреть, что мы можем зарабатывать очень конкурентоспособные доходы, поддерживаемые доходом от aToken + вознаграждениями.

Например, ставленный aUSDC = 9.9% APY

4.52% кредитование + 5.38% стейкинг в Umbrella

Еще одна причина не бояться срезания средств заключается в том, что существует механизм, который они называют "компенсацией дефицита."

Компенсация дефицита — это механизм защиты, при котором Aave DAO покрывает первичные убытки до определенной суммы, прежде чем будут срезаны какие-либо средства стейкеров.

Например, если стейкнутый aUSDT имеет компенсацию в 100k USDT, то более 100k USDT плохого долга должно накопиться, прежде чем какие-либо стейкнутые aUSDT будут срезаны. Aave DAO вмешивается, чтобы сначала покрыть убытки до этой суммы, предоставляя дополнительный уровень защиты для стейкеров в Umbrella.

Мне это кажется увлекательным, что-то вроде младшей транши для кредиторов Aave, чтобы зарабатывать конкурентные доходы, но не совсем с тем риском, который мы видим в ставках младшей транши на рынке DeFi-кредитования.

Несколько других ключевых деталей для пользователей Umbrella:

+ Существует 20-дневный период ожидания для вывода средств.

+ Umbrella в настоящее время поддерживает только Ethereum Mainnet, сосредоточившись на активах с высоким спросом на заимствование, таких как USDC, USDT, WETH и GHO.

+ Стейкеры Umbrella покрывают только недостатки по этим заимствованным активам в Aave V3 Core на Ethereum Mainnet, а не в других сетях, но в будущем они расширят Umbrella на другие инстансы Aave.

Как уже упоминалось ранее, @aave стейкеры Umbrella (кредиторы) могут зарабатывать на этих высоко востребованных заемных активах в сети Ethereum Mainnet:

9.8% APY с aUSDC

10.2% APY с aUSDT

4.95% APY с aWETH

5.3% APY с aGHO

111

21,21 тыс.

Содержание этой страницы предоставляется третьими сторонами. OKX не является автором цитируемых статей и не имеет на них авторских прав, если не указано иное. Материалы предоставляются исключительно в информационных целях и не отражают мнения OKX. Материалы не являются инвестиционным советом и призывом к покупке или продаже цифровых активов. Раздел использует ИИ для создания обзоров и кратких содержаний предоставленных материалов. Обратите внимание, что информация, сгенерированная ИИ, может быть неточной и непоследовательной. Для получения полной информации изучите соответствующую оригинальную статью. OKX не несет ответственности за материалы, содержащиеся на сторонних сайтах. Цифровые активы, в том числе стейблкоины и NFT, подвержены высокому риску, а их стоимость может сильно колебаться. Перед торговлей и покупкой цифровых активов оцените ваше финансовое состояние и принимайте только взвешенные решения.