BitMart-innsikt | Full gjennomgang av markedet i juni

TL,DR

-

Makrodata viste at amerikansk inflasjon viser tegn til å avta, men fortsatt over Feds mål, arbeidsmarkedet er generelt solid, forbruket avtar på grunn av høye renter, og Fed holder rentene uendret og forsiktige med å kutte rentene. Samtidig har den geopolitiske konflikten i Midtøsten forverret markedsvolatiliteten, og selv om det er et midlertidig løft fra gjenopptakelsen av den økonomiske og handelsmessige dialogen mellom Kina og USA, er de globale økonomiske utsiktene under press, og den fremtidige markedsutviklingen vil bli påvirket av forventningen om rentekutt og endringer i den internasjonale situasjonen.

-

Det totale handelsvolumet til kryptomarkedet er aktivt, men momentumet svekkes, og fond har en tendens til å være forsiktige på grunn av geopolitiske risikoer; Markedsverdien falt med 4,03 % fra måned til måned, og fokuset på midler returnerte betydelig til BTC, og ETH og stablecoins presterte jevnt og trutt. De fleste av de nylig børsnoterte tokenene er konsentrert i DeFi- og Layer 1-sporene, VC-støttede prosjekter er fortsatt dominerende, og hot spots er fortsatt dominert av følelser.

-

Bitcoin spot ETF-er så fortsatt netto innstrømning på 1,13 milliarder dollar, mens Ethereum så en netto utstrømning på rundt 80 millioner dollar på grunn av en større prisnedgang, noe som gjenspeiler økt kortsiktig risikoaversjon, til tross for geopolitisk risiko og Feds haukete holdning som tynger sentimentet og både Bitcoin- og Ethereum-prisretrett. Samtidig fortsatte stablecoin-markedet å ekspandere, drevet av stablecoin-lovgivning og den gunstige noteringen av Circle, med et samlet sirkulerende volum som økte med rundt 4,17 milliarder dollar i juni.

-

22. juni, etter at Trump kunngjorde en våpenhvile mellom Israel og Iran, tok Bitcoin seg kraftig opp over $108 000, og ETFs sekvensielle nettoinnstrømning reflekterte institusjonell bullish sentiment, med tekniske data som viser at okser gjenvinner kontrollen over rytmen og utfordrer all-time high på $111 980 på kort sikt. Ethereum og Solana tok seg også opp synkront, og hvis den viktigste glidende gjennomsnittsmotstanden brytes gjennom, forventes den å åpne seg ytterligere oppover, ellers, hvis den er blokkert til nedsiden, kan den gå tilbake til sjokkjusteringsmønsteret.

-

Circles vellykkede børsnotering og vedtaket av GENIUS-loven har ført til styrking av stablecoin-sektoren, men verdsettelsen er svært avhengig av spredte inntekter, og dens påfølgende bærekraft gjenstår å se. Virtual eksploderte i Base-økosystemet med sin innovative nye mekanisme, og tidlige brukere tjente betydelig, men etter at den "grønne låsemekanismen" begrenset likviditeten, ebbet populariteten ut, og tokenprisen gikk tilbake med mer enn 30 % fra det høye.

-

Pumpfuns token-auksjon på 4 milliarder dollar har blitt utsatt igjen, og markedet er fortsatt delt om det kan gi et strukturelt gjennombrudd på grunn av en tillitskrise til plattformen og økologisk tvil. Coinbase fremmer integreringen av basiskjeden og hovedapplikasjonen, og JPMorgan Chase piloterer "innskuddstokenet" JPMD, og markerer akselerasjonen av utformingen av den amerikanske dollaren på kjeden og kompatibelt stablecoin-spor av tradisjonelle institusjoner og sentraliserte plattformer.

1. Makro perspektiv

1. Inflasjonsutvikling

KPI-data for juni 2025 viste at inflasjonsveksten avtok til 3,3 %, uendret fra forrige måned, og kjerne-KPI vokste med 3,4 % på årsbasis og 0,2 % på månedsbasis. Mens inflasjonspresset har avtatt, mener Fed fortsatt at det nåværende inflasjonsnivået er på den høye siden, langt fra målet på 2 %. Etter hvert som økonomiske data akkumuleres ytterligere, forblir Fed forsiktig, og understreker behovet for mer positive data for å støtte beslutningen om å kutte renten.

2. Arbeidsmarked

Det amerikanske arbeidsmarkedet forble solid, med arbeidsledigheten opp til 4,5 %, litt høyere enn den forrige prognosen på 4,4 %. Selv om arbeidsledigheten har steget, er den fortsatt relativt lav, noe som gjenspeiler stabiliteten i arbeidsmarkedet. Detaljomsetningen falt 0,9 % fra måned til måned, det største fallet på fire måneder, spesielt ettersom forbruket var betydelig dempet på grunn av høye renter og underliggende inflasjonspress, spesielt for varige og dyre varer.

3. Dynamikken i pengepolitikken

Fed lot den føderale fondsrenten være uendret på 4,25 %-4,5 % på møtet i juni, fjerde gang på rad den har latt rentene være uendret. Mens Fed forventer to mulige rentekutt innen utgangen av 2025, er den fortsatt svært årvåken med hensyn til inflasjonsrisiko. Punktplottet viser at det fortsatt er forventninger om et rentekutt i andre kvartal 2025, men det er en økende divergens om den fremtidige kursen for pengepolitikken, noe som gjenspeiler et divergerende syn i Fed på tidspunktet for rentekuttet.

4. Handelspolitikk og globale økonomiske utsikter

Globale markeder falt betydelig i juni på grunn av eskaleringen av geopolitiske risikoer i Midtøsten og den haukete holdningen til Federal Reserve. Israels luftangrep mot Iran utløste panikk i markedet, og det amerikanske aksjemarkedet kom under press på kort sikt. Samtidig styrket nyheten om gjenopptakelsen av økonomiske og handelssamtaler mellom USA og Kina i London en gang markedsrisikosentimentet, men eskaleringen av geopolitiske konflikter knuste raskt roen i markedet. Med de globale økonomiske utsiktene under press, har investorenes risikoappetitt generelt falt.

5. Sammendrag

Makrodata for juni tyder på at den amerikanske økonomien fortsatt står overfor sterkt inflasjonspress, med generelle vekstforventninger nedjustert og Federal Reserve forsiktig med å kutte renten, selv om noen inflasjonsindikatorer har avtatt. Den geopolitiske konflikten i Midtøsten har hatt stor innvirkning på markedssentimentet, som har forsterket seg på kort sikt, men har tatt seg opp etter hvert som den internasjonale situasjonen letter og Feds forventninger til rentekutt stiger. Det forventes at Fed i løpet av de kommende månedene kan starte en syklus med rentekutt støttet av data, men den må også være på vakt mot den fortsatte virkningen av geopolitisk usikkerhet på markedet.

2. Oversikt over kryptomarkedet

Analyse av valutadata

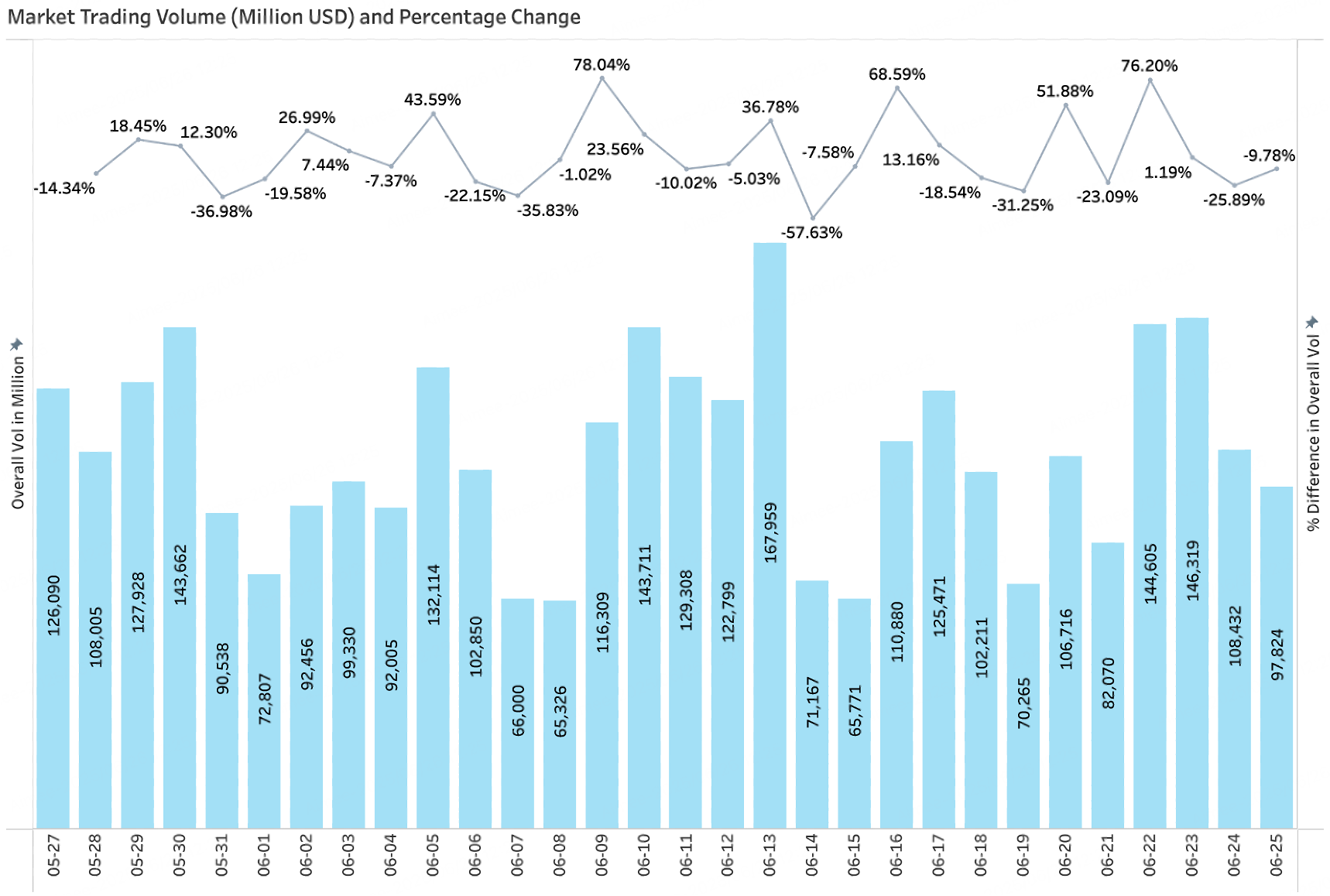

Handelsvolum og daglig vekstrate

I følge CoinGecko-data, per 25. I løpet av perioden viste handelsvolumet en "høyfall"-trend mange ganger, med en endagsstigning og fall på mer enn 10 %, hvorav topphandelsvolumet ble registrert 13. Selv om markedet fortsatt har en viss grad av aktivitet, er kapitalmomentumet samlet sett svekket sammenlignet med forrige periode, påvirket av usikre forhold som geopolitiske konflikter i Midtøsten, markedsfond har en tendens til å være forsiktige i slutten av juni, og risikoappetitten har falt.

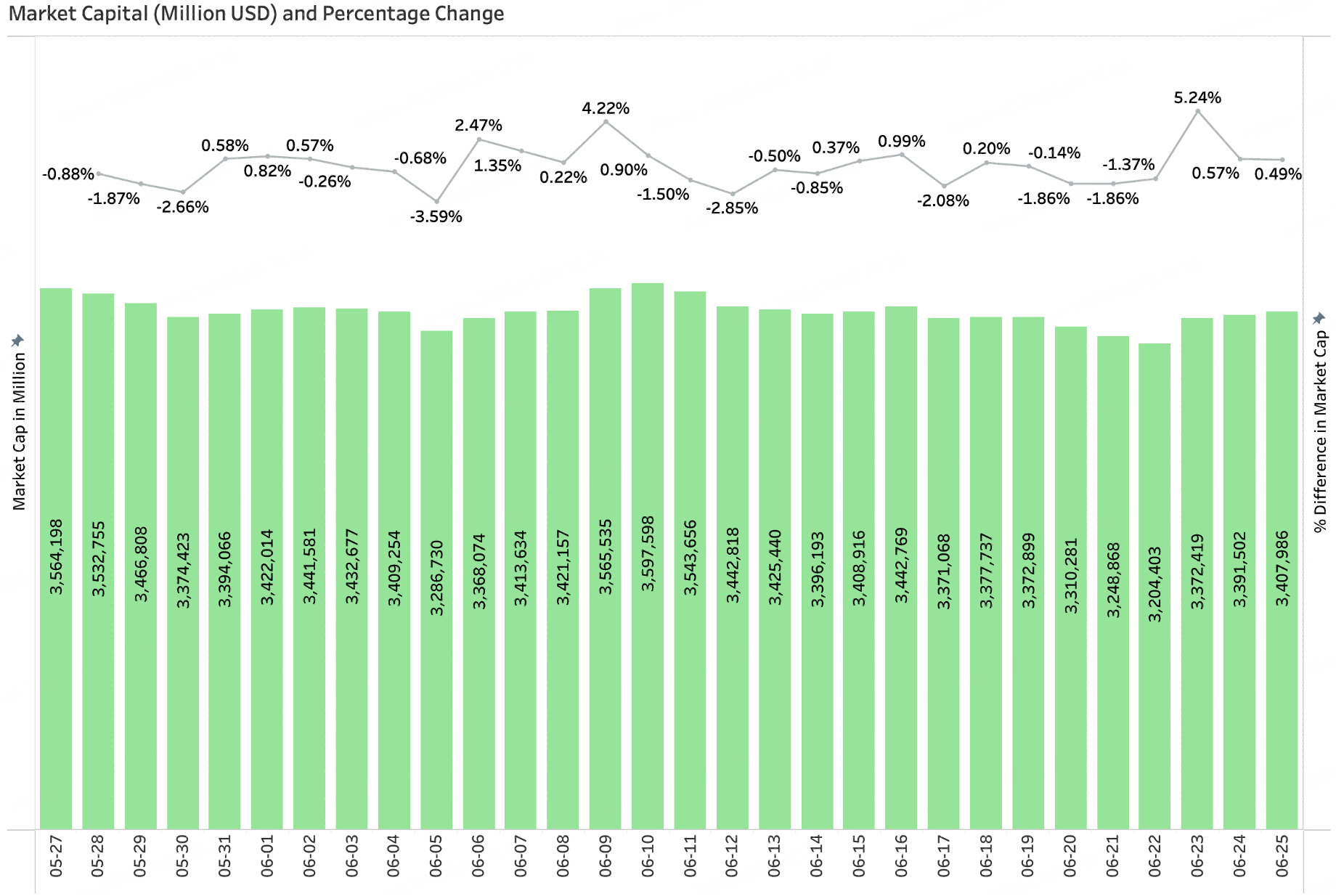

Markedsverdi > daglig vekst

I følge CoinGecko-data falt den totale kryptomarkedsverdien til 3,40 billioner dollar per 25. Blant dem steg markedsandelen til BTC til 64,8 %, og markedsandelen til ETH var 9,0 %, og markedets tyngdepunkt har åpenbart kommet tilbake til BTC. Når det gjelder den generelle strukturen, er BTC fortsatt dominerende, ETH og stablecoins er relativt stabile, mens kortsiktige varme sektorer for det meste er avhengige av emosjonelle spekulasjoner og mangler bærekraftig støtte, noe som gjør det vanskelig å danne langsiktig inkrementell momentum.

Nye varme tokens i juni

Blant de nylig lanserte populære tokenene i juni, som er avhengige av Binance Alpha-noteringsruten, er VC-bakgrunnsprosjekter fortsatt dominerende, og de populære sporene fokuserer på DeFi og Layer 1, blant annet DeFi-prosjekter - SPK, RESOLV, HOME, etc. har fått stor oppmerksomhet fra markedet.

3. Dataanalyse på kjeden

3.1 Analyse av inn- og utstrømninger av BTC OG ETH ETF

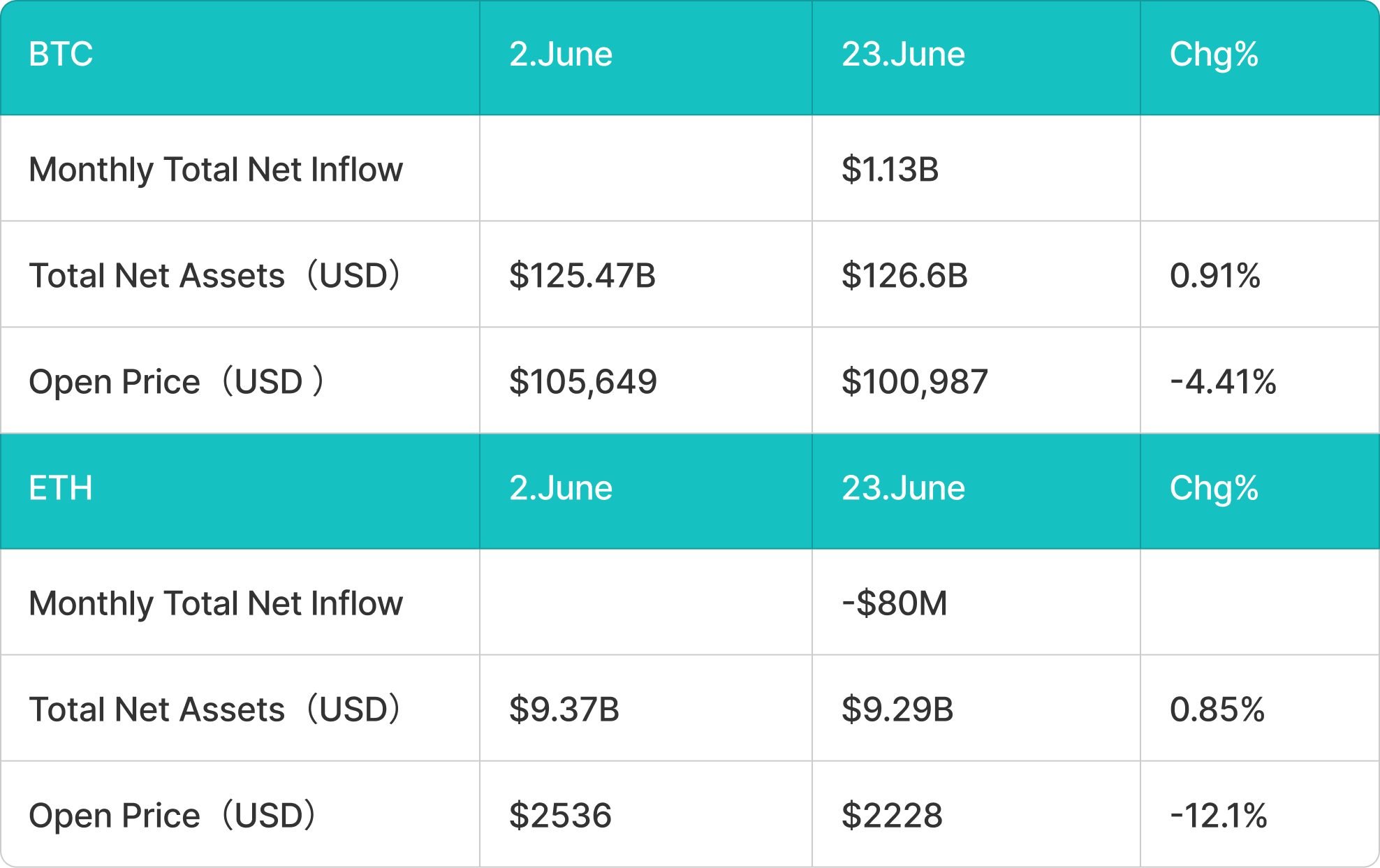

BTC ETF-tilstrømning på 1,13 milliarder dollar i juni

I juni førte eskaleringen av geopolitiske risikoer i Midtøsten + virkningen av Feds "haukete" holdning til lavere markedsrisikoappetitt, og Bitcoin-markedssentimentet kom under press, og prisen viste en volatil nedadgående trend. Prisen på Bitcoin falt fra $105 649 til $100 987, en nedgang på rundt 4,41 %. Selv om den påfølgende midlertidige våpenhvilen mellom Iran og Israel førte til en priskorreksjon, er markedet fortsatt under påvirkning av krigsrisiko. Bitcoin spot ETFer fortsatte å se netto tilstrømninger, noe som gjenspeiler tradisjonelle investorers tillit til langsiktig verdi, med kumulative nettotilstrømninger på rundt 1,13 milliarder dollar i juni.

ETH ETF så en utstrømning på 80 millioner dollar i juni

Når det gjelder Ethereum, falt prisen enda mer betydelig etter krigens virkning. Prisen på ETH falt med 12,1 % til 2 228 dollar fra 2 536 dollar i begynnelsen av måneden. Tilsvarende var det en netto utstrømning av midler fra Ethereum spot ETFer, noe som indikerer en økning i kortsiktig risikoaversjon, med en kumulativ netto utstrømning på rundt 80 millioner dollar i juni.

3.2 Analyse av stablecoin-inn- og utstrømninger

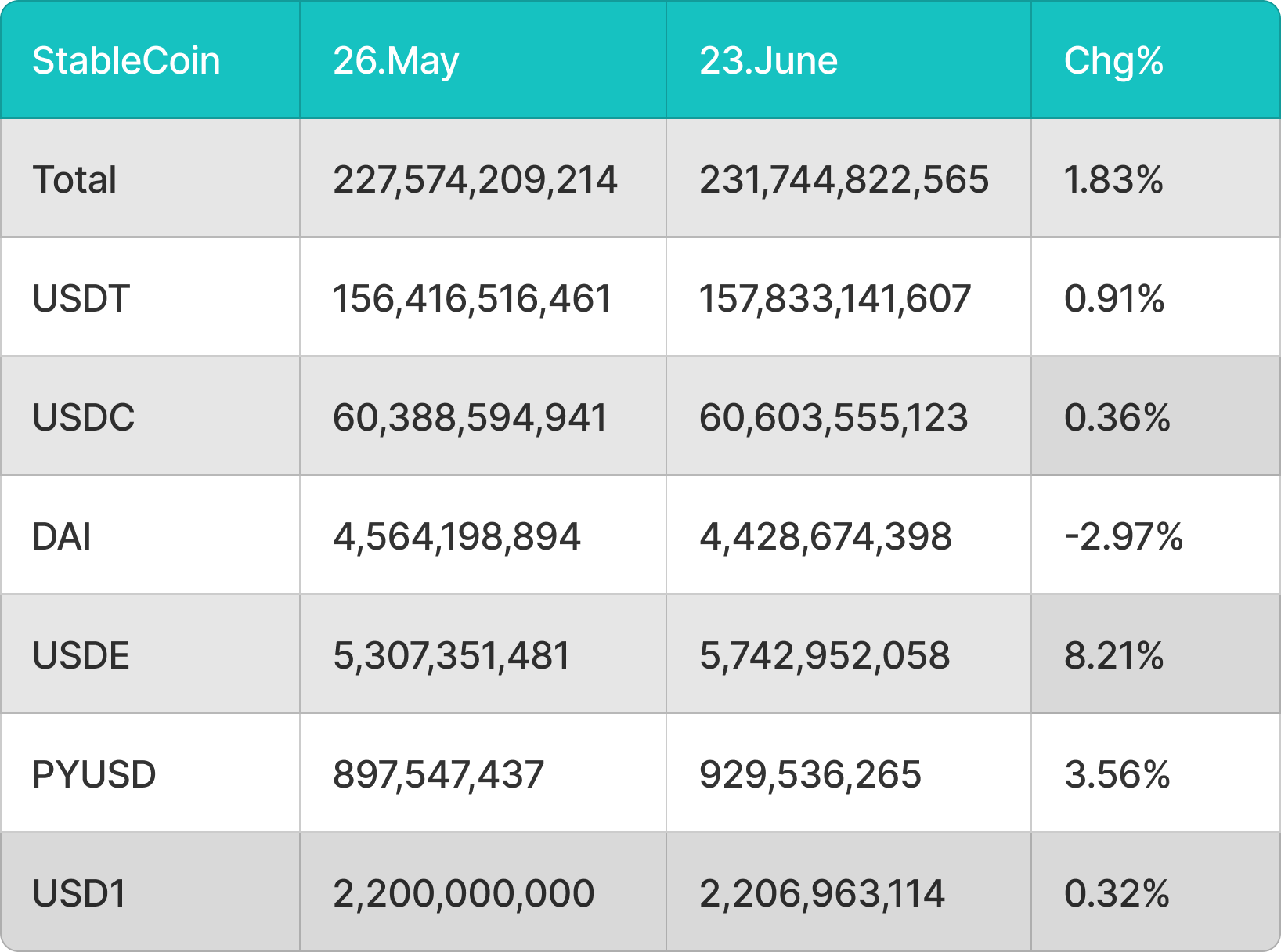

Stablecoin-tilstrømningen i juni var rundt 100 millioner dollar – med størstedelen av tilstrømningen fra USDT og USDC

I juni fortsatte stablecoin-markedet sitt sterke vekstmomentum da stablecoin-regningen og de positive nyhetene om Circles amerikanske aksjenotering fortsatte. Blant dem ble USDT, USDE, USDC de viktigste driverne for vekst denne måneden, og den totale sirkulasjonen av stablecoins økte med rundt 4,17 milliarder dollar.

For det fjerde, prisanalysen av vanlige valutaer

4.1 Analyse av BTC-prisendring

Bitcoins rally, som begynte 22. juni, ble foranlediget av nyheten om at USAs president Donald Trump kunngjorde en "total våpenhvile" mellom Israel og Iran, og prisen brøt raskt over $108 000, noe som viser fortsatt sterke oksekjøp. Til tross for den nylige økningen i geopolitisk risiko, har den amerikanske spot Bitcoin ETF registrert netto tilstrømninger i 11 dager på rad, noe som indikerer at institusjonelle investorsentimenter fortsatt er positive.

Bitcoin er for tiden på vei til å utfordre all-time high på $111 980. Men i fravær av nye katalysatorer, vil prisene sannsynligvis forbli rekkeviddebundet.

Bitcoin tok seg kraftig opp fra $100 000 den 22 juni og brøt over alle store glidende gjennomsnitt, og viste sterke kjøp på de lave nivåene. Det 20-dagers eksponentielle glidende gjennomsnittet (EMA) har nå begynt å bevege seg oppover, og RSI-indikatoren har også gått inn i positivt territorium, noe som tyder på at oksene gjenvinner kontrollen over markedsrytmen.

På kort sikt kan bjørnene bygge en forsvarslinje mellom den synkende trendlinjen til $111 980. Hvis prisen finner motstand i dette området, men er i stand til å finne støtte nær 20-dagers EMA, vil det indikere at oksene kjøper på fall, etterfulgt av et nytt utbruddsforsøk. Omvendt, hvis prisen bryter under MA-støtten, kan BTC/USDT-paret fortsette å handle i området $98, 200 til $111, 980.

4.2 ETH prisendringsanalyse

Ethereum tok seg opp fra $2 111 den 22 juni og nådde 20-dagers EMA ($2 473) den 24. For tiden har 20-dagers EMA en tendens til å flate ut, og RSI er også nær den sentrale akseposisjonen, noe som indikerer at markedets bullish og bearish krefter midlertidig er i likevekt.

Et brudd over de glidende gjennomsnittene kan åpne veien for oppsiden, og målrette motstandsnivåene på $2, 738 og $2 879. Omvendt, hvis prisen er blokkert nær 20-dagers EMA og faller under $2 323, betyr det at bjørnene fortsetter å legge press på rallyet, og da kan ETH/USDT-paret igjen teste nøkkelstøtten på $2 111.

4.3 SOL prisendringsanalyse

Solana tok seg opp fra $126 den 22 juni og brøt gjennom det viktige fallet på $140 den 24. Det nåværende rallyet har møtt motstand nær 20-dagers EMA ($147), men det positive tegnet er at oksene har klart å holde $140-merket.

Hvis tilbaketrekkingen er begrenset, forventes markedet å prøve å bryte over 20-dagers EMA, og når det først vinner terreng, kan SOL/USDT-paret ytterligere teste $160-nivået der det 50-dagers enkle glidende gjennomsnittet (SMA) befinner seg.

Hvis bjørnene klarer å presse prisen tilbake under $140, kan det utløse en ytterligere tilbaketrekking, med støtte sett på $123 eller til og med $110.

5. Månedens hete begivenheter

1. Noteringen av Circle utløste en boom i konseptet stablecoins

Circle Internet Group, morselskapet til stablecoin-utstederen Circle, ble vellykket notert på New York Stock Exchange 5. Deretter, fordi Cathie Woods ARK-fond raskt reduserte beholdningen på rundt 1,5 millioner aksjer og tok ut mer enn 330 millioner dollar etter børsnoteringen, falt prisen til 198 dollar per 26.

På det meste har Circles markedsverdi overgått USDCs faktiske sirkulerende markedsverdi, og inntektene kommer hovedsakelig fra USDC-reserverenter, og genererer totalt 1,6 milliarder dollar i inntekter innen utgangen av 2024, hvorav Coinbase har tatt mer enn halvparten, og blitt Circles største kilde til distribusjonskostnader. Selv om partnerskapet er avgjørende for å utvide USDCs rekkevidde, avslører den nåværende avkastningsstrukturen også risikoen for Circles overavhengighet av spreadinntekter, noe som kan presse lønnsomheten hvis rentene faller i fremtiden. Men børsnoteringen falt sammen med vedtaket av GENIUS Act av det amerikanske senatet, som styrket politisk støtte for kompatible stablecoins og ble en katalysator for markedshype om "digital dollar"-temaet. Totalt sett har Circles notering blitt en viktig node i etterlevelsen av stablecoin-industrien, og markedet har gitt den en premie som en "digital dollarleder", men om dens langsiktige verdsettelse fortsatt kan stå fast avhenger av dens evne til å bryte gjennom avhengigheten av reserveinntekter og bygge en bærekraftig diversifisert inntektsmodell.

2. GENIUS-loven vedtas, i påvente av presidentens underskrift

I JUNI 2025 VEDTOK DET AMERIKANSKE SENATET OVERVELDENDE GENIUS STABLECOIN-LOVFORSLAGET (68:30), SOM MARKERER ET HISTORISK SKRITT FREMOVER I REGULERING AV KRYPTOVALUTA I USA. Lovforslaget pålegger strenge overholdelseskrav til stablecoin-utstedere, inkludert $1:1 eller kortsiktige amerikanske statsreserver, månedlige revisjoner, et forbud mot rentebærende stablecoins, og kun tillate utstedelse av bankdatterselskaper og føderale eller spesifikke statlig autoriserte enheter. Lovforslaget inkluderer eksplisitt stablecoins i det regulatoriske omfanget av bankhemmelighetsloven, og etablerer den juridiske statusen til "digital valuta" for dem, noe som anses som en viktig milepæl for å fremme mainstream av digitale eiendeler. Lokale plattformer som Circle og Coinbase har blitt direkte mottakere, med Circles markedsverdi som skjøt i været med 35 % etter at lovforslaget ble vedtatt, mens Tether står overfor flere samsvarsutfordringer som revisjonskvalifikasjoner og reservestruktur.

Selv om lovforslaget ennå ikke har blitt stemt over av Representantenes hus for å bli signert av presidenten, har Trump offentlig støttet det på sosiale medier, og kalt det «grunnlaget for den digitale dollaren». Samlet sett er vedtakelsen av GENIUS Act ikke bare et strategisk grep fra USA for å konkurrere om dominansen til digitale valutaer, men kan også bli en bjellesau for det globale stablecoin-regulatoriske paradigmet, stablecoin-markedet forventes å innlede eksplosiv vekst, og det amerikanske finanssystemet akselererer også mot en ny æra med mer digitalisering og globalisering.

3. Virtuell: pumpfun+Bn Alpha ny mekanisme detonerer markedsvarmen

Denne månedens Virtual er utvilsomt et av de mest omtalte prosjektene på markedet i det siste. Med sin innovative nye lanseringsmekanisme har den raskt tiltrukket seg en stor mengde midler og brukerdeltakelse, og har blitt kjernerepresentanten for den nåværende grunnleggende økologiske innovasjonsfortellingen. PRISEN PÅ VIRTUAL HAR STEGET MED 400 % FRA $0,5 I MIDTEN AV APRIL TIL EN TOPP PÅ $2,5 I BEGYNNELSEN AV JUNI. De viktigste fordelene med Virtual er:

-

Ekstremt lav finansieringspris: Hvert nytt prosjekt er hevet til en markedsverdi på 42 425 virtuelle ($224 000), slik at brukere kan delta i finansiering til en svært lav pris, og den potensielle fortjenestemarginen til prosjektet etter lanseringen av prosjektet er enorm.

-

Lineær token-opplåsing: I motsetning til MEME på PumpFun, låses ikke Virtuals nye prosjekter opp etter at markedet åpner, men låses opp i grupper med en gjennomsiktig token-økonomisk modell som VC-mynter. I tillegg, for å forhindre at prosjektparten knuser markedet, blir de innsamlede midlene ikke direkte overlevert til prosjektparten, men blir alle injisert i den opprinnelige likviditetspoolen.

-

Lav risiko for nye prosjekter: Hvis brukeren deltar i det nye prosjektet og ikke lykkes til slutt, vil hele beløpet bli returnert til brukeren, og Virtual sender kun noen få nye prosjekter om dagen, så kvaliteten er generelt høyere enn for MEME, og risikoen for brukermedvirkning er svært lav.

-

Reduser Rug-sannsynligheten for prosjektteamet: Virtual setter et ekspedisjonsgebyr på 1 %, hvorav 70 % returneres til prosjektteamet, noe som gjør at prosjektteamet har insentiv til å øke transaksjonsaktiviteten i stedet for kortsiktig utbetaling, og danner en godartet økologisk lukket sløyfe.

Men med økningen i popularitet til plattformen, oppnår tidlige brukere ofte kortsiktig høy avkastning gjennom strategien med å åpne og selge, noe som resulterer i et enormt salgspress på nye prosjekter og undergraver stabiliteten til det generelle økosystemet. For dette formål lanserte Virtual "Green Lock Mechanism" i midten av juni, og satte en obligatorisk låseperiode for nye brukere, der de oppnådde tokenene ikke kan selges, og poengakkumulering vil bli suspendert hvis de brytes. Selv om denne mekanismen bidrar til å dempe tidlige salg og forlenge prosjektets livssyklus, endrer den også den opprinnelige spekulative logikken betydelig. Brukernes profittsyklus tvinges til å forlenges, kapitaleffektiviteten synker, og markedets entusiasme har en trinnvis flo og fjære. Virtuals pris gikk inn i en nedadgående kanal i midten av juni, og falt tilbake mer enn 37 % fra det høyeste til $1,69.

6. Utsikter for neste måned

1. Pumpfun: 4 milliarder dollar token-auksjon utsatt igjen

Pumpfun-token-auksjonen, opprinnelig planlagt til slutten av juni, har blitt utsatt igjen og forventes nå å bli utsatt til midten av juli. Dette er allerede en rekke utsettelser siden token-tilbudet først ble foreslått på slutten av fjoråret. Det er rapportert at Pumpfun planlegger å samle inn 1 milliard dollar til en verdsettelse på 4 milliarder dollar (FDV) og planlegger å airdrop 10 % av tokenene for fellesskapsinsentiver.

Siden lanseringen har Pumpfun oppnådd rundt 700 millioner dollar i inntekter på grunn av sine lave gebyrer og bindingskurvemekanisme, og blitt et av de mest lønnsomme prosjektene på Solana-kjeden, men økosystemet står overfor flere tillitsutfordringer som spredning av bottransaksjoner, stagnasjon av produktinnovasjon og uklar bruk av midler. I midten av juni ble plattformen og grunnleggerens sosiale konto utestengt på plattform X, noe som utløste spredning av falske nyheter som «regulatorisk intervensjon» og «grunnleggerens arrestasjon», noe som ytterligere forsterket markedets tvil. Hvorvidt denne runden med finansiering med høy verdsettelse kan gi et strukturelt gjennombrudd til Solana-økosystemet, eller bli en ny kapitalhøst, diskuteres fortsatt i markedet.

2. Coinbase fremmer Base On-Chain-integrasjon, JPMorgan Chase Pilot "Deposit Token"

Coinbase har nylig presset på for dyp integrasjon av Base-kjeden i hovedapplikasjonen, og har nå lansert Coinbase Verified Pools, som lar KYC-brukere samhandle med DApps på Base direkte ved å bruke Coinbase-kontosaldoen deres, uten behov for tungvint lommebokbytte og overføringsprosesser på kjeden, og har annonsert Uniswap og Aerodrome som sine DEX-plattformer for transaksjoner på kjeden. Selv om denne funksjonen fortsatt er i de tidlige stadiene, er denne retningen svært i samsvar med den nåværende trenden med flere sentraliserte børser som fremmer integrasjon på kjeden og utenfor kjeden. For eksempel gjør Binance det mulig for børsbrukere å kjøpe tokener på kjeden direkte gjennom Alpha-systemet; Bybit lanserte Byreal for å gi sine børsbrukere DeFi-muligheter til å handle populære tokener på kjeden så vel som Solana-eiendeler. For tiden har one-stop trading-opplevelsen av sentraliserte børser og transaksjoner på kjeden blitt en viktig retning for utviklingen av plattformen.

Samtidig piloterte JPMorgan Chase & Co. lanseringen av JPMD, et "innskuddstoken" på basiskjeden, som et kompatibelt digitalt dollarverktøy for institusjoner, som støttes av bankinnskudd og kun er tillatelsesbasert. Fra bransjens perspektiv styrker kombinasjonen av Coinbase og Base sin posisjonering i samsvarskjeden og fordelene på inngangsnivå, og hvis integrasjonen på applikasjonsnivå realiseres i fremtiden, kan den utvide den aktive brukerbasen på kjeden betydelig. Piloten til JPMorgan Chase gjenspeiler den positive effekten av vedtaket av GENIUS Stablecoin Act, og tradisjonelle institusjoner har begynt å distribuere dollarsporet på kjeden i stor skala, noe som kan injisere nye variabler i konkurranselandskapet for kompatible stablecoins i sammenheng med den nåværende trenden med gradvise politiske lettelser. Begge kan betraktes som viktige signaler under trenden med "sentraliserte institusjoner og økologi på kjeden", og det er verdt å være oppmerksom på deres påfølgende storskala implementeringsrytme og politisk interaksjonseffekt.