生息穩定幣賽道全覽:哪些項目在幫你錢生錢?

原文標題:Stablecoin Update May 2025

原文來源:Artemis

原文編譯:比推 Bitpush

在加密市場,穩定幣不再只是「穩定」——它們正在悄悄幫你賺錢。從美國國債收益到永續合約套利,生息穩定幣(Yield-Bearing Stablecoins)正成為加密投資者新的收益引擎。目前,市值超 2000 萬美元門檻的相關項目已有數十個,總價值超百億美元。本文將為你拆解主流生息穩定幣的收益來源,並盤點市場上最具代表性的項目,看看誰在真正為你「錢生錢」。

什麼是生息穩定幣?

與普通穩定幣(如 USDT 或 USDC)僅作為價值儲存工具不同,生息穩定幣允許用戶在持有期間賺取被動收入。它們的核心價值在於在保持穩定幣價格錨定的同時,通過底層策略為持幣者帶來額外收益。

收益是如何產生的?

生息穩定幣的收益來源多樣,主要可以歸納為以下幾類:

-

真實世界資產(RWA)投資: 協議將資金投資於美國國債(T-bills)、貨幣市場基金或公司債券等現實世界中的低風險資產,並將這些投資的收益返還給持幣者。

-

DeFi 策略: 協議將穩定幣存入去中心化金融(DeFi)的流動性池、進行流動性挖礦(farming),或採用「德爾塔中性」(Delta-neutral)策略,從市場低效性中提取收益。

-

借貸: 存款被借給借款人,借款人支付的利息成為持幣者的收益。

-

債務支持: 協議允許用戶鎖定加密資產作為抵押品,借出穩定幣。收益主要來自穩定性費用或非穩定幣抵押品產生的利息。

-

混合來源: 收益來自代幣化的 RWA、DeFi 協議、中心化金融(CeFi)平臺等多種組合,實現多元化回報。

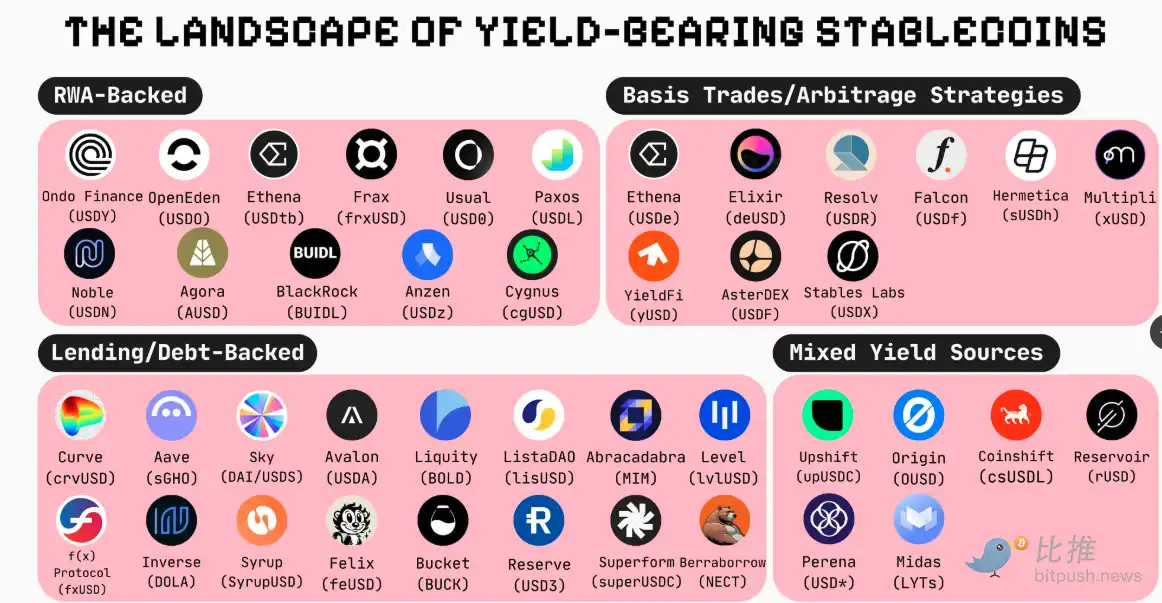

生息穩定幣市場格局速覽(總供應量約 2000 萬美元及以上項目)

以下列出了一些目前主流的生息穩定幣項目,並根據其主要的收益生成策略進行分類。請注意,數據為總供應量,且該列表主要涵蓋總供應量在 2000 萬美元或以上的生息穩定幣。

1. RWA 支持型(主要通過美國國債、公司債券或商業票據等)

這類穩定幣通過將資金投資於現實世界的低風險、有收益的資產來產生回報。

-

Ethena Labs (USDtb – 13 億美元):由貝萊德(BlackRock)的 BUIDL 基金支持。

-

Usual (USD 0 – 6.19 億美元):Usual 協議的流動性存款代幣,由超短期 RWA(特別是聚合的美國國債代幣) 1: 1 支持。

BUIDL ( 5.70 億美元):貝萊德的代幣化基金,持有美國國債和現金等價物。

-

Ondo Finance (USDY – 5.60 億美元):由美國國債全額支持。

-

OpenEden (USDO – 2.80 億美元):收益來自美國國債和回購協議支持的儲備金。

-

Anzen (USDz – 1.228 億美元):由多元化的代幣化 RWA 組合全額支持,主要包括私募信貸資產。

-

Noble (USDN – 1.069 億美元):可組合的生息穩定幣,由 103% 的美國國債支持,利用 M 0 基礎設施。

-

Lift Dollar (USDL – 9400 萬美元):由 Paxos 發行,由美國國債和現金等價物全額支持,並每日自動複利。

-

Agora (AUSD – 8900 萬美元):由 Agora 儲備金支持,包括美元和現金等價物,如隔夜逆回購和短期美國國債。

-

Cygnus (cgUSD – 7090 萬美元):由短期國債支持,在 Base 鏈上作為一種 rebase 型的 ERC-20 代幣運行,每日自動調整餘額以反映收益。

-

Frax (frxUSD – 6290 萬美元):從 Frax Finance 的穩定幣 FRAX 升級而來,是一種多鏈穩定幣,由貝萊德的 BUIDL 和 Superstate 支持。

2. 基差交易/套利策略型

這類穩定幣通過市場中性策略,如永續合約資金費率套利、跨交易平臺套利等,來獲取收益。

-

Ethena Labs (USDe – 60 億美元):由多元化的資產池支持,通過現貨抵押品德爾塔對沖來維持其錨定。

-

Stables Labs (USDX – 6.71 億美元):通過多種加密貨幣之間的德爾塔中性套利策略產生收益。

-

Falcon Stable (USDf – 5.73 億美元):由加密貨幣組合支持,通過 Falcon 的市場中性策略(資金費率套利、跨交易平臺交易、原生質押和流動性提供)產生收益。

-

Resolv Labs (USR – 2.16 億美元):完全由 ETH 抵押池支持,ETH 價格風險通過永續期貨對沖,資產由鏈下託管管理。

-

Elixir (deUSD – 1.72 億美元):使用 stETH 和 sDAI 作為抵押品,通過做空 ETH 創建德爾塔中性頭寸並捕獲正資金費率。

-

Aster (USDF – 1.10 億美元):由加密資產和 AsterDEX 上的相應做空期貨支持。

-

Nultipli.fi (xUSD/xUSDT – 6500 萬美元):通過中心化交易平臺(CEXs)的市場中性套利(包括 Contango 套利和資金費率套利)賺取收益。

-

YieldFi (yUSD – 2300 萬美元):由 USDC 和其他穩定幣支持,收益來自德爾塔中性策略、借貸平臺和收益交易協議。

-

Hermetica (USDh – 550 萬美元):由德爾塔對沖的比特幣支持,使用主要中心化交易平臺的做空永續期貨來賺取資金費用。

3. 借貸/債務支持型

這類穩定幣通過將存款借出、收取利息或通過抵押債務頭寸(CDP)的穩定性費用和清算收益來產生回報。

-

Sky (DAI – 53 億美元):基於 CDP(抵押債務頭寸)。通過在 @sparkdotfi 上抵押 ETH(LSTs)、BTC LSTs 和 sUSDS 鑄造。USDS 是 DAI 的升級版,用於通過 Sky Savings Rate 和 SKY 獎勵賺取收益。

-

Curve Finance (crvUSD – 8.40 億美元):超額抵押穩定幣,由 ETH 支持並通過 LLAMMA 管理,其錨定通過 Curve 的流動性池和 DeFi 集成來維持。

-

Syrup (syrupUSDC – 6.31 億美元):由向加密機構提供的固定利率抵押貸款支持,收益由 @maplefinance 的信貸承銷和借貸基礎設施管理。

-

MIM_Spell (MIM – 2.41 億美元):超額抵押穩定幣,通過將生息加密貨幣鎖定到 Cauldrons 中鑄造,收益來自利息和清算費。

-

Aave (GHO – 2.51 億美元):通過 Aave v3 借貸市場中提供的抵押品鑄造。

-

Inverse (DOLA – 2 億美元):通過 FiRM 上的抵押借貸鑄造的債務支持穩定幣,收益通過質押到 sDOLA 中產生,sDOLA 賺取自借貸收入。

-

Level (lvlUSD – 1.84 億美元):由存入 DeFi 借貸協議(如 Aave)的 USDC 或 USDT 支持,以產生收益。

-

Beraborrow (NECT – 1.69 億美元):Berachain 原生 CDP 穩定幣,由 iBGT 支持。收益通過流動性穩定池、清算收益和 PoL 激勵的槓桿提升產生。

-

Avalon Labs (USDa – 1.93 億美元):全鏈穩定幣,通過 CeDeFi CDP 模型使用 BTC 等資產鑄造,提供固定利率借貸,並通過在 Avalon 金庫中質押產生收益。

-

Liquity Protocol (BOLD – 9500 萬美元):由超額抵押的 ETH(LSTs)支持,並通過借款人的利息支付和通過其穩定性池(Stability Pools)獲得的 ETH 清算收益產生可持續收益。

-

Lista Dao (lisUSD – 6290 萬美元):BNB Chain 上的超額抵押穩定幣,通過使用 BNB、ETH(LSTs)、穩定幣作為抵押品的 CDP 鑄造。

-

f(x) Protocol (fxUSD – 6500 萬美元):通過由 stETH 或 WBTC 支持的槓桿 xPOSITIONs 鑄造,收益來自 stETH 質押、開倉費和穩定性池激勵。

-

Bucket Protocol (BUCK – 7200 萬美元):基於 @SuiNetwork 的超額抵押 CDP 支持穩定幣,通過抵押 SUI 鑄造。

-

Felix (feUSD – 7100 萬美元):@HyperliquidX 上的 Liquity 分叉 CDP。feUSD 是一種超額抵押 CDP 穩定幣,使用 HYPE 或 UBTC 作為抵押品鑄造。

-

Superform Labs (superUSDC – 5100 萬美元):USDC 支持的金庫,在以太坊和 Base 上自動再平衡於頂級借貸協議(Aave, Fluid, Morpho, Euler),由 Yearn v3 提供支持。

-

Reserve (US D3 – 4900 萬美元):由一籃子藍籌生息代幣(pyUSD, sDAI, 和 cUSDC) 1: 1 支持。

4. 混合收益來源型(結合 DeFi、傳統金融、中心化金融收益)這類穩定幣通過組合多種策略來分散風險並優化收益

-

Reservoir (rUSD – 2.305 億美元):超額抵押穩定幣,由 RWA 以及基於美元的資本分配者和借貸金庫的組合支持。

-

Coinshift (csUSDL – 1.266 億美元):由 T-Bills 和通過 Morpho 進行的 DeFi 借貸支持,通過由 @SteakhouseFi 策劃的金庫提供受監管的低風險回報。

-

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – 1.10 億美元):合規的機構級穩定幣策略。LYTs 代表對主動管理的生息 RWA 和 DeFi 策略的債權。

-

Upshift (upUSDC – 3280 萬美元):生息並部分由借貸策略支持,但收益也來自 LP(流動性提供)、質押。

-

Perena (USD*- 1990 萬美元):Solana 原生的生息穩定幣,是 Perena AMM 的核心,通過互換費用和 IBT 驅動的流動性池賺取收益。

總結

上述重點介紹了總供應量在 2000 萬美元左右或以上的生息穩定幣,但請記住,所有生息穩定幣都伴隨風險。收益並非毫無風險,它們可能面臨智能合約風險、協議風險、市場風險或抵押品風險等。