鏈上布雷頓森林體系:穩定幣、美債與21世紀美元新架構

作者:巨集觀對沖付鵬

在數位金融的新浪潮中,穩定幣並非對舊體系的顛覆者,而更像是“布雷頓森林體系的數位中繼站”——承載美元信用、錨定美債資產、重塑全球結算秩序。

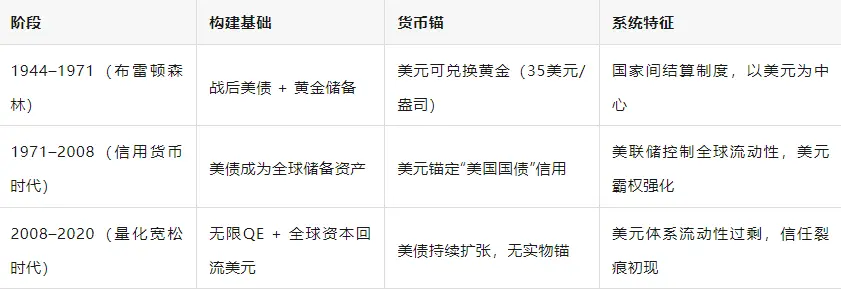

一、歷史回望:美元霸權的三次結構性躍遷

2020年後的新階段,是美元信用基礎數位化、可程式設計化、碎片化的重構過程,穩定幣是這場重構的關鍵連接體。

二、穩定幣的本質:鏈上的“美元-美債”錨定機制

穩定幣(Stablecoin)特別是錨定美元的USDC、FDUSD、PYUSD,其發行機制是“鏈上美元憑證 + 美債或現金儲備“,形成一個簡化版的”布雷頓機制“:

這說明:穩定幣體系實際上重建了一個“數位版布雷頓森林框架”,只是錨從黃金變成了美債,從國家清算變成了鏈上共識。

三、美債的角色:穩定幣背後的“新型儲備黃金”

目前主流穩定幣的儲備結構中,美債尤其是短期T-Bills(1-3個月國庫券)佔比最高:

-

USDC:90%以上儲備配置短期美債+現金;

-

FDUSD:100%為現金+T-Bills;

-

Tether亦逐步增加美債權重,減少商業票據。

▶ 為什麼美債成為鏈上金融的「硬通貨」?

-

流動性極強,適合應對鏈上大額贖回;

-

收益穩定,可為發行商提供利差收益;

-

美元主權信用背書,增強市場信心;

-

合規友好,可作為監管合規儲備資產。

從這個角度看,穩定幣就是“以T-Bills作為黃金的新布雷頓代幣”,背後嵌入了美國財政的信用體系。

四、穩定幣=美元主權的延伸,而非削弱

雖然表面看,穩定幣由私營機構發行,似乎削弱了中央銀行對美元的控制。 但從實質看:

-

每一枚USDC的發行,都必須對應1美元美債/現金;

-

每一筆鏈上交易,都以「美元單位」計價;

-

每一筆穩定幣全球流通,都是對美元使用半徑的擴大。

這使得美國不再需要SWIFT或軍事投射就能把美元“空投”到全球錢包,是貨幣主權外包的新範式。

因此我們說:

穩定幣是美國貨幣霸權的“非官方承包商”

—— 它不是替代美元,而是將美元推向鏈上、推向全球、推向“無銀行區”。

五、布雷頓 3.0 體系雛形已現:數位美元+鏈上美債+可程式設計金融

在這一架構中,全球金融系統將演化為如下模型:

這意味著:未來的布雷頓森林體系不再發生在布雷頓森林會議桌上,而是在智慧合約代碼、鏈上資產池、API介面之間協商與共識。

六、風險與不確定性:這套體系還能走多遠?

七、結語:穩定幣不是終點,是美元全球治理的“中場補給站”

穩定幣看似是私營創新,實則正在成為美國政府數位貨幣戰略的“變相橋樑” :

-

它連接了舊金融(美債)與新金融(DeFi);

-

它將美國金融主權延伸至智慧合約層;

-

它讓美元在數字化轉型中不失主導地位。

正如布雷頓森林體系通過黃金錨定建立美元信用,今天的穩定幣正嘗試以「鏈上T-Bills + 美元清算共識」重新書寫貨幣治理結構。

穩定幣不是革命,而是美債的重構、美元的重塑、主權的延伸。