今天的 Crypto for Advisor 時事通訊來自 Consensus Toronto。數字資產政策制定者、領導者和影響者齊聚一堂,談論比特幣、區塊鏈、監管、人工智慧等等,人們的能量很高!

參加 Consensus?參觀 CoinDesk 展位 #2513。如果您有興趣為本時事通訊投稿,Kim Klemballa 將於美國東部標準時間今天 5 月 15 日下午 3 點至 5 點在展位上發言。您也可以直接回復此電子郵件。

在今天的 Crypto for Advisors 中,來自 Tokenization Insights 的 Harvey Li 解釋了穩定幣、它們的來源及其增長。

然後,來自Sapien的 Trevor Koverko 在「諮詢專家」中回答了有關穩定幣法規狀況和歐洲法規採用情況的問題。

感謝本周新聞通訊 Grayscale 的贊助商。對於芝加哥附近的財務顧問,Grayscale 將於 5 月 22 日星期四舉辦一場獨家活動 Crypto Connect。瞭解更多資訊。

– Sarah Morton

穩定幣 - 過去、現在和未來

當主要金融機構——從花旗和渣打銀行到 Brevan Howard、麥肯錫和 BCG——圍繞著曾經的小眾創新集結時,最好注意一下,尤其是當創新是穩定幣時,穩定幣是鏈上貨幣的代幣化表示。

就像電子郵件之於互聯網,穩定幣之於區塊鏈——在全球範圍內 24/7 全天候運行,即時且具有成本效益的價值轉移。穩定幣是區塊鏈的第一個殺手級用例。

簡史

USDT於 2015 年由 Tether 首次推出,並被譽為第一個穩定幣,它為早期加密使用者提供了一種在鏈上持有和轉移穩定的、以美元計價的價值的方法。在那之前,他們唯一的選擇是比特幣。

Tether 的美元支持的穩定幣在 Bitfinex 上首次亮相,然後迅速傳播到 Binance 和 OKX 等主要交易所。它很快成為整個數位資產生態系統的預設交易對。

隨著採用率的增長,它的實用性也在增長。穩定幣不再只是一種交易工具,而是成為交易、現金管理和支付的主要現金等價物。

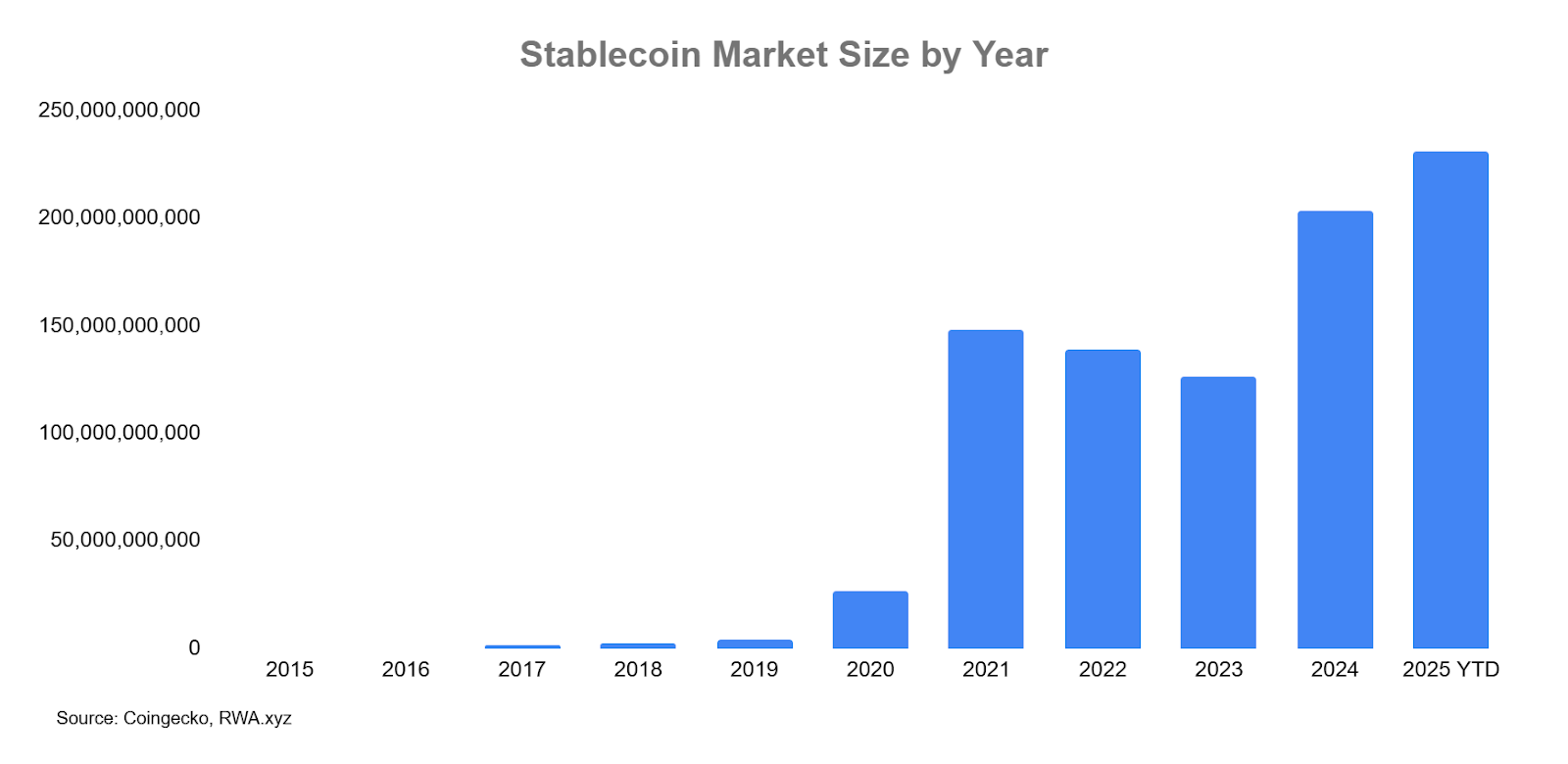

以下是穩定幣自成立以來市場規模的軌跡,反映了它從加密利基市場演變為數位金融的核心支柱。

大規模使用

穩定幣成為金融界熱門話題的原因是它們的快速採用和增長。根據 Visa 的數據,2024 年穩定幣鏈上交易量超過 5.5 萬億美元。相比之下,Visa 的交易量為 13.2 萬億美元,而萬事達卡同期的交易量為 9.7 萬億美元。

為什麼會如此激增?因為穩定的以美元計價的現金是整個數位資產生態系統的命脈。以下是穩定幣的 3 個主要用例。

主要用例

1.數字資產交易

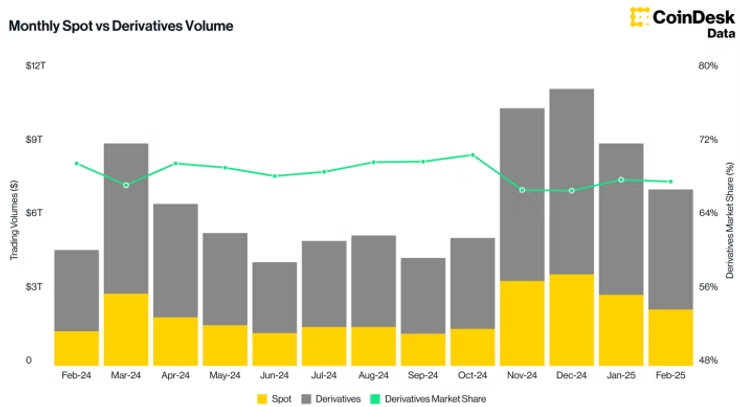

鑒於其起源,交易成為穩定幣的第一個主要用例也就不足為奇了。2015年最初是保值的小眾工具,現在是數字資產交易跳動的心臟。如今,穩定幣支撐著中心化交易所超過 30 萬億美元的年交易量,為絕大多數現貨和衍生品活動提供動力。

但穩定幣的影響並不僅限於中心化交易所——它也是去中心化金融 (DeFi) 的流動性支柱。鏈上交易者需要同樣可靠的現金等價物來進出頭寸。看一眼領先的去中心化平臺,如 Uniswap、PancakeSwap 和 Hyperliquid,就會發現頂級交易對始終以穩定幣計價。

根據 The Block 的數據,每月的去中心化交易量通常達到 100-2000 億美元,進一步鞏固了穩定幣作為現代數位資產市場基礎層的作用。

2. 真實世界資產

真實世界資產 (RWA) 是債券和股票等傳統工具的代幣化版本。RWA 曾經是一個邊緣概念,現在是加密領域增長最快的資產類別之一。

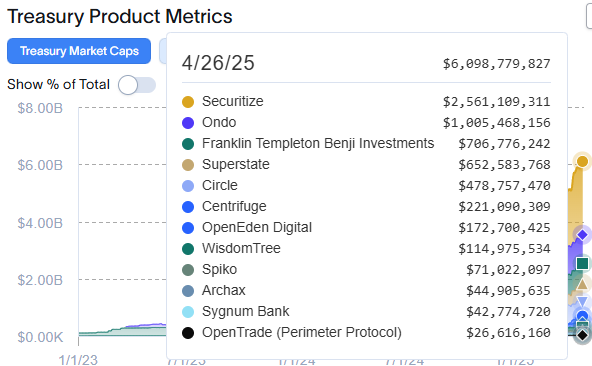

引領這股浪潮的是代幣化的美國國債市場,目前擁有超過60億美元的資產管理規模。這些鏈上國債於 2023 年初推出,為加密原生資本打開了獲得低風險、短期美國國庫券收益率的大門。

根據 RWA.xyz 的數據,採用率增長了驚人的 6,000%:從 2023 年初的 1 億美元增長到今天的超過 60 億美元。

貝萊德、佛蘭克林鄧普頓和富達等資產管理巨頭(正在等待 SEC 批准)都在為數位資本市場創建鏈上財資產品。

與傳統國債不同,這些數位版本提供 24/7 即時鑄幣/贖回,並與其他 DeFi 收益機會無縫可組合。投資者可以全天候認購和贖回,穩定幣流動性即時交付。Circle 與 BlackRock 的 BUIDL 的設施以及 PayPal 與 Ondo 的 OUSG 的集成只是兩個突出的例子。

3. 支付

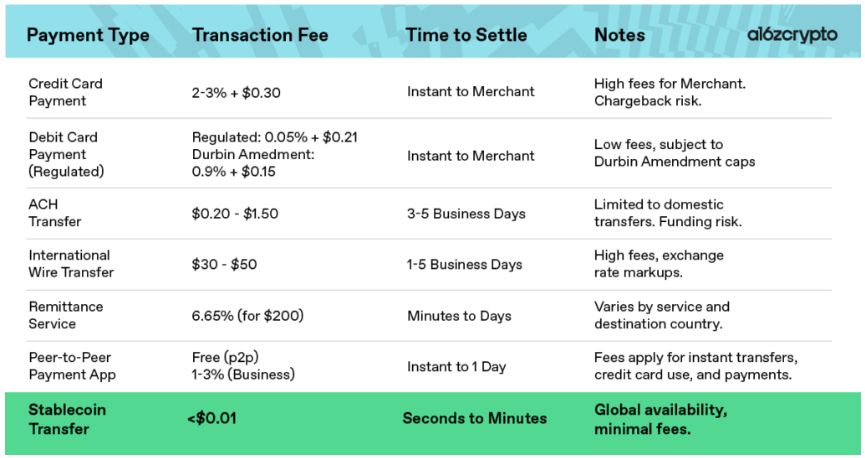

穩定幣的一個主要新興用例是跨境支付,尤其是在傳統金融基礎設施服務不足的走廊。

在世界大部分地區,由於依賴代理銀行業務,國際支付仍然緩慢、昂貴且容易出錯。相比之下,穩定幣通過其即時、低成本、始終在線的轉帳為商家和消費者提供了一種選擇。根據 a16z 的研究,穩定幣支付比傳統電匯便宜 99.99%,速度快 99.99%,並且 24/7 全天候結算。

這種轉變在西方也越來越強勁。Stripe 以 10 億美元收購 Bridge 並隨後推出穩定幣金融帳戶,這標誌著全球主流採用的開始。與此同時,PayPal 推出 PYUSD 餘額收益率凸顯了穩定幣作為合法零售支付垂直領域的崛起。

曾經的加密原生解決方案正迅速成為全球金融工具。

- Harvey Li,Tokenization Insight

Ask an Expert

Q.鑒於最近來自歐洲的關於穩定幣和 Tether 的新聞,您能否解釋一下穩定幣投資對個人的價值?

答:在加密貨幣這個本質上波動性和高風險的世界中,穩定幣為個人提供了一種資本高效的方式來獲得數字資產的敞口。這些數字資產與歐元等法定貨幣或黃金等商品挂鉤,提供穩定性並對沖加密貨幣的波動性。在不確定時期,加密個人可以將他們的資金安全地存放在穩定幣中,而無需退出市場並與傳統金融打交道。

這就是穩定幣主導加密貨幣的原因。他們的總市值已超過 2450 億美元,在過去五年中實現了 15 倍的巨大增長。

問:鑒於歐洲目前的市場趨勢,穩定幣是否或多或少容易受到市場波動的影響?

答:雖然穩定幣本質上比典型的加密資產波動性小,但它們對監管發展和發行人的可信度仍然很敏感。具體到歐洲,由於嚴格的監管措施,穩定幣變得不太容易受到市場波動的影響。

這包括實施加密資產市場 (MiCA) 法規,該法規提供了一個明確的法律框架,要求穩定幣發行商保持足夠的儲備並遵守嚴格的治理標準。此類規則可降低脫鉤的風險並提高整體穩定性。然而,這會導致市場整合、缺乏競爭,同時減少創新。

問:隨著歐洲對加密貨幣的接受度越來越高,它是否會成為新的穩定幣中心?

答:歐洲一直在通過MiCA發出對加密的友好方法,MiCA是全球第一個全面的加密框架,為數位資產服務提供者和反洗錢協定引入了許可要求。其目的是為加密市場創造一個結構化和協調的監管環境,保護客戶並確保金融穩定。

通過其不斷發展的MiCA法規,歐洲無疑可以增強機構信心並吸引更多穩定幣發行商。然而,這需要克服許可(一個漫長的過程)問題,在國家層面有效實施,並適應快速發展的加密領域。

歐洲目前在穩定幣採用方面並非全球領導者,但隨著更明確規則的出臺及其對合規實體的開放,它完全有能力成為合規穩定幣創新的關鍵中心。

- Sapien

繼續閱讀

- 新罕布什爾州成為美國第一個將戰略比特幣儲備法案通過為法律的州。

- SEC 主席 Paul Atkins 表示,他的首要任務是“為加密貨幣制定合理的監管框架”。

- 密蘇里州會成為第一個免除比特幣利潤和其他投資的資本收益的州嗎?