對 @aave V4 的清晰解釋。用傳統術語翻譯:

Hubs = 保險庫(每條鏈上有多個,而不是 Aave 博客中所描述的每條鏈一個,這讓人困惑)

Spoke = 市場

你是通過 spoke 進入(關鍵區別),因此你可以使用你的抵押品來借款。

🎙️新播客剛上線!我和我的老朋友 @StaniKulechov,Aave Labs 的創始人,深入探討 @aave v4 及其與 v3 相比的最大更新。

這是新系列的第一集,我將分析鏈上借貸市場的演變架構及其對 DeFi 的影響。

正如鏈上現貨交易從像 EtherDelta 這樣的點對點模型演變到像 @Uniswap v2 這樣的池化 AMM,現在又演變到像 Uniswap v4 這樣的模組化設計,這些設計作為低層協議,讓複雜的參與者能夠運行自定義策略而不會破壞流動性——借貸也在遵循類似的路徑。

ETHLend 在擴展其點對點固定利率借貸方法上遇到了困難,並且缺乏在協議上構建的複雜參與者來抽象化這種複雜性。Aave v1 引入了池化流動性,使零售用戶能夠更輕鬆地使用 Aave DAO 所規定的相同策略進行借貸。

現在,Aave v4 標誌著一個新階段:一個模組化的中心-輻射設計,用於部署定制的信用市場。

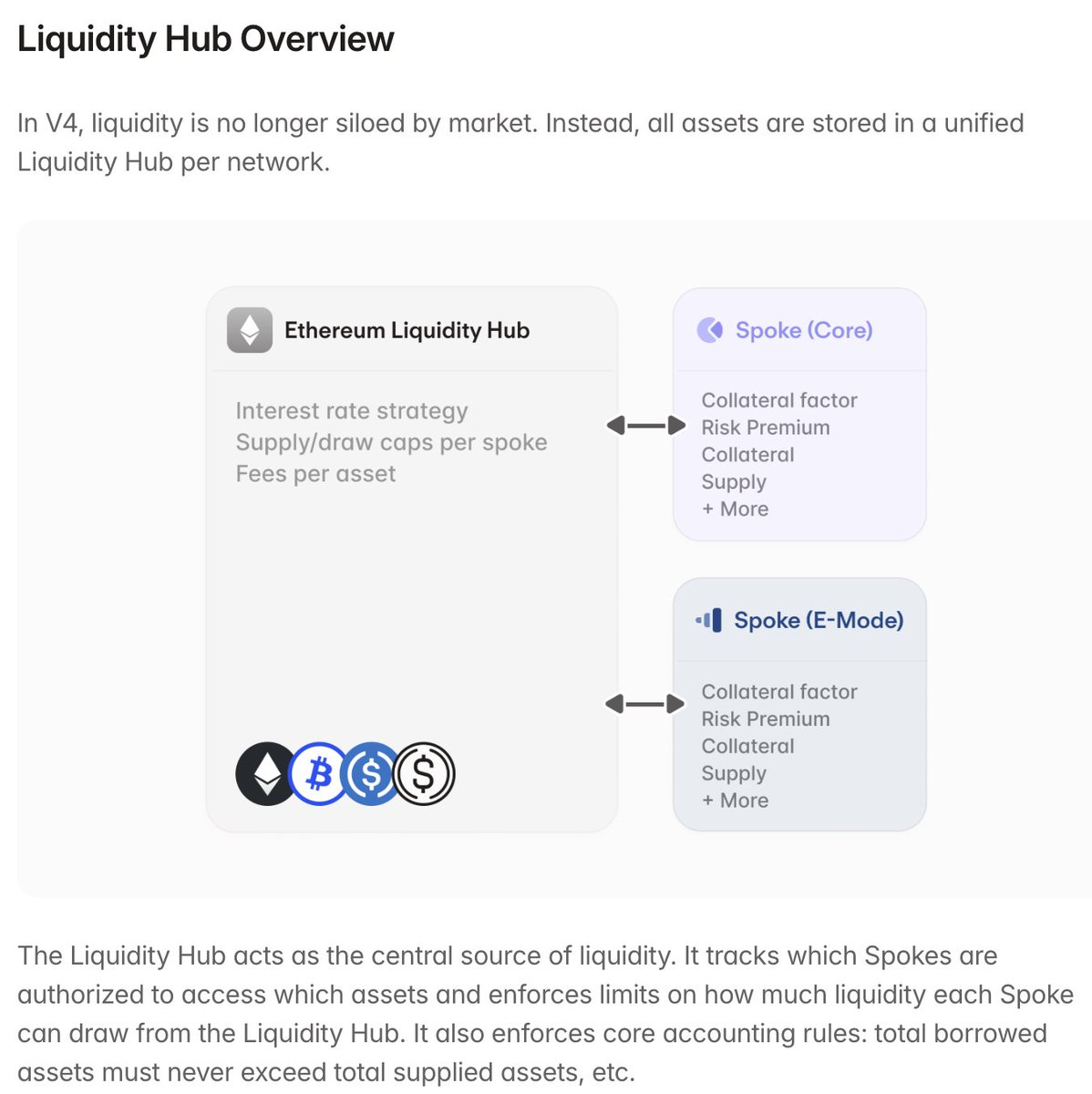

🧩 中心 = 決定利率並提供信用額度的資本配置者

🛠️ 輻射 = 從中心抽取資本的孤立、可配置的借貸策略

用例範圍從 RWAs 到固定利率信用,再到循環 LP 金庫(例如,由 @ArrakisFinance 在 Uniswap v3 + MakerDAO 上首創的策略)。

關鍵是,Aave 從一個垂直整合的 DAO——唯一的協議資本配置者——演變為一個無許可的平台,機構(例如,BlackRock)和 DAO 可以與 Aave 本身共同配置資本。

這是為所有 DeFi 開始建立模組化信用層的開始。

🎧 在這裡收聽:

📺 在這裡觀看:

📖 Aave v4 提案:

@aave 我仍然不清楚利率策略(在中心)和風險溢價(在分支)是如何互動的。

5,653

16

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。