龐大的利率期貨頭寸正在形成:交易員押注鮑威爾之後的下一任美聯儲主席將從 2026 年年中開始積極降息。

這引發了創紀錄的 SOFR 蒼蠅流和扭曲的曲線結構。讓我們來看看發生了🧵什麼

賭注的核心:

→ 賣出 2026 年 3 月 SOFR

→ 購買 2026 年 6 月 SOFR

這預計鮑威爾的繼任者(可能由特朗普任命)將在上任后迅速放鬆政策。

📊 圖表:SOFR 蒼蠅畸變和體積峰值

2026 年 3 月至 6 月的價差週一創下歷史新高(108K 份合約),相當於 DV01 風險每基點 ~$2.7M。

這不是邊際定位,而是關於市場如何看待美聯儲政策中嵌入的政權更迭風險的聲明。

隨著特朗普表示他將「很快」任命新的美聯儲主席,交易員已開始定價美聯儲在年底前寬鬆 ~43 個基點——與之前僅 25 個基點的預期不同。

市場參與者已經對「影子椅子」效應做出了反應。

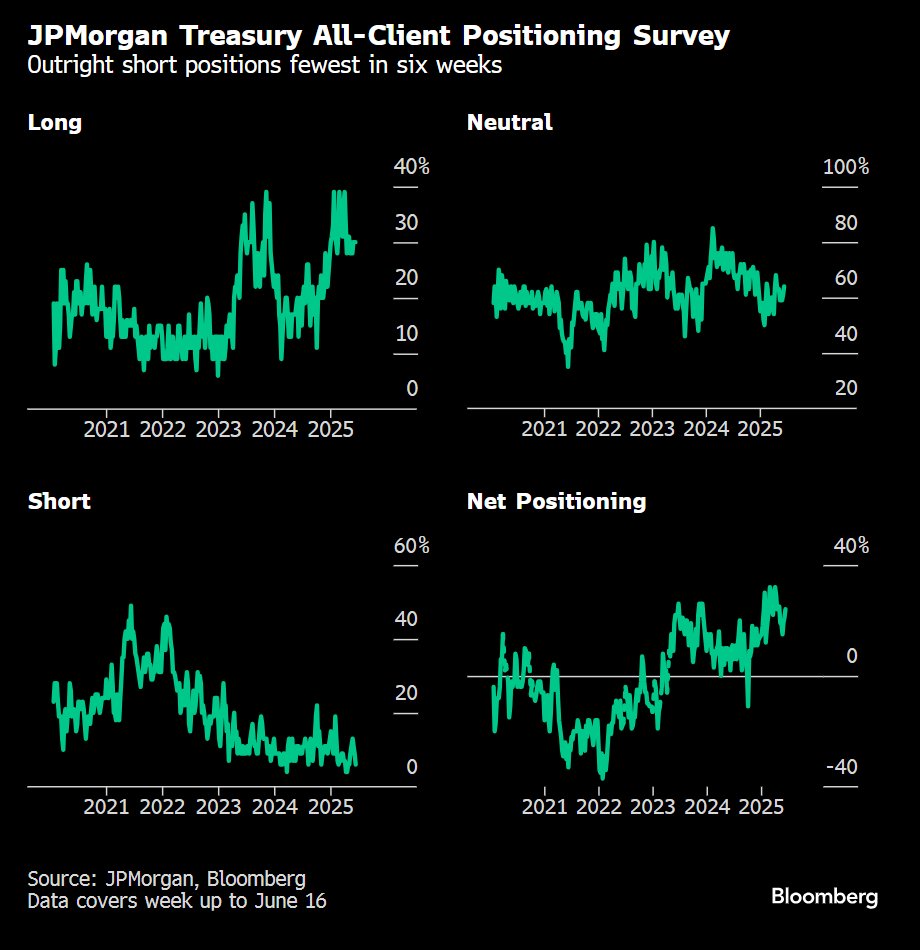

現貨市場行為證實了平倉。

摩根大通的財資客戶調查顯示,自 5 月初以來,直接做空最少。隨著政策變化的政治路徑成為焦點,客戶正在縮減久期空頭。

📊 圖:摩根大通司庫持倉調查

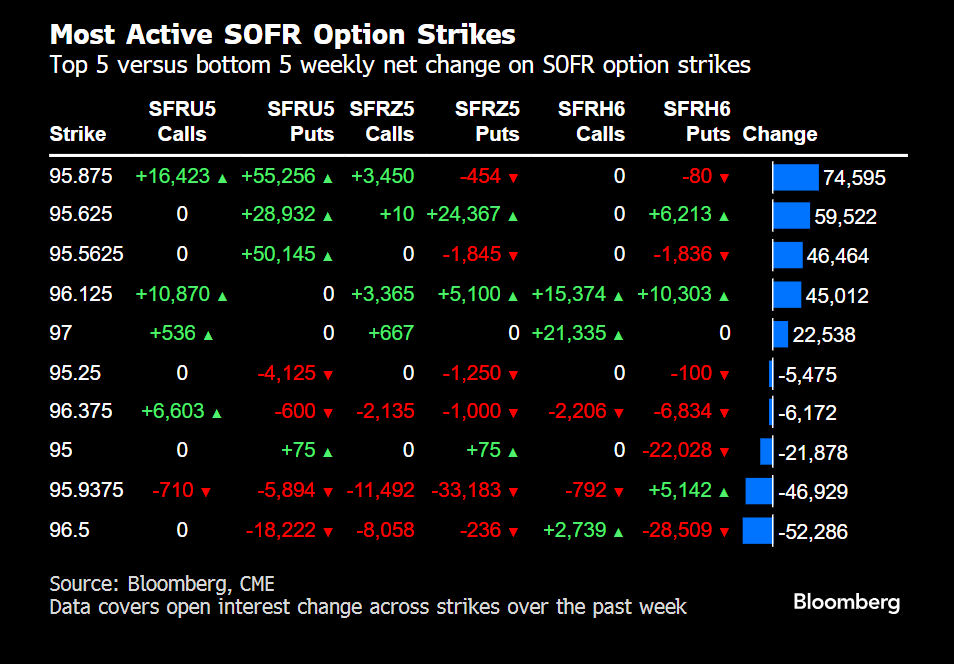

期權數據增加了更多深度。

在 9 月 25 日、12 月 25 日和 3 月 26 日期間,活動在 95.625-95.875 附近的罷工中激增,包括複雜的看跌樹、價差和滾動結構。

這些不是被動的對沖——它們正在建立信念。

📊 圖表:最活躍的 SOFR 期權行使價

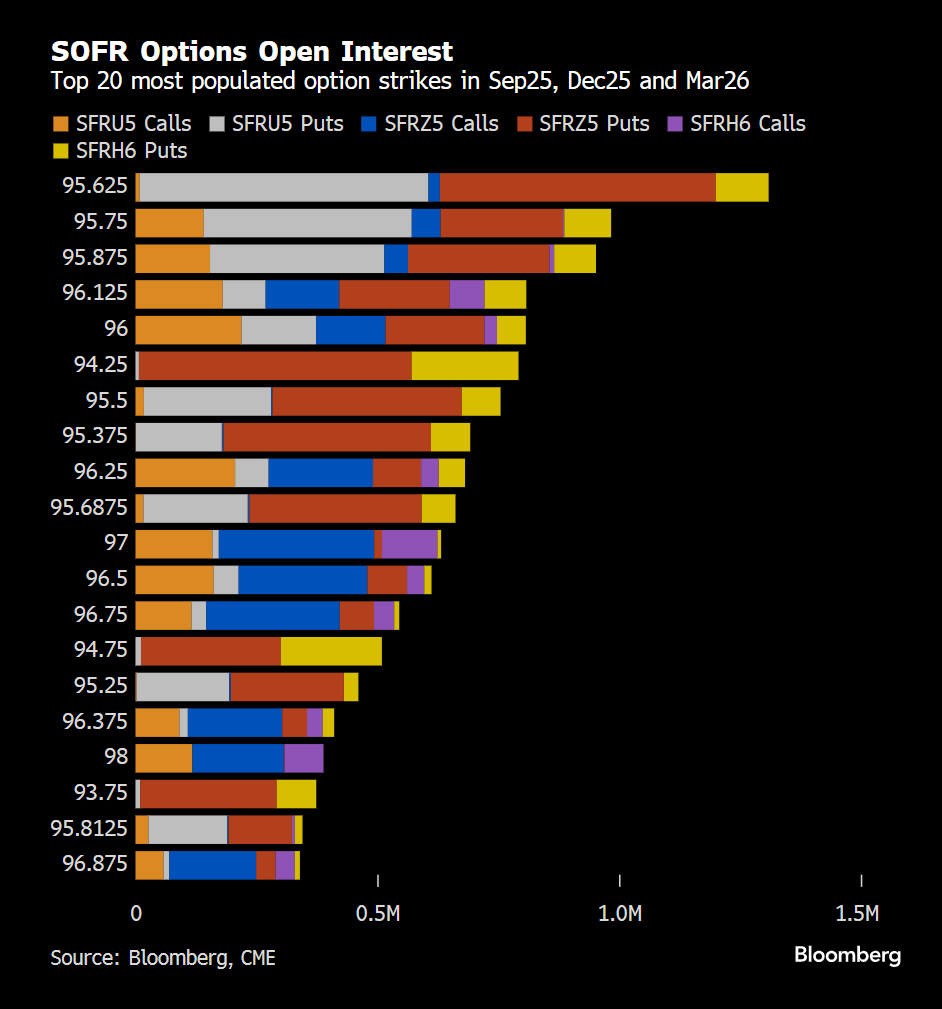

期權熱圖顯示,這些是SOFR曲線中數量最多的行權價,集中在美聯儲的關鍵政策閾值附近。

9 月和 12 月看跌期權出現大流量。卷是隱含策略拐點的集群。

📊 圖:SOFR期權持倉量

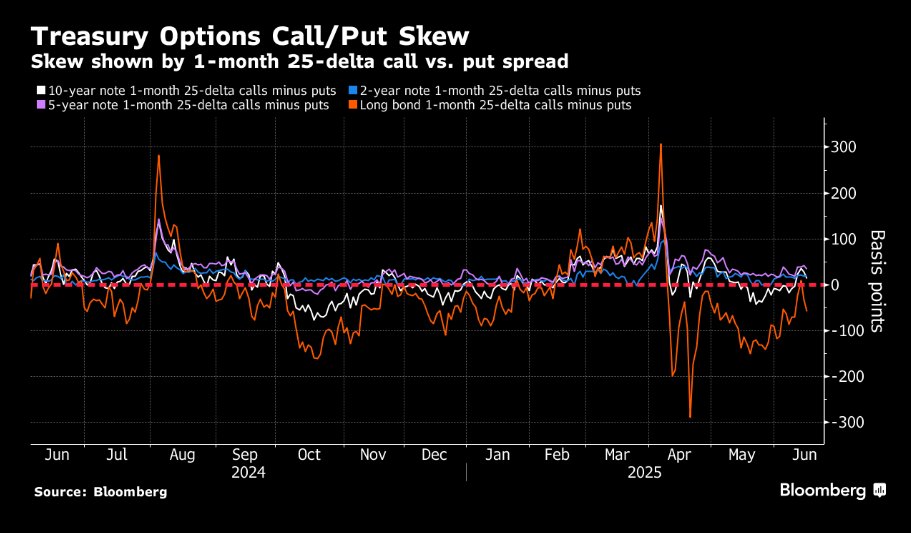

傾斜確認結構重新置放。

長期債券偏度已正常化(從極端的看跌期權溢價下降),而前端和腹式期限現在顯示出輕微的看漲期權偏度——這意味著對沖利率的溢價更高,而不是更高。

📊 圖:國債期權看漲/看跌偏斜

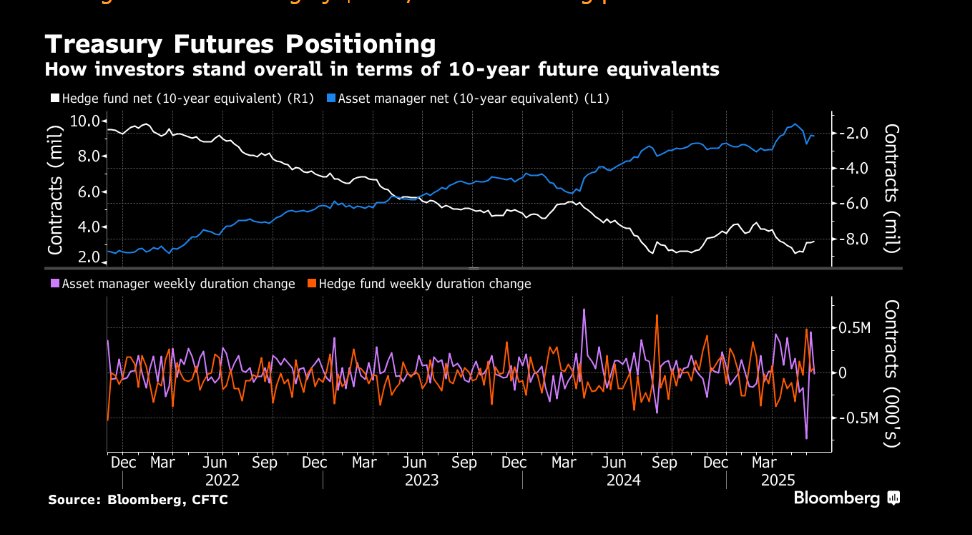

CFTC 期貨持倉數據支援這一點:

• 對沖基金在長期期貨中覆蓋空頭

• 資產管理公司增持 2 年期多頭,減持長期債券多頭

• SOFR 淨多頭減少

整個曲線的頭寸正在重新平衡,以吸收鮑威爾過渡風險。

📊 圖:美國國債期貨持倉

這不僅僅是一筆交易,而是美聯儲政權過渡風險的代表。

隨著美國國債發行量的增加、通脹輸入的波動以及 2026 年的迫在眉睫,市場不再將鮑威爾的退出視為良性。

對不對稱風險的出價越來越高。

請在此處查看我為年底利率制定的巨集觀視圖:

債券交易的最新 alpha 報告在這裡:

88

1.34萬

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。