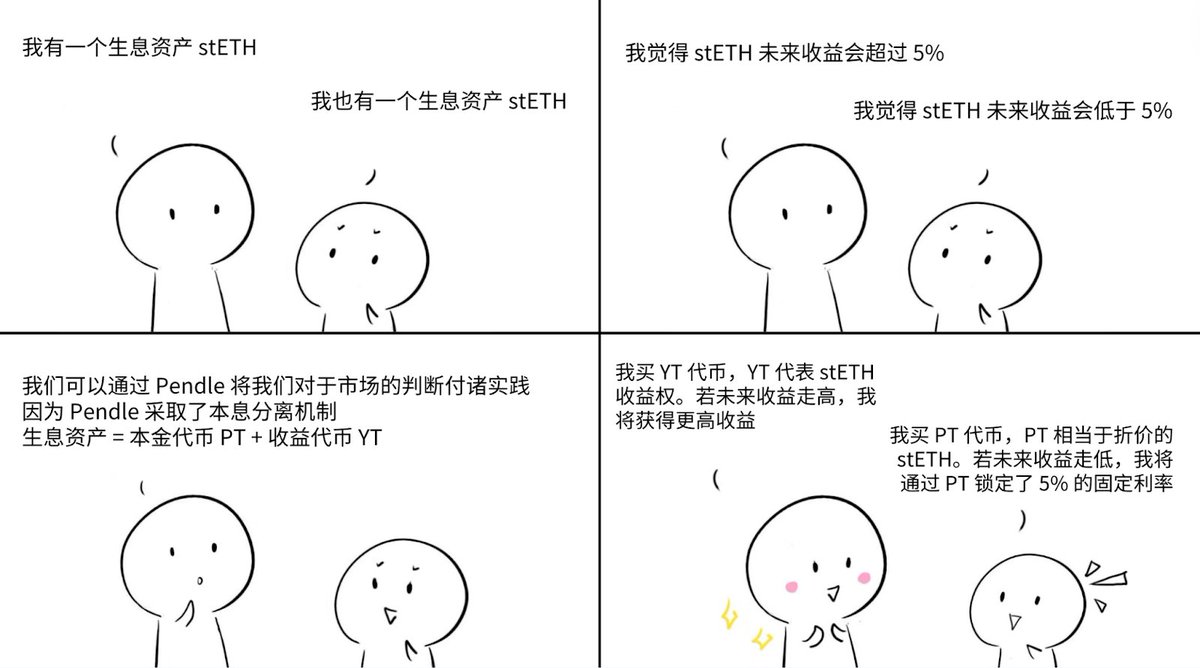

一图胜千言!

图里生动的解释了,Pendle 是怎么运行的?如何利用 Pendle 赚钱?逻辑是什么?

很明显能发现,就是对利率涨跌进行博弈,也能发现它与交易的逻辑非常契合!

未来的 CEX/DEX,必有利率这一新板块,以 Pendle 目前在 Web3 利率衍生品赛道绝对的领头羊位置,未来必有 Pendle 的一席之地!

而且传统金融领域,Pendle 所处的利率衍生品赛道本就非常成熟。

上次认为利率交易会让催生新的交易所产品时,还不知道 Pendle 已经计划推出类似 DEX 的产品:Boros。

一旦成型,利用 Pendle 现有的优势,必将是头部产品(即使最后 Boros 没能成功,其他产品也需要利用 Pendle 提供的基础建设作为补充)。

不过我期待的更多,那就是未来 Pendle 拆分的 PT/YT 代币可以直接上线 CEX,打通链上和链下,形成全新的 DeFi + CeFi + DEX + CEX 的 TradFi。

不同于这段时间一直采取的套保挖矿或稳定币挖矿,我换了很多 DeFi 仓位到 $PENDLE 上,我赌他能行!

______________________

Pendle 的核心目标是实现本息分离,它将能够产生收益的资产包装成 SY 代币,从而标准化这些生息代币。

接着,SY 代币可以被拆分成两部分:本金代币 PT 和收益代币 YT。通过 Pendle 的自动做市商(AMM)机制,用户可以轻松地交易这些代币,实现对利率的博弈。

本金代币 PT 就像是一个稳健的投资工具,它能帮助用户抵御市场的波动,锁定固定的收益。

PT 代币的价格通常低于原始资产的价格,这个差价就是用户可以获得的固定收益。购买 PT 代币的用户通常是对未来收益持谨慎态度的人,他们希望通过 PT 来锁定当前的收益率。

收益代币 YT 则是一个充满机会和风险的杠杆工具。

用户不需要投入大量资金购买完整的生息资产,只需持有 YT,就能享有本金所产生的收益权。

如果未来的收益下降,用户可能会面临亏损;但如果收益上升,用户将获得更高的回报。因此,用户可以根据自己对未来收益率的预测,灵活地选择增持或减持 YT 代币,抓住市场机会。

去中心化交易所的下一步:利率的现货/合约交易!

这个设想灵感来自于 @pendle_fi,第一次接触 Pendle 时,就觉着它不太适合传统的 DeFi 玩家,更适合交易员。

简单来说,Pendle 将代币分为收益代币(YT)和本金代币(PT),收益代币(YT)可以用于交易。

也就是 YT 的价格不仅受到本币的收益影响,也受到市场影响。

在 Pendle 上博弈的是代币未来利率的涨跌,在目前现有的交易中的都是对本币涨跌进行博弈,收益代币单独拎出来,也完全适用于现在交易所的现货/合约逻辑。

在之前的条件不是太成熟,但最近 PT 和 YT 愈发频繁的出现在推特和 Web3 文章上,而且很多 DeFi 协议都在基于 Pendle 做创新,甚至很多套利的玩法也已经用上 PT/YT。

比如 @lista_dao 的 clisBNB 之前就上线 Pendle,最新的借贷也可以使用 PT-clisBNB,还有针对 @berachain 的 BERA/BGT 的套利玩法,也可以结合交易所做空和持有 PT/YT 挖矿套利。

这些协议对 Pendle 的采用和支持,很可能让 Pendle 逐渐成为 DeFi 的下一个核心协议,也让 $PENDLE 在最近一个月翻倍,虽然离高点还有点距离。

但就像开头的设想,去中心化交易所的下一步是对利率的现货/合约交易。

Pendle 的 YT,就是本币之外的收益部分,理论上所有能产生利率的代币都能拆分为 YT 代币,那么完全做一个基于 YT 的交易所。

而且 YT 诞生于 DeFi,也天然更适合链上,也更适合 DEX。

刚好链上交易所逐渐成熟,Pendle 的采用也在扩大,是不是未来可期呢?

对此,@Aster_DEX @StandX_Official 你们未来有没有计划呢?

@BTW0205 @degens_grandma @ViNc2453 @PendleIntern @0xNing0x

2.17万

91

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。