六大指標解讀:今年年底比特幣的價格將達多少?

作者:ElonMoney Research

編譯:Felix, PANews

本文分析使用了諸如 MVRV Z-Score、Energy Value Oscillator、Bitcoin Heater 等指標,以及歷史數據。 儘管歷史數據是很有用的參考,但在當前環境下,其準確性可能會降低,因為 2021 年的週期中沒有像 Strategy、Metaplanet 和 ETF 這樣的參與者。

MVRV Z-Score

MVRV Z-Score 指標是一種衡量市場估值的指標,通過比較資產被低估或高估時偏離公允價值的程度,來尋找市場週期性的頂部和底部。 圖表顯示當前 MVRV Z-Score 約為 2 至 3,處於中性區域,遠離市場頂部時出現的過熱數值。 從歷史來看,比特幣週期的峰值會將該指標推至紅色區域(約 7 至 9),表明市值與已實現市值之間存在極大的脫節。 如今,該指標略高於 2,處於藍/黃區域,表明比特幣並未被高估。

作為背景資訊:在 2021 年初,比特幣在達到約 6 萬至 6.5 萬美元之前,該指標曾超過 7。 在 2022 年的熊市期間,該指標曾降至 0 以下(綠色區域),表明市場處於超賣狀態。

從技術角度來看,在此輪周期結束之前,當前水準仍有很大的上漲空間。 即便比特幣達到約 10 萬至 11 萬美元,按照 MVRV 標準來看,比特幣也不算「昂貴」。 如果比特幣重複以往頂部的結構性形態,預計 MVRV Z-Score 指標將升至 5 至 7 或更高。

這意味著未來市場將有顯著的上漲空間。 基本推斷表明,基於 MVRV 的頂部往往出現在 BTC 交易價格遠高於 10 萬美元時——可能在 20 萬美元以上,具體取決於未來幾個月已實現市值的變化。

Energy Value Oscillator

該指標基於總能量來衡量比特幣的“公允價值”(能量價值 = 哈希率×能效)。 上圖中的紅橙色線標出了基於能量的公允價值——截至 2025 年中期約為 13 萬美元。 下方的藍色震蕩指標則追蹤當前價格與該基準的偏離程度。

從歷史上看,當比特幣交易價格遠高於其能量價值時,震蕩指標就會進入紅色區域(100% 以上的估值)。 2021 年初,比特幣價格約為 6 萬美元,當時其價格比能量價值高出 100% 以上。 相反,在 2022 年,比特幣交易價格低於其能量價值,震盪指標處於綠色(低估)區域。

目前,震蕩指標處於零附近,比特幣(10.7 萬至11萬美元)的交易價格比模型計算出的公允價值低10%至20%。 這表明比特幣並未過熱。 如果到 2025 年下半年能量價值達到約 15 萬美元,且價格出現 50%至 100%的溢價交易(在週期峰值附近較為常見),那麼這將意味著價格區間在 22.5 萬至 30 萬美元之間。

換言之:Energy Value Oscillator 指標證實了比特幣仍有充足的上漲空間。 在該震蕩指標突破 +100% 之前,按照這一標準,市場不太可能處於“極度高估”的狀態。

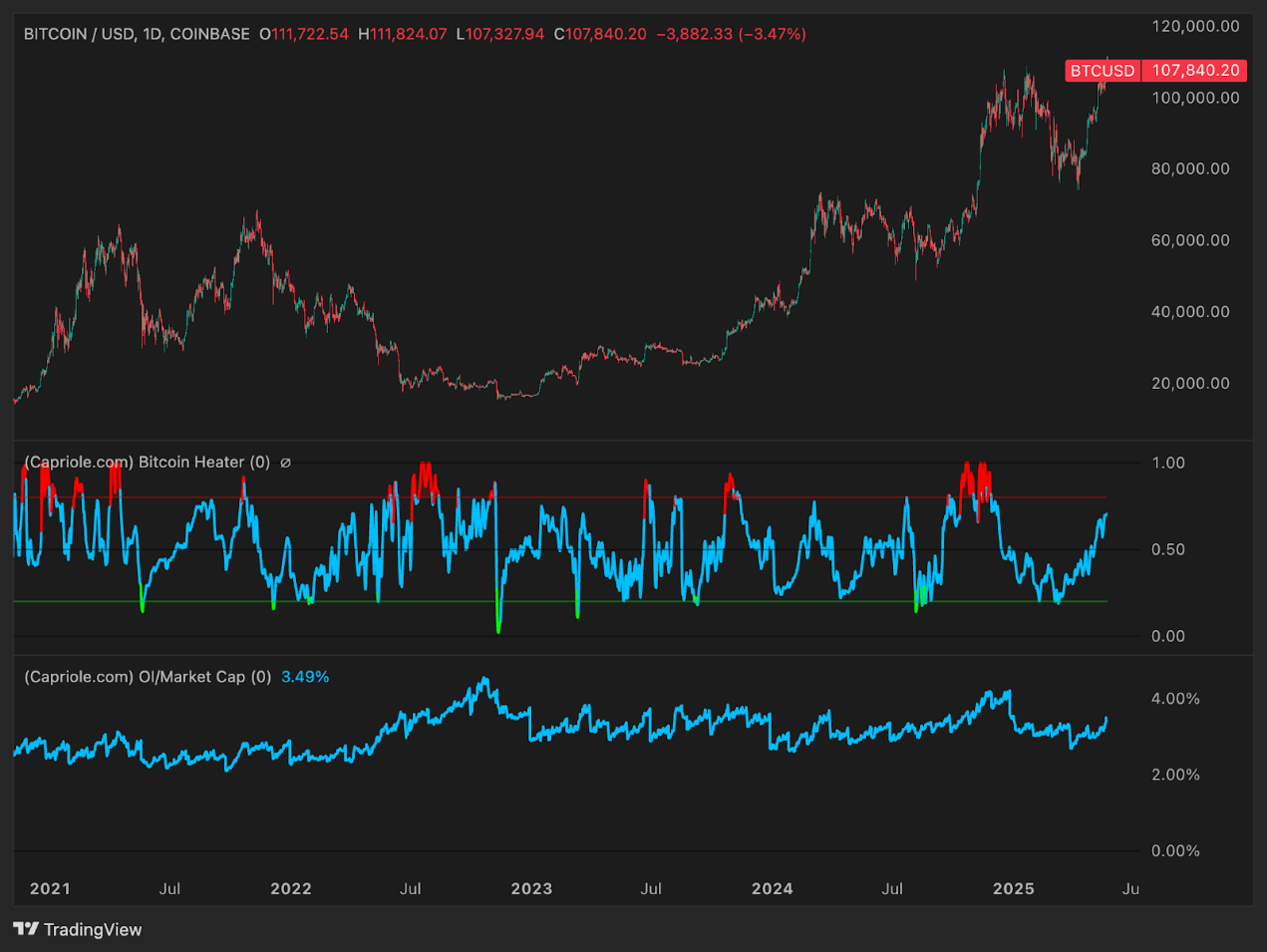

Bitcoin Heater(衍生品過熱指標)

Bitcoin Heater 指標將衍生品情緒(資金費率、基差、期權偏斜)整合為一個 0 到 1 之間的單一指數。 該指標接近 1.0 表示泡沫、激進的多頭頭寸和高槓桿。 該指標在 0.0 至 0.3 左右表示市場降溫或避險情緒。

在之前的週期(尤其是 2021 年),該指標常常在局部調整前突破 0.8。 但在強勁的牛市期間(2020 年第四季度至 2021 年第一季度),該指標一直保持高位,但並未立即引發反轉。 截至 2025 年中期,該指標約為 0.6 至 0.7,處於溫暖狀態,但尚未過熱。

這表明尚未進入週期的狂熱末期。 在最後的上漲階段,該指標可能會達到 0.8 至 1.0。 在此之前,市場仍有上漲空間。 在觸頂之前,該指標週期性地超過 0.8 是合理的,但最終的峰值很可能與持續的紅色區域指標一致。

巨集觀指數振蕩指標

該綜合指數使用 40 多項基本面、鏈上和市場指標來評估比特幣的巨集觀階段。 該指數高於 0 表示擴張; 指數低於 0 表示收縮或復甦。

在之前的牛市週期中,該指標從負值區域過渡到強勁正值區域——在 2021 年接近 2 至 3 的峰值。 在 2022 年觸底時,該指標跌破 -1。 截至目前,巨集觀指數約為 +0.7——顯然處於增長階段,但仍遠低於狂熱的極端水準。

這意味著該週期可能正處於擴張的中期。 預計隨著周期發展至 2025 年末,該指標將攀升至 2.0 以上。 在核心網路活動出現停滯或逆轉之前,比特幣仍有上漲空間。 目前尚未出現任何疲態跡象。

Volume Summer(流動性/參與度)

Volume Summer 匯總了現貨市場和衍生品市場的淨買方成交量。 該指標高於零表明有凈流入; 低於零則表示有凈流出或交易活動減少。

2021 年初,該指標飆升至亮綠色區域——這是散戶 FOMO 和狂熱參與的跡象。 2022年,該指標則大幅跌入紅色區域,證實了資金的大量撤離。

當下 Volume Summer 指標為中度積極(約 +7.5 萬)——看漲,但遠未達到狂熱程度。 這意味著資金正在回歸,但流動性峰值階段可能還在前方(2025 年第四季度? )。 如果這一指標再次飆升至深綠色區域,預計會出現暴漲行情。

在當前水平,流動性具有支撐作用——但遠未達到峰值。 仍有更多動力推動進一步上漲。

未平倉合約/市值比率(OI/Mcap)

該指標衡量相對於市值的槓桿率。 2021年,該指標徘徊在2%至3%之間。 2023年,該指標飆升至約4%,為2024年中期的調整埋下伏筆。 在市場暴跌之後,該指標重置為 2%,清除了過剩的槓桿。

截至 2025 年年中,該指標已回升至約 3.5%。 這表明槓桿率再度上升。 雖然短期內有利於市場上漲(為漲勢提供更多動力),但也增加了風險。 如果到年底該指標升至 4% - 5% 以上,可能預示著市場擁擠且不穩定,容易出現拋售潮。

此輪周期的最後階段可能會以創紀錄的槓桿率為特徵——該指標在價格見頂時創下新高。 不過,目前仍有上升空間。

今年 12 月 BTC 的可能走勢

綜合所有指標,預計 BTC 正處於牛市週期的核心階段,但尚未接近尾聲。

目前沒有極端的估值過高的信號。 多數指標顯示強勁增長,但仍低於歷史上週期頂部的水準。

因此基本預測是,BTC 將在 2025 年年底達到 21 萬至 23 萬美元之間,相當於當前水準的兩倍以上。 基於這些估值,預計會出現:

- MVRV Z-Score > 7

- Energy Value Oscillator > +100%

- Bitcoin Heater 約達 1.0

- Volume Summer 處於興奮區間

- OI/Mcap 處於歷史極端水準

只有到那時,這個市場才有可能從擴張階段過渡到分配階段。

相關閱讀:比特幣歷史新高后,後續行情看四大催化劑?