生息稳定币赛道全览:哪些项目在帮你钱生钱?

原文标题:Stablecoin Update May 2025

原文来源:Artemis

原文编译:比推 Bitpush

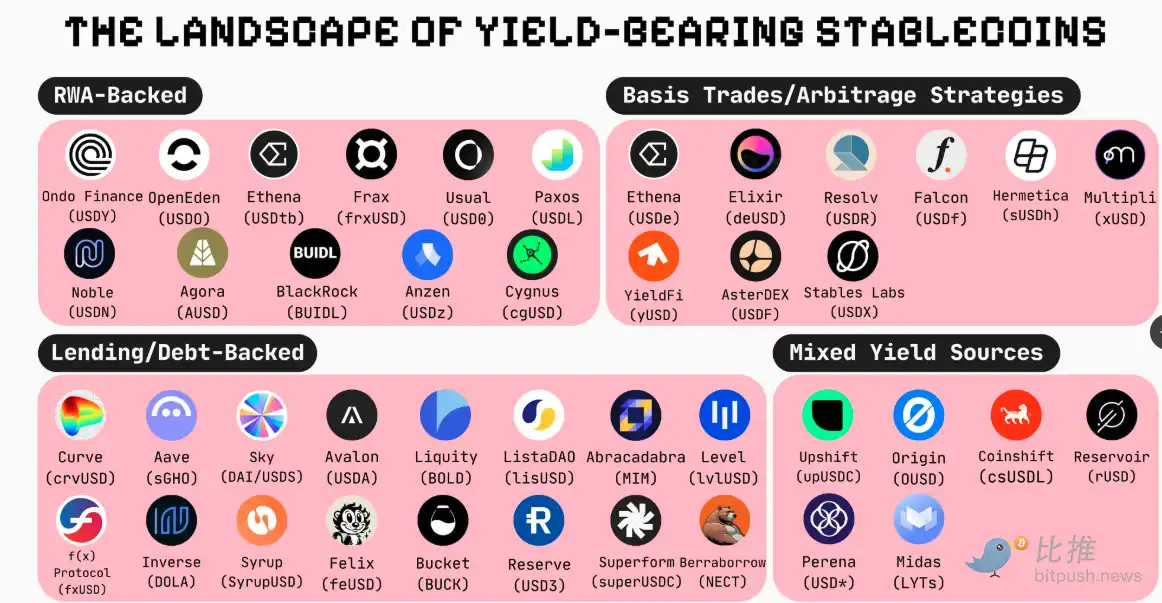

在加密市场,稳定币不再只是「稳定」——它们正在悄悄帮你赚钱。从美国国债收益到永续合约套利,生息稳定币(Yield-Bearing Stablecoins)正成为加密投资者新的收益引擎。目前,市值超 2000 万美元门槛的相关项目已有数十个,总价值超百亿美元。本文将为你拆解主流生息稳定币的收益来源,并盘点市场上最具代表性的项目,看看谁在真正为你「钱生钱」。

什么是生息稳定币?

与普通稳定币(如 USDT 或 USDC)仅作为价值储存工具不同,生息稳定币允许用户在持有期间赚取被动收入。它们的核心价值在于在保持稳定币价格锚定的同时,通过底层策略为持币者带来额外收益。

收益是如何产生的?

生息稳定币的收益来源多样,主要可以归纳为以下几类:

-

真实世界资产(RWA)投资: 协议将资金投资于美国国债(T-bills)、货币市场基金或公司债券等现实世界中的低风险资产,并将这些投资的收益返还给持币者。

-

DeFi 策略: 协议将稳定币存入去中心化金融(DeFi)的流动性池、进行流动性挖矿(farming),或采用「德尔塔中性」(Delta-neutral)策略,从市场低效性中提取收益。

-

借贷: 存款被借给借款人,借款人支付的利息成为持币者的收益。

-

债务支持: 协议允许用户锁定加密资产作为抵押品,借出稳定币。收益主要来自稳定性费用或非稳定币抵押品产生的利息。

-

混合来源: 收益来自代币化的 RWA、DeFi 协议、中心化金融(CeFi)平台等多种组合,实现多元化回报。

生息稳定币市场格局速览(总供应量约 2000 万美元及以上项目)

以下列出了一些目前主流的生息稳定币项目,并根据其主要的收益生成策略进行分类。请注意,数据为总供应量,且该列表主要涵盖总供应量在 2000 万美元或以上的生息稳定币。

1. RWA 支持型(主要通过美国国债、公司债券或商业票据等)

这类稳定币通过将资金投资于现实世界的低风险、有收益的资产来产生回报。

-

Ethena Labs (USDtb – 13 亿美元):由贝莱德(BlackRock)的 BUIDL 基金支持。

-

Usual (USD 0 – 6.19 亿美元):Usual 协议的流动性存款代币,由超短期 RWA(特别是聚合的美国国债代币) 1: 1 支持。

BUIDL ( 5.70 亿美元):贝莱德的代币化基金,持有美国国债和现金等价物。

-

Ondo Finance (USDY – 5.60 亿美元):由美国国债全额支持。

-

OpenEden (USDO – 2.80 亿美元):收益来自美国国债和回购协议支持的储备金。

-

Anzen (USDz – 1.228 亿美元):由多元化的代币化 RWA 组合全额支持,主要包括私募信贷资产。

-

Noble (USDN – 1.069 亿美元):可组合的生息稳定币,由 103% 的美国国债支持,利用 M 0 基础设施。

-

Lift Dollar (USDL – 9400 万美元):由 Paxos 发行,由美国国债和现金等价物全额支持,并每日自动复利。

-

Agora (AUSD – 8900 万美元):由 Agora 储备金支持,包括美元和现金等价物,如隔夜逆回购和短期美国国债。

-

Cygnus (cgUSD – 7090 万美元):由短期国债支持,在 Base 链上作为一种 rebase 型的 ERC-20 代币运行,每日自动调整余额以反映收益。

-

Frax (frxUSD – 6290 万美元):从 Frax Finance 的稳定币 FRAX 升级而来,是一种多链稳定币,由贝莱德的 BUIDL 和 Superstate 支持。

2. 基差交易/套利策略型

这类稳定币通过市场中性策略,如永续合约资金费率套利、跨交易平台套利等,来获取收益。

-

Ethena Labs (USDe – 60 亿美元):由多元化的资产池支持,通过现货抵押品德尔塔对冲来维持其锚定。

-

Stables Labs (USDX – 6.71 亿美元):通过多种加密货币之间的德尔塔中性套利策略产生收益。

-

Falcon Stable (USDf – 5.73 亿美元):由加密货币组合支持,通过 Falcon 的市场中性策略(资金费率套利、跨交易平台交易、原生质押和流动性提供)产生收益。

-

Resolv Labs (USR – 2.16 亿美元):完全由 ETH 抵押池支持,ETH 价格风险通过永续期货对冲,资产由链下托管管理。

-

Elixir (deUSD – 1.72 亿美元):使用 stETH 和 sDAI 作为抵押品,通过做空 ETH 创建德尔塔中性头寸并捕获正资金费率。

-

Aster (USDF – 1.10 亿美元):由加密资产和 AsterDEX 上的相应做空期货支持。

-

Nultipli.fi (xUSD/xUSDT – 6500 万美元):通过中心化交易平台(CEXs)的市场中性套利(包括 Contango 套利和资金费率套利)赚取收益。

-

YieldFi (yUSD – 2300 万美元):由 USDC 和其他稳定币支持,收益来自德尔塔中性策略、借贷平台和收益交易协议。

-

Hermetica (USDh – 550 万美元):由德尔塔对冲的比特币支持,使用主要中心化交易平台的做空永续期货来赚取资金费用。

3. 借贷/债务支持型

这类稳定币通过将存款借出、收取利息或通过抵押债务头寸(CDP)的稳定性费用和清算收益来产生回报。

-

Sky (DAI – 53 亿美元):基于 CDP(抵押债务头寸)。通过在 @sparkdotfi 上抵押 ETH(LSTs)、BTC LSTs 和 sUSDS 铸造。USDS 是 DAI 的升级版,用于通过 Sky Savings Rate 和 SKY 奖励赚取收益。

-

Curve Finance (crvUSD – 8.40 亿美元):超额抵押稳定币,由 ETH 支持并通过 LLAMMA 管理,其锚定通过 Curve 的流动性池和 DeFi 集成来维持。

-

Syrup (syrupUSDC – 6.31 亿美元):由向加密机构提供的固定利率抵押贷款支持,收益由 @maplefinance 的信贷承销和借贷基础设施管理。

-

MIM_Spell (MIM – 2.41 亿美元):超额抵押稳定币,通过将生息加密货币锁定到 Cauldrons 中铸造,收益来自利息和清算费。

-

Aave (GHO – 2.51 亿美元):通过 Aave v3 借贷市场中提供的抵押品铸造。

-

Inverse (DOLA – 2 亿美元):通过 FiRM 上的抵押借贷铸造的债务支持稳定币,收益通过质押到 sDOLA 中产生,sDOLA 赚取自借贷收入。

-

Level (lvlUSD – 1.84 亿美元):由存入 DeFi 借贷协议(如 Aave)的 USDC 或 USDT 支持,以产生收益。

-

Beraborrow (NECT – 1.69 亿美元):Berachain 原生 CDP 稳定币,由 iBGT 支持。收益通过流动性稳定池、清算收益和 PoL 激励的杠杆提升产生。

-

Avalon Labs (USDa – 1.93 亿美元):全链稳定币,通过 CeDeFi CDP 模型使用 BTC 等资产铸造,提供固定利率借贷,并通过在 Avalon 金库中质押产生收益。

-

Liquity Protocol (BOLD – 9500 万美元):由超额抵押的 ETH(LSTs)支持,并通过借款人的利息支付和通过其稳定性池(Stability Pools)获得的 ETH 清算收益产生可持续收益。

-

Lista Dao (lisUSD – 6290 万美元):BNB Chain 上的超额抵押稳定币,通过使用 BNB、ETH(LSTs)、稳定币作为抵押品的 CDP 铸造。

-

f(x) Protocol (fxUSD – 6500 万美元):通过由 stETH 或 WBTC 支持的杠杆 xPOSITIONs 铸造,收益来自 stETH 质押、开仓费和稳定性池激励。

-

Bucket Protocol (BUCK – 7200 万美元):基于 @SuiNetwork 的超额抵押 CDP 支持稳定币,通过抵押 SUI 铸造。

-

Felix (feUSD – 7100 万美元):@HyperliquidX 上的 Liquity 分叉 CDP。feUSD 是一种超额抵押 CDP 稳定币,使用 HYPE 或 UBTC 作为抵押品铸造。

-

Superform Labs (superUSDC – 5100 万美元):USDC 支持的金库,在以太坊和 Base 上自动再平衡于顶级借贷协议(Aave, Fluid, Morpho, Euler),由 Yearn v3 提供支持。

-

Reserve (US D3 – 4900 万美元):由一篮子蓝筹生息代币(pyUSD, sDAI, 和 cUSDC) 1: 1 支持。

4. 混合收益来源型(结合 DeFi、传统金融、中心化金融收益)这类稳定币通过组合多种策略来分散风险并优化收益

-

Reservoir (rUSD – 2.305 亿美元):超额抵押稳定币,由 RWA 以及基于美元的资本分配者和借贷金库的组合支持。

-

Coinshift (csUSDL – 1.266 亿美元):由 T-Bills 和通过 Morpho 进行的 DeFi 借贷支持,通过由 @SteakhouseFi 策划的金库提供受监管的低风险回报。

-

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – 1.10 亿美元):合规的机构级稳定币策略。LYTs 代表对主动管理的生息 RWA 和 DeFi 策略的债权。

-

Upshift (upUSDC – 3280 万美元):生息并部分由借贷策略支持,但收益也来自 LP(流动性提供)、质押。

-

Perena (USD*- 1990 万美元):Solana 原生的生息稳定币,是 Perena AMM 的核心,通过互换费用和 IBT 驱动的流动性池赚取收益。

总结

上述重点介绍了总供应量在 2000 万美元左右或以上的生息稳定币,但请记住,所有生息稳定币都伴随风险。收益并非毫无风险,它们可能面临智能合约风险、协议风险、市场风险或抵押品风险等。